【邱志昌專欄】欲預測未來「電動車」主流族群股價變遷?借用過去「智慧型手機」股價「數據學習」!

首席經濟學家 邱志昌 博士

壹、前言

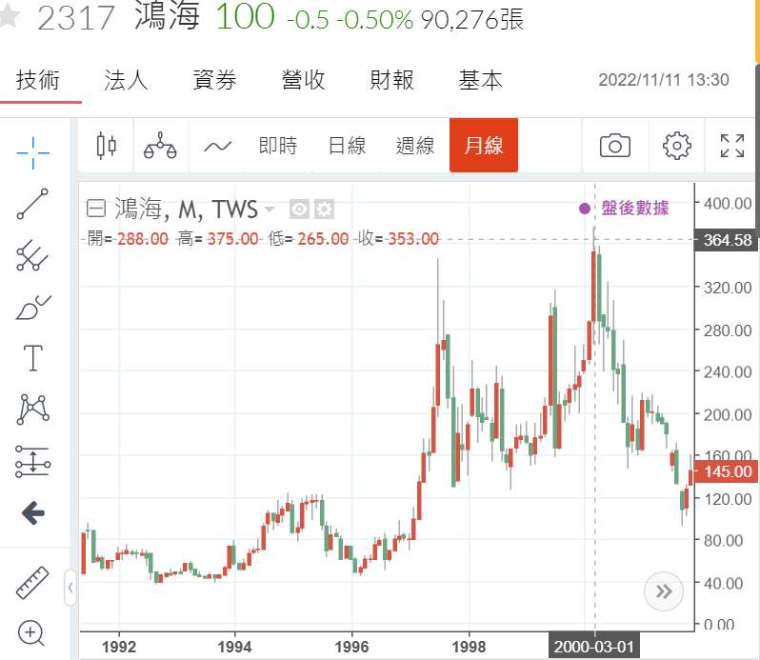

美股十多年前至今近幾年,鋒頭最健的個股、以 Apple 和 TESLA 股價、亞馬遜股價最夯。其中蟬聯六年霸主的是、以蘋果 Apple 為智慧型裝置供應鏈核心的產業族群。由於中國大陸提供低價勞力、及代工廠商稅賦優惠,大陸世界工廠「比較利益」造福美國 Apple、Tesla 等公司、與為其代工組裝的台商無數供應鏈廠的貢獻。製造核心一向以,全球各大硬體廠消費 3C 產品代工、鴻海集團的股價、早就從 2015 年,約 50 元 / 股大漲到 2000 年的「天價」384 元 / 股,實際報酬率高達約 8 至 9 倍以上。

當然做為全球最大智慧型手機代工產業負責人,郭台銘自己的身價更不只如此。因為智慧型手機代工供應鏈、需要多元零組件需求,因此其子公司、或是因為鴻海集團作筆記型電腦代工、與各代工智慧型手機需求、得併購的公司;也多水漲船高、獲利優渥。

但 Apple 股價則是從 2016 年 6 初,12.87 美元 / 股才開始起漲;不計權值之轉換、每年節節上揚到 2021 年底、即 2022 年初的最高價 180 美元 / 股,近期則在特斯拉股價腰斬 90% 之際,Apple 股價才只有回檔到 140 美元 / 股;雖然傳聞紛紛,如新一代的慧型手機需求不若預期等,但 Apple 在智慧型電子消費產品的耕耘,卻一直領先群雄、壓倒三星、SONY、小米;大概只有華為能偶爾攖其鋒。Apple 的光環、從 2016 年到現在、至少約有 7 年之久;但值得特別注意的 Apple 股價最輝煌階段,以為它的最大代工公司鴻海股價,卻早在 2000 年的 3 月以 384 元 / 股,創下歷史最新高價位後、從此走下神壇;8 年後、在 2008 年全球次級房貸、金融風暴發生前、鴻海股價一度攻到 280 元 / 股;之後暴跌到近 45 元 / 股。2018 年外資分析師、認真估算該集團公司,Intrinsic Value 總價值至少應可有 200 元 / 股。但鴻海股價在 2022 年的 3 月、即是 Fed 即將展開第一次升息前後、達到 135 元 / 股後,回檔向下到 100 元 / 股靠岸、卻逐漸失去光彩。

貳、最夯產業龍頭企業、最大股價出現與實體產品銷售當紅「落差」16 年!

由 I phone 的盛世與最大代工、鴻海的股價對照;在不計較與還原權值之下,鴻海最甜美的價差期間、在 1995 年到 2000 年:一、可見當今最夯產業的股價,股票市場非常有效率地在 2000 年、距離 Apple 股價 2016 年才起漲的 16 年前、就先走向巔峰神壇價位。二、當然如果買在、或套在最高價 364 元 / 股鴻海套牢籌碼,在經過這長達 22 年堅定持有歲月中,是需要每年股息的給付才有翻身機會。假設鴻海過去 22 年來,每年平均年股息為 10 元 / 股,則在不計較複利率效果之下,這 22 年來的股息總計為 220 元 / 股;若以今日的市價 100 元 / 股價值計算,則其目前股息與當前股價總計為 320 元 / 股,若再加上本文忽略掉的減資或除權配股,目前還套在歷史高價 384 元 / 股的籌碼,已經獲得解套的機率是很高的。三、鴻海的股價無法續創新高,應該與中國大陸 2008 年後、中共全面執行「勞動合同法」、勞工工資成本顯著提高存在著正相關;而在 2016 年美 Apple 智慧型手機當紅之際,鴻海可能得面對代工毛利率大幅降低的現實;雖然鴻海也派出高級技術人才,到美國麻省理工學院研究 AI,與生產自動化工程等;但對公司的「代工技術」並未有顯著地效率扭轉。

當然這也與代工產商的特性有關,鴻海原本是以製造連接器為代工、繼之以龐大的中國勞動大軍,獲得桌上型 Desktop 電腦、轉而為歐美著名品牌筆記型電腦代工,近代荏苒成為 Apple 智慧型手機最大代工;鴻海多為當代最夯的消費性 3C 產品做嫁妝。最頂峰之際,中國大陸的富士康股價紅極一時。唯中國以快速發展姿態,從聯想等電腦崛起後,大肆在歐美進行同業併購、一度成為最大桌上型電腦與筆記本型電腦的生產者,為 Cost Down 所需、大陸廠商培養自己供應鏈、「紅色供應鏈」紛紛崛起;最後還跨越硬體製造、奔向互聯網等以電商為主的高科技後,台灣代工者的優勢不再。尤其在 1999 年創立的阿里巴巴電商,2017 年在美國 IPO 上市後,中國互聯網、社群網站的新商業模式,標誌著台商在大陸的電子硬體代工業,不是要繼續有效率地、進行更積極的 Cost Down 自動化,就是要提升轉型技術層次,進入真正以軟體智慧 AI 的科技運用。

叁、電動車供應鏈下、某些周邊供應鏈股價儼然已成產業強勢指標!

本文之所以想到要探討,鴻海 20 多年的股價變化,最主要意義在於展望未來,人類社會進入電動車時代。這一個更為龐大的上市公司供應鏈,股價的可能長期變化,是否可以由上一世代、最夯智慧型手機中、找出蛛絲馬跡後,然後適用於電動車產業。在管理科學領域中,長期每個世代的領導企業,股價與該產業景氣一樣,無可避免地有「生命週期」(Life Cycle),從「獨占」(Monopoly) 市場、進入「寡占」(Oligopoly)、「聯合壟斷」(Joint Monopolization) 與「完全競爭」(Full Competition) 階段。股價最優渥的價差,通常是發生在該產業主流產品,進入「寡占」與「聯合壟斷」階段、尤其是「寡占競爭」階段中的那種廝殺,會將各企業的優勝劣敗確實分出高下;唯有奪冠的上市公司、股價才有登峰造極機遇;如果邁入人人熟悉的「完全競爭市場」之後,則產業的毛利率水準就被「糊掉了」。產業廝殺循環下的毛利率變化,通常是由獨佔時代 50%、慢慢與同業共享的 30% 左右;最後不敵完全競爭的「雨露均霑」、製造毛利降至 10% 以下,甚至降低到「毛三道四」毛利率在 5% 以下。

到了這種 3%、或 4% 毛利的地步,若欲再維持高股價優勢,只能再從全面產品轉型,試圖重拾回昔日經營風采。但這並不容易、需要獲得新產品主要客戶的信任,且內部技術層次、管理模式、供應鏈的配合等等多要跟著轉向。諸多偉大的企業,多在進行這種內部革命。在這變革中最重要的是,企業領導者要有相當高的科技學習水平,能夠帶領團隊披星戴月、一馬當先;在人才升級與管理精實上、更得下功夫。不經一番寒徹骨、怎能梅花撲鼻香?鴻海為電動車代工,在台灣積極建立 MIH 平台,就是肩負此一股價再造電動車時代登峰造極的任務。

以目前 Tesla 股價從 2015 年低價起身,歷經中國大陸地方債務風險、金融體系不良資產收購、歐洲主權債務危機、及 2018 年初美國對中國經濟宣戰、2020 年 Fed 執行無限量 QE、及至 2022 年 3 月收縮 QE,悍然多次升息等紛亂的系統性風險;Tesla 股價在全球電動車方興未艾前,已完成首次天價 1,200 美元 / 股之旅。換言之、Tesla 股價似乎也與台灣鴻海一樣,在當代主流產品當紅前的前一個世代、已經創下歷史高價區;鴻海的天價 364 元 / 股約、提早了 Apple 股價高峰約 16 年;如果以 2035 年為電動車最後換車的最後期限、則 Tesla 的股價、也與鴻海一樣、提早約 15 年、創下 1,200 美元 / 股的歷史最高價。

當然以鴻海的股價這 22 年來的循環歷程,或許可以成為 Tesla 股價發展的借鏡;也就是說、如果電動車一如智慧型手機一般,是未來 20 年的消費品,或家庭耐久財最夯開銷;則 Tesla 的股價也會像是鴻海那麼有效率,1,200 美元 / 股是其未來 20 或 30 年的最高價,但仍然呈現約 5 年一周期的高低循環。

肆、結論:未來 15 年全球電動車生產製造族群群雄割據!

是否可以發揮想像力,TESLA 由 2022 年 11 月的 120 美元 / 股,上揚到 2027 年的 600 多美元 / 股;然後再度回落整理約兩三年、2029 年再度攻到 800 美元 / 股,如此荏苒不斷地重生;當然這也需要基於、下列幾項假設多成立:一、Tesla 仍然是全球電動車產業的龍頭,未來仍是全球電動車產業的典範,也是所有生產電動車的跟隨者 (Follower),類似 Apple 在智慧型手機地位,才能走出上述公司價值的理想變遷路徑;而在這個路徑下,Tesla 需要有繼續創新的高度專業技術能力。二、這些創新的推理得來自於,充電基樁的建立、或是基樁的成本效益需最高,且充電後的續行時間最好長達 24 小時、一天,而且充電池的使用年限必定要不斷最長;至少也要與現在油用轎車電池使用壽命一樣。還有鋼板的材料研究開發、內建的高規格晶片等等多要領先。三、 Tesla 的關鍵零組件需要最有效率、良率最高與最低成本、最高技術水平的生產;尤其是涉及人工智慧、高速運算的自動駕駛,及不斷更新的自動導航圖 Map;這些多要優越的台灣、或低價的廠商組成供應鏈。四、然而成本仍然是製造業的最大優勢,為何在美中經濟大戰中、唯有上海市書記李強能邀到馬斯克,到上海大肆擴廠?近期特斯拉反而還想運用低成本優勢,Tesla 的電動車想回銷到美國本土,以避開中國需求往下滑趨勢。

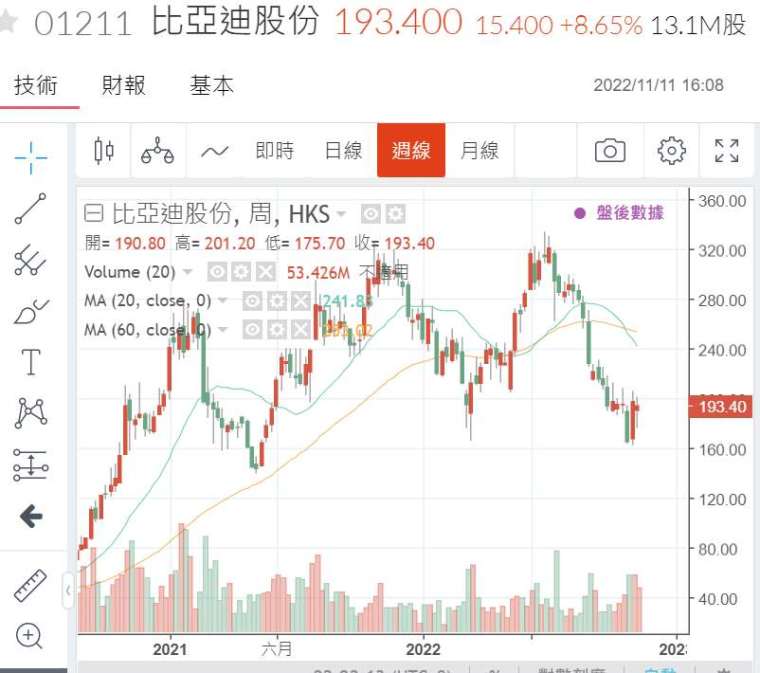

根據鉅亨網外電報導,中國招商銀行體系下的 CMBI 統計,Tesla 於 2022 年 10 月在上海生產 87,706 輛 Model 3 與 Model Y 輛電動車,但是只有交付 71,704 輛車,庫存增加 16,002。這是自 2019 年以來,Tesla 在上海設廠月產銷落差最大一次,顯示中國大陸內需市場正在放緩,經濟成長也正在減速。五、展望特斯拉生產路線,未來 20 年的主流代工產業,其生產製造路徑與台灣鴻海,當初在中國大陸建立的「生產模式」表面上似曾相識。近期 Tesla 也將在德國建立生產基地,與德國本土的福斯汽車一較高下,當然 Tesla 在大陸近幾年便與中國本土,蔚來汽車與比亞迪汽車競爭。美國股神巴菲特在比亞迪剛上市時、便買進該公司股票,但近期持續兩到三次、在 200 元 / 股之下調節賣出比亞迪股票。

本文預估,應該不是波巴菲特看壞比亞迪、與中國版 Tesla、蔚來汽車發展;比亞迪是多元化生產低價產品為訴求,蔚來則以代工生產國際高級電動車為主。巴菲特可能與馬斯克想法一樣,見證到中國經濟將為美中經濟戰、內部資產泡沫化、國際地緣政治角力;及最重要的是中國內需市場的消費衰退,因此賣出部份持股;簡言之,是因為中國大環境轉差,因此暫時拋售一些持股,但預估他對電動車長線產業景氣觀點,仍然沒有改變。且就這四家橫跨美中兩家的上市公司,美 Tesla、德福斯、中國比亞迪、蔚來汽車論;Tesla 與比亞迪多是以「夢想」(Dream) 起家,比亞迪總部在中國深圳,是一家多元化的消費電子集團,電動車只是它其中之一種產品而己。

而德國福斯汽車則是,則已經是長達 20 年以上、德國國民車的代表公司,它已規劃出至少 70 款電動車型,依序投入生產線;蔚來則可能想要向凌志、跑馬、或賓士看齊?中國大陸尚有、小鵬、理想汽車兩家電動車,但眾多大陸市場電動車中,其中以比亞迪發展最快,它是目前全球最大電動車生產廠商。

(補充:人工智慧程式將可縮減,對股價特徵的尋覓時間;本文嘗試比對過去股價特徵值,若以長期相關股價樣本做 AI 程式處理,可能是一周內即可完成。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多延伸閱讀

- 小米電動車大爆發!YU7單月中國銷量翻倍勝特斯拉Model Y

- 鴻華先進Bria接單逾千台 2月起陸續交付

- 鴻華先進與基隆市府簽約 MODEL T下半年投入市區營運

- 英國電動車市場持續擴大,但特斯拉銷量年減 57%、BYD 年增 21%,主導權正在轉移?

- 講座

- 公告

上一篇

下一篇