如果USDC/USDT離開以太坊

BlockBeats 律動財經

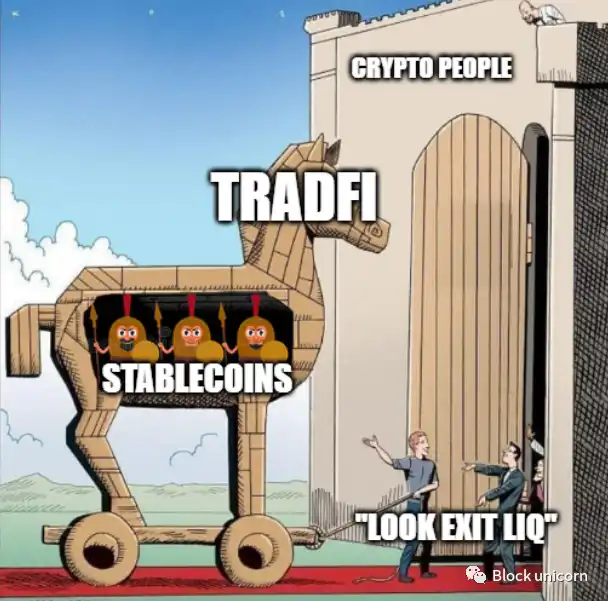

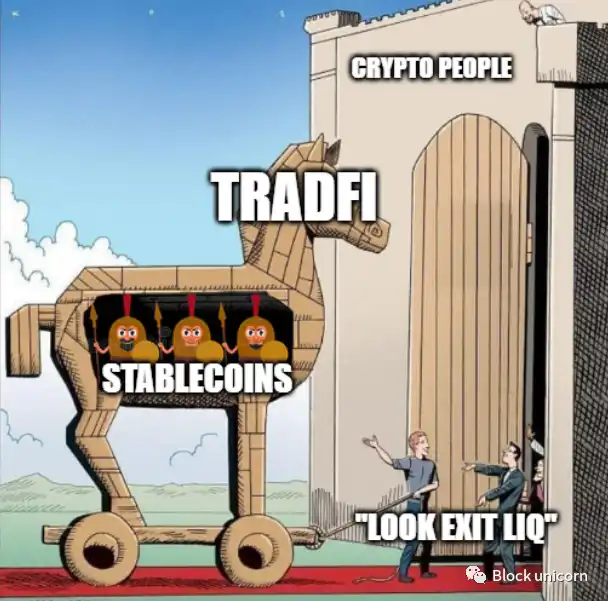

我們都聽說過特洛伊木馬的故事。特洛伊木馬真正的危險在於它們讓你感到安全,你永遠不會期待任何威脅,而恰恰在你覺得最安全的時候,才是你最脆弱的時候。一旦特洛伊木馬被放出來,除了看着混亂局面的展開,你什麼也做不了。

雖然這聽起來有點憤世嫉俗,但我們心愛的 Stablecoin 可能是加密貨幣自己的特洛伊木馬。

不要誤解我的意思,我知道 Stablecoin 帶來的好處。我在過去曾廣泛地寫過關於 Stablecoin 的文章。對於這種無恥的自我炒作表示歉意,關於其他 Stablecoin 的文章,你可以點擊這裡和這裡。

如果你讀過我以前的文章,那麼你可能會問,「Emiri,你似乎對 Stablecoin 評價很高,你似乎認為它們是系統的一個組成部分,那麼你為什麼說它們是特洛伊木馬呢?」

是的,問題在於它的成功。在我看來,到目前為止,加密技術最有用的東西是 Stablecoin,USDC/USDT 是目前加密貨幣的最佳用例。它們使美元在全球範圍內的流通變得容易,它們簡化了交易體驗,它們被證明是更好的支付系統,尤其是對國際轉賬而言。

但 Stablecoin 完全違背了加密最初的願景和目的。思考下,我們正在建立一種替代金融體系,擺脫傳統金融世界的任何束縛,但從中產生的最佳產品,是一種合成的法定貨幣(USDC/USDT)。

USDC 霸權

每個人都知道 USDC 的崛起,以及它如何開始成為一個非常接近 Tether(USDT 母公司)USDT 的競爭對手。事實上,大多數人開始喜歡 USDC,並且似乎相信它將超越 Tether,因為不斷有關於 Tether 幕後黑幕交易的謠言。我的意思是,USDC 開始變得如此受歡迎,以至於有圍繞看漲 USDC 的推特帳戶:@USDCbull1。

正如我們所看到的,在過去的幾個月裡,許多去中心化的 Stablecoin 崩潰了。對於在 USDC 中的小胖子來說,這一切都很順利。在他們的賽道上不受干擾,滋潤生長,專注自己的賽道和蓬勃發展,在地平線上似乎沒有任何問題。Circle 不斷地更新他們的 USDC 儲備狀況,甚至宣布了一個歐元 Stablecoin,一切都很好。

目前,DeFi 協議的大部分資金都是 USDC, DeFi 中最活躍的流動性池,以某種形式或其他形式涉及 USDC,大多數加密貨幣參與者的鏈上凈值的很大一部分都持有 USDC。

然而,最近的事態發展表明,特洛伊木馬已經開始暴露其真實的自我。在 OFAC 制裁 Tornado Cash(龍捲風)之後,Circle(USDC 母公司)遵守並將與 Tornado Cash 有關聯的地址列入黑名單。現在,許多與 Tornado Cash 有過任何互動的用戶和協議現在都有很大一部分資金被凍結。這只是這些中心化 Stablecoin 所擁有的權力的一個小例子。他們可以隨時將地址列入黑名單,這意味著依賴這些地址會給加密生態系統帶來存在風險。

USDC 一開始是一個被大多數人忽視的小腫瘤,它現在已經轉變為一個潛在的危險癌症,困擾着加密經濟的每一部分,我們現在能做的就是看着這些事件的發展。

癌症現在處於什麼位置?

讓我們從這個場景中最重要的 Dapp 開始,Curve Finance。Curve(CRV)上最重要的池子是 3pool,在撰寫本文時,它的 TVL 為 9.91 億美元,交易量為 9500 萬美元。其他大型資金池,如 Frax 資金池、sUSD 資金池和 USDT 資金池都與 3Pool 相關。在 3crv 資金池中,USDC 占資金池的 40%,在撰寫本文章時約為 4 億美元。

讓我們看看 Uniswap,按 TVL 計算的前 5 個資金池中有 4 個有 USDC。這前 5 個池子累計占 25 億美元 TVL,每周總交易量為 50 億美元。因此,Uniswap 活動的主要部分是依賴於 USDC。

在 AAVE 借貸協議上,USDC 是繼 ETH 之後活動量第二大的幣種。AAVE 總共有 14 億美元的 USDC 供應,4.7 億美元的借貸。在 Compound 上,USDC 是僅次於 ETH 的第二高流動性,共有 7 億美元的流動性。

當 MakerDAO 轉向多資產抵押品模型時,他們持有的 ETH 作為抵押品的數量急劇下降,而儲備中的 USDC 數量急劇增加。目前,60% 的 DAI 抵押品由 USDC 提供。100 億美元 DAI TVL 的 47% 由 USDC 提供。因此,DeFi 中領先的去中心化 Stablecoin 嚴重依賴於中心化 Stablecoin。

讓我們來看看 Frax,它有一個 9.11 億美元的美元庫,其中 33% 是由 USDC 或 USDC 衍生品構成的。即使 FRAX 是高度抵押品,90% 的抵押品是 USDC,這使得它有時幾乎成為 USDC 的代理。

我可以繼續說下去,但我想你會明白的。USDC 深深紮根於 DeFi 所有基礎協議部分。DeFi 的 TVL 總額為 650 億美元,TVL 排名前五的協議是 MakerDAO、Lido、AAVE、Uniswap 和 Curve,在 650 億美元的 TVL 中,USDC 累計占 360 億美元,僅略高於一半,而這五個協議中的四個的 TVL 大部分是由 USDC 構成的。

醫生: 我不敢說,看起來像是癌症 3 期。

腫瘤學家有什麼建議?

(對 USDT/USDC 有什麼建議)

「兄弟,需要多樣化才能解決過於集中問題 」,似乎是 Twitter 上提出的常見解決方案。所有的國庫和協議都應該遠離對 USDC 的支持,並開始尋找更多去中心化的、抗審查的替代方案。

這當然這是每個人都喜歡做的事情,但前提是它要變得如此簡單。我們需要考慮從這些中心化的 Stablecoin 中分散出來,對 DeFi 來說實際上是什麼樣子。

人們喜歡談論 DeFi 像樂高一樣的結構。然而,如果你看看上面提到的那些基礎協議,你會發現 DeFi 生態系統在某種程度上依賴於它們(USDC/USDT)。它們要麼建立在這些基礎協議之上,在這些協議上執行策略,要麼在其國庫內持有大量原生 Token。因此,遠離 USDC 的連鎖反應可能是災難性的,地基的坍塌會導致整個建築立即倒塌。不幸的是,許多具有真正潛力的新協議將不得不提前關閉,許多穩步增長的現有協議也可能不得不關閉。

在我看來,如果你想要擺脫 USDC,有兩種方法可以選擇。一種是協議多樣化到其他 Stablecoin,另一種是多樣化到一籃子其他加密資產。

當涉及到分散投資到其他 Stablecoin 時,假設你分散到其他分散的 Stablecoin。在這一點上,最好的選擇是 DAI 和 FRAX,但正如我們之前看到的,它們現在都嚴重依賴 USDC。因此,遠離 USDC 的多樣化可能會導致 DAI 和 FRAX 本身的一些劇烈波動。當涉及到其他選擇時,它們被證明是非常危險的,因為它們中的大多數沒有經過足夠的壓力測試。我們知道 Stablecoin 很容易崩潰,這就是為什麼依賴更新的 Stablecoin 不是一個好的舉措。

即使是像 RAI 這樣沒有掛鈎的真正去中心化 Stablecoin。這似乎是最優的解決方案,但問題在於用戶的採用程度。從心態上講,很難讓人們接受這樣一個穩定的幣,並開始用 RAI 定價,此外,它與 DeFi 的其他部分整合的很差。

因此,從中心化 Stablecoin 到去中心化 Stablecoin 的轉換必須從去中心化 Stablecoin 協議開始,這種轉換最初會傷害去中心化 Stablecoin,有些可能會倖存下來。這反過來又會滲透到 DeFi 的其他部分,在它身後留下一片死海。

另一種方法是從 USDC 多樣化到一籃子加密資產。雖然從「去中心化」的角度來看,這是有意義的,但從業務角度來看,這是沒有意義的。這將導致類似於 Stablecoin 出現之前的局面,每個協議儲備和每個協議國庫都將持有高風險和高度不穩定的加密資產,這些資產在不利的市場條件下可能會導致大多數協議關閉。

那我們該怎麼辦?開發者是否會提供突破性的解決方案?或者我們只是屈膝。

我們真的需要 Stablecoin 嗎?

所有這些關於 Stablecoin 的討論都提出了一個問題,即 Stablecoin 是否真的有必要。有許多去中心化的實驗,但它們要麼不是真正的去中心化,要麼最終以內爆告終。對於中心化的 Stablecoin 來說,還沒有出現或可能會出現有意義的競爭。

簡而言之,Stablecoin 有 3 個主要好處。交易、支付和接入。其中 2/3 可以解決,但任何前所未有的美元 (或其他貨幣) 接入,只有與法幣掛鈎的 Stablecoin 才能發揮作用。

支付和交易可以由 ETH 本身來解決。如果你認為加密貨幣是網路或元宇宙的金融層,那麼 ETH 已經顯示出成為基礎貨幣的跡象。誠然,它是非常早期的,人們不以美元計價的 ETH 財富需要時間,但這是一個漸進的過程。所有的 NFT 都已經用 ETH 定價,所有新上市的 Shicoin(狗屎幣)都已經用 ETH 定價。

看待 Stablecoin 的一種方式是在一個非常長的時間框架內看待它。在這種情況下,它們只是一個臨時的解決方案,充當法幣和加密貨幣之間的橋樑。一旦全球流動性的很大一部分被納入加密貨幣,那麼像 ETH 或其他當時流行的東西就可以開始成為基礎貨幣,僅僅是因為所有的加密貨幣交易都將以它們為價格。

最後的想法

這並不是我們系統中的唯一內鬼,幾乎所有協議都依賴的 oracle 通常是中心化的,關鍵的基礎設施參與者,如 Infura(基礎設施開發工具套件和 API,為去中心化協議獨角獸開發,如 UNI、COMP、Metamask 等),也是中心化的,隨著信任被放置在這麼多不同癌症空間中(中心化空間),更可能的結果是完全放棄了去中心化、抗審查和無許可交易。

我們希望有一種方法可以將我們對這些中心化實體的依賴轉移到更符合原始加密精神的東西上。如果我們成功地完成了這一任務,考慮到這些實體根深蒂固,我們可能會在中期經歷極度痛苦。儘管痛苦,我確信加密不會消亡,它已經一次又一次地證明了它的彈性,而且很可能會再次發生同樣的事情。

與此同時,我只希望能有比我聰明得多的人來解決問題,如果他們這樣做了,我會繼續在這裡報導。如果沒有,我還是會在這裡,因為我還能做些什麼。

感謝您的閱讀,希望你喜歡。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇