【萬寶投顧】普徠仕觀點:非投資級債券似乎為經濟衰退做好準備

萬寶投顧 2022-08-19 11:06

作者: Mike Della Vedova(普徠仕全球非投資級債策略 基金經理人)

Stephen Marsh(普徠仕固定收益投資組合專家)

重點摘要

● 由於下次經濟衰退很可能是來自通貨膨脹,而非市場信用惡化,非投資級債券發行人應比過去更能抵禦下次可能的經濟衰退。

● 自 2020 年以來,企業的財務結構大幅增強,為非投資等級債券發行人提供進一步保護來抵禦經濟衰退。

● 2020 年的信貸違約週期是殘酷的,但它卻讓非投資級債券市場處於更加穩健的情況。

隨著各國央行持續升息並發佈逐漸鷹派的指引以應對通膨飆升,經濟衰退的擔憂正在加劇;資產價格全面暴跌,尤其是那些被認為風險較高的投資,如非投資等級債券,這就是目前市場焦慮的程度,投資人可能會懷疑當前的危機是否會像 2001 年的網路泡沫 (dot-com bubble),或 2008 年的全球金融危機(GFC)那樣。

好消息是,若這次確實發生經濟衰退,對企業獲利的損害可能遠小於之前的經濟衰退,儘管目前的評價面暗示企業債務違約將可能於 2023 年飆升,但我們並不認為這是一個可靠的評估,我們之所以這樣想,有三個主要原因:

1. 這次經濟衰退將來自於通貨膨脹,而非市場信用惡化

除了 2020 年新冠疫情所引發的經濟衰退外,最近大多數其他經濟衰退都是由信用惡化所驅動,換句話說,它們是來自於對某些資產之信用評級的擔憂所造成的,例如,全球金融危機和網路泡沫破滅,主要是由美國房市和網路基建產業累積過高債務所造成的。

若當前的經濟放緩成為經濟衰退,通貨膨脹將是主因;通貨膨脹驅動的衰退情況很少見 -- 上一次發生在 1982-1983 年,這次的一種風險來自於近年來全球經濟體被注入了大量財政和貨幣刺激措施,最早是從全球金融危機之後,後來是在新冠疫情期間,這大量流動性造就資產價格膨脹並誘發了投機行為,導致我們今天看到的通膨飆升。

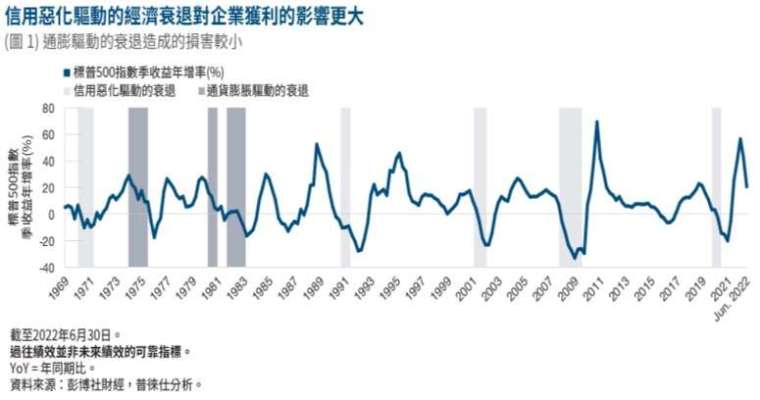

經濟衰退來自信用惡化還是通貨膨脹,對投資人來說是一個重要的區別,從歷史上看,在通膨驅動的經濟衰退期間,對企業獲利的損害往往較為溫和,例如,在 1982 至 1983 年的通膨驅動型經濟衰退中,當聯準會將其政策利率上調至 20% 時,標準普爾 500 指數的收益下滑了 18%(註 1),而在 1973-1974 年通膨驅動的經濟衰退中,當利率達到 13% 時,收益也下降了 18%,這與全球金融危機和網路泡沫形成鮮明對比,因為收益分別下降了 49% 和 25%。

2. 自 2020 年以來,企業的財務結構有所增強

進入 2022 年,企業處於真正的強勢地位,並以強勁的基本面為基礎;根據高盛(Goldman Sachs)的研究,現金比率(為衡量流動性指標,顯示公司履行短期債務的能力)在幾個月前達到全球金融危機後的高點,而槓桿比率(顯示公司資本中有多少來自債務)處於危機以來的最低水準。

此外,絕大多數非投資級債券發行公司都受益於去年不錯的融資條件,從而順利延長到期日的分布。

美國和歐洲非投資級公司僅 1% 的債務將在今年到期,另外少數的債務將在 2023 年到期,非投資級債券發行人大部分的「到期牆」將出現在 2025 年或更晚,這代表目前資產負債表很強勁。

3. 我們剛歷經了一個違約週期

由於新冠疫情,許多企業拖欠了債務,2020 年,美國非投資級能源公司的違約率達到近 30%,而歐洲零售公司的債務重組激增,然而,違約週期對於區分較強與較弱的公司是有用的,那些有潛力在危機中生存和發展的公司往往得到贊助投資人的大力支援,他們在必要時注入現金或提供信貸額度,以便進一步實現他們的投資,而對於長期前景渺茫的公司通常只能走向破產一途。

最近的信貸違約週期是殘酷的,但它卻讓非投資級債券市場處於更加穩健的情況:美國和歐洲非投資級債券目前的違約率分別為 0.36% 和 0.01%(註 2),在增長放緩和高通膨環境中,維持超低違約水準是不太可能的,因此違約率將不可避免地上升,事實上,目前的市場評估未來 12 個月的全球非投資級債券違約率約為 3.9%(假設 350 點超額利差)(註 3),然而,我們認為市場評價面與總體經濟擔憂程度有關,實際違約率可能會走低。

主要市場看起仍相當穩健

除了上述三個因素外,尤須強調的是美國金融業和房地產市場的狀況比先前經濟衰退時要好得多,各家銀行最近輕鬆通過了壓力測試,並擁有穩健的財務結構,再者,由於政府巨額支出和儲蓄率上升,房貸占收入的比例遠低於 2007-2008 年。

勞動力市場看來也非常強健,嬰兒潮世代正在退休,美國和歐洲的移民政策意味著他們的工作崗位並非由外國勞動力填補的,這表示公司在未來任何經濟衰退中都不太可能裁員。由於這些原因,我們認為非投資級債券比過去更適合應對經濟衰退。

註 1 所衡量的收益下降是指季度峰頂到低谷的年增率下降。

註 2 美國非投資等級債券數據來自摩根大通的研究;歐洲非投資等級債券數據來自瑞士信貸。兩部分資料皆截至 2022 年 6 月 30 日。

註 3 截至 7 月 31 日。

【萬寶投顧獨立經營管理】

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。

- 美股修正壓力上升 市場聚焦關稅與財報季

- 掌握全球財經資訊點我下載APP

上一篇

下一篇