第43周鏈上數據分析:期貨交易占比到達較高位置,積累博弈較為激烈

BlockBeats 律動財經

本周回顧

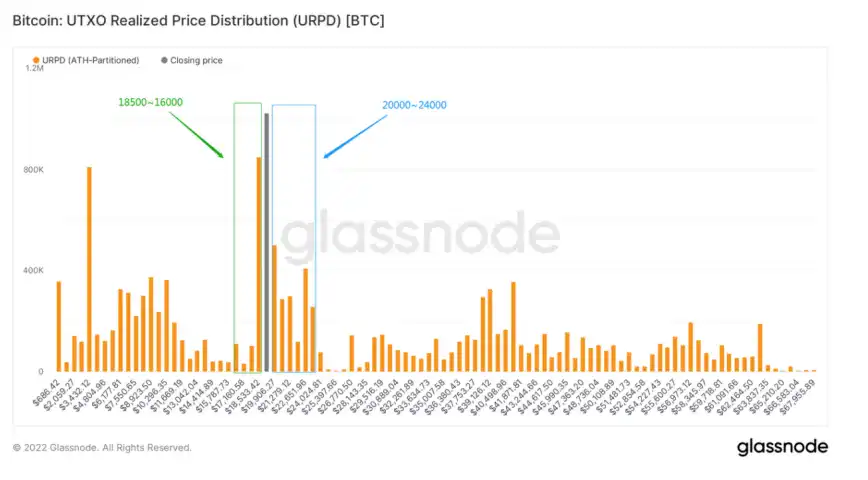

本周從 10 月 17 日到 10 月 24 日,BTC 最高附近 19700,最低接近 18660,震盪幅度達到 5.3% 左右。

觀察近期籌碼分布圖,在約 18500-19200 附近有大量籌碼成交,將有一定的支撐或壓力。

• 分析:

1. 16000~18500 約 110 萬枚

2. 20000~24000 約 165 萬枚

• 短期內保持在 16000~24000 機率為 64.4 %;

• 其中短期內漲不破 22500~24000 的機率為 63.1 %。

重要消息方面

經濟消息方面

• 美國

1. 本周內美國 10 年期實質利率攀升 3 個基點至 1.76%,為 2009 年以來最高。

2. 本周內美國 10 年期公債殖利率自 2008 年以來首次升破 4.25%,創 2008 年 7 月以來最高水平,30 年期公債殖利率連刷九年新高。

3. 美國當周申請失業金人數 21.4 萬人,低於前值 22.8 萬人,低於預期 23 萬人。

4. 美國 9 月成屋銷售總數年化 471 萬戶,除去疫情初期的異常,創下了 2012 年 9 月來最低。9 月成屋價格中位數年增率上漲 8.4%,環比連續三個月走低。

5. 市場預測 11 月初聯準會將再次升息 75 個基點,政策利率將在 2023 年上半年觸及 5% 的峰值。

• 英國 & 歐盟

1. 英國首相特拉斯在任 44 天後宣布辭職。

2. 英國通膨率達到 10.1%,為 40 年來最高水平。

3. 本周內德國 10 年期公債殖利率升破 2.5%,為 2011 年以來首次。

4. 德國議會通過 2000 億歐元緊急救援基金以應對能源危機,該計劃將持續至 2024 年。

5. 歐元區 9 月 CPI 年率終值 9.9%,為歷史記錄以來最高水平。

• 亞洲

1. 日本內務部統計數據,日本 9 月 CPI 年增率增 3%,若扣除消費稅上升影響,通膨升幅為 1991 年 8 月以來最高。

3. 本周內日本 10 年期公債殖利率升破 0.25% 的政策區間上限後,日本央行進行了首次非例行債券購買。

a. 本周,日本央行連續兩日動用 1000 億日元購入 10 年至 25 年期日本公債。

4. 韓國出手救市,重啟 1.6 兆韓元債券穩定基金。

加密生態消息方面

1. 彭博社:韓國計劃 2024 年向公眾提供基於區塊鏈的數字身份

2. 幣安推出 CMC Top 10 等權指數,將推出指數定投計劃

3. Bitfinex Alpha 數據:在高通膨背景下,過去 3 個月 BTC 長持者仍積累約 50 萬枚 BTC

4. Azuki 宣布推出 PBT Token 標準後,當日交易量創近 3 個月新高

5. 周星馳招聘 Web3 人才,要求「有項目管理經驗和宅心仁厚」

6. 幣安更新 LUNC 和 USTC 充值和提現手續費,交易銷毀稅由 1.2% 降低到 0.2%

7. 公鏈 Sui 品牌將升級為 Suinami

8. 數據:跨鏈漏洞約占所有 DeFi 漏洞 50%

10. Nansen 的加密原生消息傳遞應用 Nansen Connect 已向所有人開放

11. 報告:第三季加密貨幣總市值增長 8.4%,NFT 交易額年增率下降 73%

12. Twitter 與 OpenSea 等合作,為 NFT 收藏者啟用 Tweet Tiles 功能

13. 香港證監會正在考慮允許散戶投資者直接投資加密資產

14. Cosmos 計劃於 11 月推出鏈間安全性激勵測試網

16. 彭博宣布,將在彭博終端的加密數據擴大到前 50 種加密貨幣。

長期洞察:用於觀察我們長期境遇;牛市/熊市/結構性改變/中性狀態

中期探查:用於分析我們目前處於什麼階段,在此階段會持續多久,會面臨什麼情況

短期觀測:用於分析短期市場狀況;以及出現一些方向和在某前提下發生某種事件的可能性

長期洞察

• 流通量與盈虧狀態

• 長短期參與者持倉狀態結構

(下圖 流通量與盈虧狀態)

• 藍色線為盈利總量

• 紅色線為虧損總量

• 綠色區域為盈虧雙方參與者的歷史盈虧低位狀

市場的階段頂部風險產生主要的根本原因來自於:

當市場盈利的總量已經達到總流通量目前狀態供應量的時候,市場就會有一定階段性見頂的條件。

而當這些盈利的人拋售出手中的籌碼,市場大機率對應高波動振幅或下跌。

而從歷史回顧來看,一般循環多次之後將會見頂。

目前來看,盈虧雙方參與者總體的虧損量狀態已達到歷史相對低位的時間階段階段。

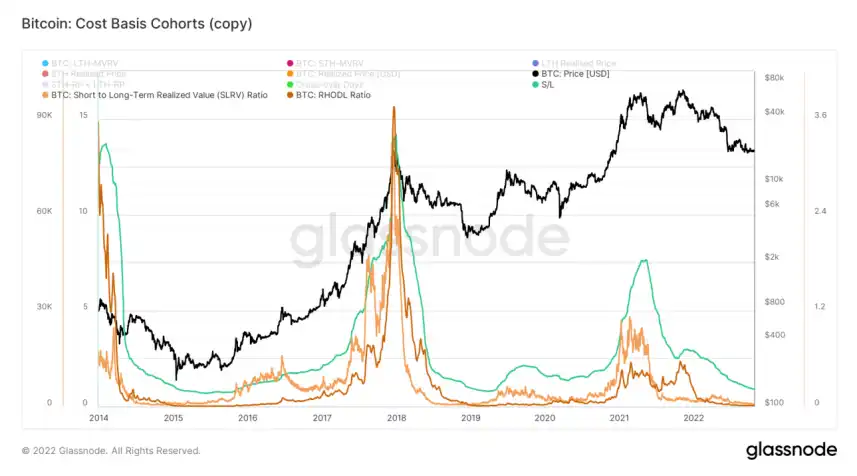

(下圖 長短期參與者持倉狀態結構)

而與此對應另一個狀態,就是長期參與者將手中的籌碼,拋向短期或新來的參與者。

當新來參與者手中積累籌碼總量比長期參與者手中積累籌碼,總量更高時,一般會伴隨著高風險狀態。

回顧歷史來看,紅色區域頂部往往都在此階段發生。

從目前來看,長期參與者手中增持籌碼達到有史以來最高階段,距離歷史新高只相差分毫。

中期探查

• 月度、年度鏈上轉移量

• 虧損與盈利供應量之比

• 交易平台期貨占比-30 天內變化率

• 衍生品日內風險係數

• 永續合約持倉變化率與資金費率

• 流動性三重濾網

• 巨鯨交易平台凈部位

市場活性與盈虧比例評級:緩慢收縮

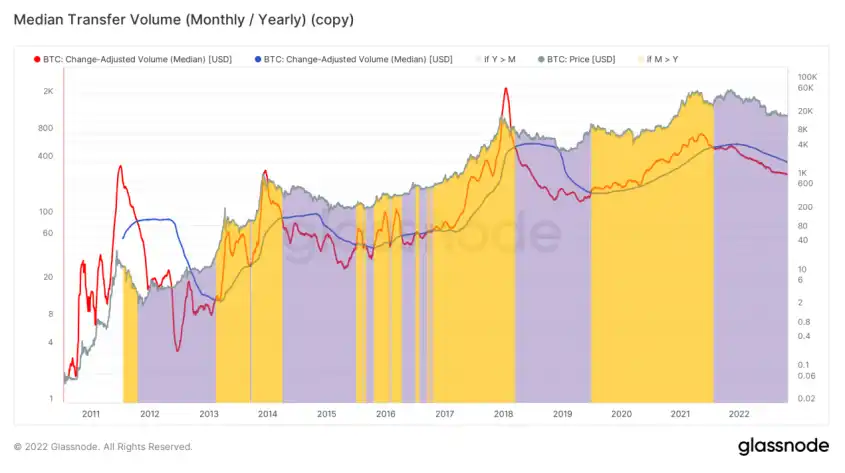

(下圖 月度、年度鏈上轉移量)

紅線:月度平均交易量

藍線:年度平均交易量

黃色區域:月度平均交易量>年度平均交易量

紫色區域:月度平均交易量<年度平均交易量

月度和年度平均交易量在 1 年內都在保持緩慢下移的過程中,月度平均交易量的下降情況稍帶放緩。

可能與全球貨幣流動性收緊的相關政策有關,促使幣圈的熱度減少。

目前這種冷清的狀態可能在逐漸地收斂,未形成拐點。

當前主要風險可能存在於宏觀政策公布的時間節點,以及空間上存在著情緒變動的不確定性。

(下圖 虧損與盈利供應之比)

虧損與盈利供應的比例已經到達時間上的臨界點,剩餘底部調整問題的博弈結構可能會呈現較為複雜的變化。

通常,市場處於較為底部的區域時,由於資金流向不定,中小級別拋壓基礎等因素,引發較大的震盪,致使場內參與者情緒緊繃。

當前問題主要為新生力量參與度不足,導致場內流動性仍在修復,可能會讓盈虧結構在此狀態下停擺。

衍生品中期結構初探:占比升高,存在震盪可能

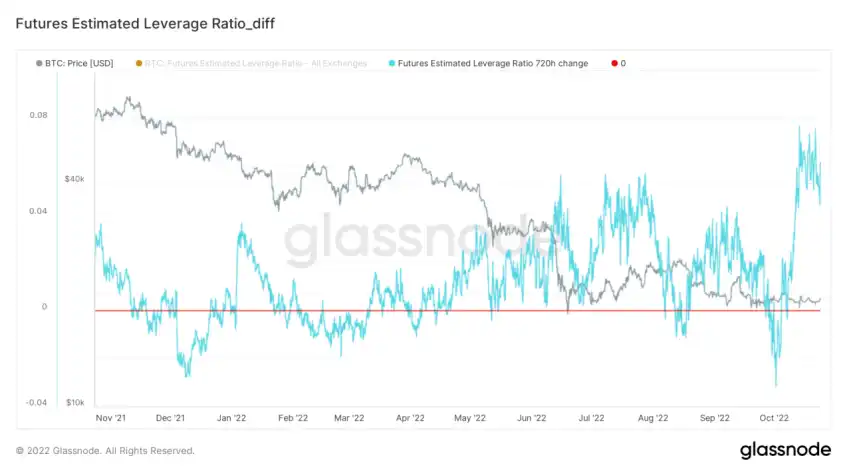

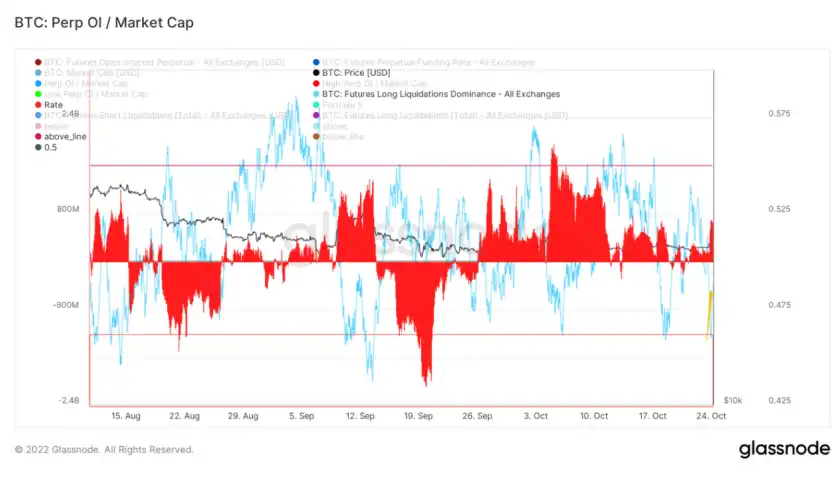

(下圖 交易平台期貨占比-30 天內變化率)

當前交易平台的衍生品占比變化率呈現較高位震盪的狀況。

可能交易平台內有較多的衍生品下注,可能會為市場引入衍生品因素,引發較大幅度的價格變化。

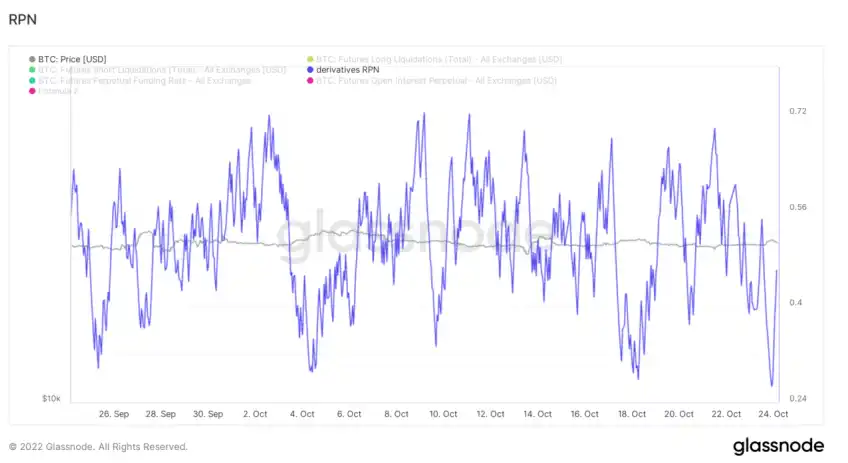

(下圖 衍生品日內風險係數)

衍生品風險係數為期貨清算容量的區間統計,主要反應衍生品即時性的變化對市場引發的震盪情況。

當前指標有三個前提:

1. 預設期貨市場的清算有極限範圍,當市場出現結構性變動時,可能意味著市場風格正在切換。

2. 市場環境:流動性、拋壓、購買力等影響因素變化較小

3. 經驗範圍:多頭清算極限為 0.72 左右,空頭清算極限為 0.24 左右

目前處於偏中性的範圍內,可能博弈較為激烈。

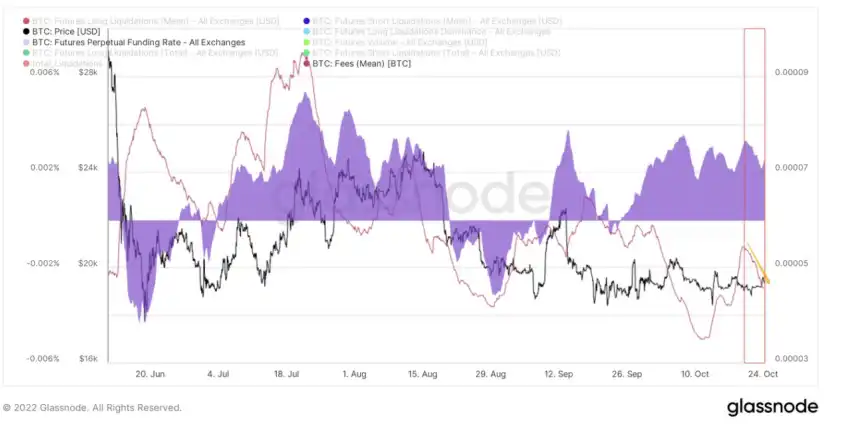

(下圖 永續合約持倉變化率與資金費率)

藍色:資金費率

紅色:永續合約持倉變化率

永續合約持倉量 24 小時內有一定量的上升,資金費率持續為正;

可能當前場內多頭持倉量上升,正在持續給空頭繳納保證金,多頭占比較多的情況下,可能有擠壓現象,需謹慎處理當前行情。

流動性評級:處於流動性較弱的區域

(下圖 流動性三重濾網)

綠線:短期與長期參與者的平均成本之比

橙線:短期到長期的已實現價值

棕線:已實現持倉比例

三個指標構成的流動性捕捉濾網有相互補足的作用。

綠線處於不斷下移的過程,可能意味著當前短期參與熱情仍在修復,橙線和棕線的流動性拐點不明顯,在同一狀態中滑行。

流動性對於資產定價有非常重要的意義,以及流動性與黑天鵝機率存在一定程度的正比例關係。

尤其對於對沖基金而言,流動性與風控係數有非常高的密切相關性。

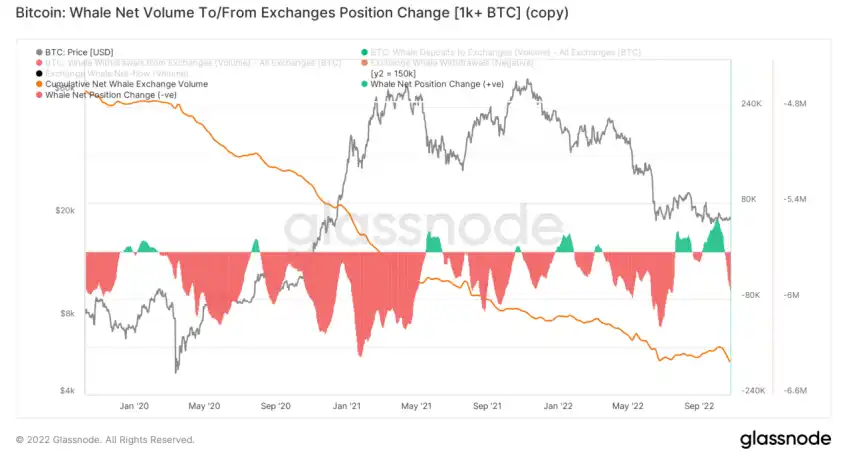

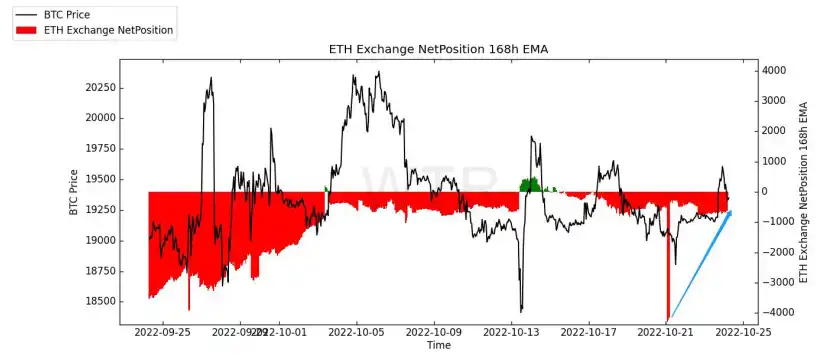

巨鯨交易平台凈部位評級:巨鯨存在積累現象

(下圖 巨鯨交易平台凈部位)

巨鯨此前滯留在交易平台內部的「潛在拋壓」收縮量加大,目前偏向於流出積累。

可能體量大的群體在切換操作風格,增加變盤的機率。

短期觀測

• BTC 與 ETH 衍生品風險

• 期權看漲看跌比例

• 衍生品成交量

• BTC 與 ETH 交易平台凈部位

• 鏈上活躍度與新增地址

• 期貨費率狀態

• 盈利拋壓和踩踏狀況

• 多次拋壓狀態

• 全球購買力

• 穩定幣交易平台凈部位

• 鏈下數據

衍生品評級:有初步下注現象,BTC 比 ETH 風險稍小

(下圖 BTC 衍生品風險)

衍生品風險從之前相對低風險已經偏向於轉移到中性左右。

(下圖 ETH 衍生品風險)

ETH 的衍生品風險相對於 BTC 稍高,從紅色色塊衍生品情緒變化來看,市場情緒屬於多頭較盛狀態。

需注意 ETH 衍生品風險,當然就算不產生清算,在短期內也會產生一定的槓桿,會讓向上阻力開始稍微變大。

(下圖 BTC 期權看漲看跌比例與交易量)

此時 BTC 的衍生品參與者並未對市場定價產生過多的保護和看多行動,在期權端口依然屬於中性範圍。

(下圖 ETH 期權看漲看跌比例與交易量)

與此同時,ETH 期權看跌保護雖然在一兩天內有所回落,但相對一周前依然有所上升。

表現出了當下衍生品參與者對未來 ETH 短期局勢不確定性,下產生的一定的對沖和保護。

ETH 參與者需注意衍生品風險。

(下圖 衍生品成交量)

總體的衍生品成交量有稍微放大趨勢,衍生品的參與者正在加大手中的籌碼下注的比例。

由於目前市場可能是存量博弈,所以衍生品的影響會比一般情況下所造成的影響更大。

需關注波動;

與此同時,衍生品整體的評級配合交易策略:

對於專業的日內交易員及一定程度的參與者可以配合此數據進行一定程度的動量交易的輔助。

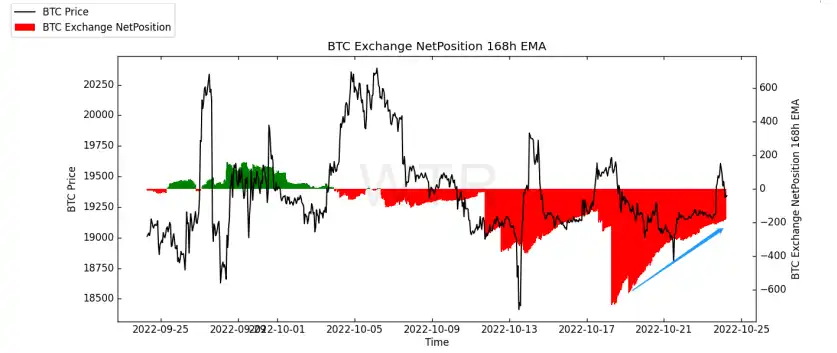

現貨結構評級:積累持續,但略微減少

(下圖 BTC 交易平台凈部位)

現貨累積相比之前一直有一定程度的放緩;

顯示最近半個月內參與者對目前狀況觀望的態度,暫時減緩手中對於籌碼的獲取。

(下圖 ETH 交易平台凈部位)

與此同時,ETH 所表現的情況也是一樣。

(下圖 鏈上活躍度與新增地址)

鏈上數據顯示,新增地址與活躍地址在近期的 1 個半月內,一直呈現相對震盪下降狀態。

但相對好的是,鏈上新增情況比七月稍好。

情緒及拋壓狀態評級:情緒低迷,拋壓較小

(下圖 期貨費率狀態)

期貨資金費率狀態表現,在近日也呈現了一定程度的下降,從總體的匯率借貸來看,多頭亢奮的情緒也開始逐漸下降。

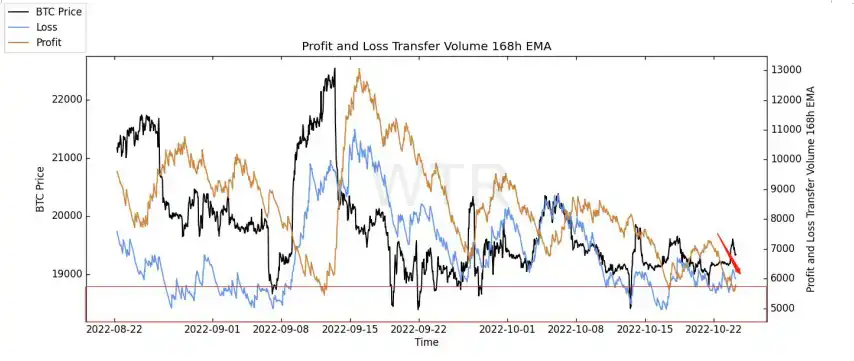

(下圖 盈利虧損轉移量)

虧損踩踏和盈利拋壓都以達到倆月之內的低位,這表示着:無論是盈利者還是虧損者被套者,在目前市場狀態,也都陷入了猶豫和觀望狀態。

當然,在一定程度類可能也存在一定機率的惜售現象。

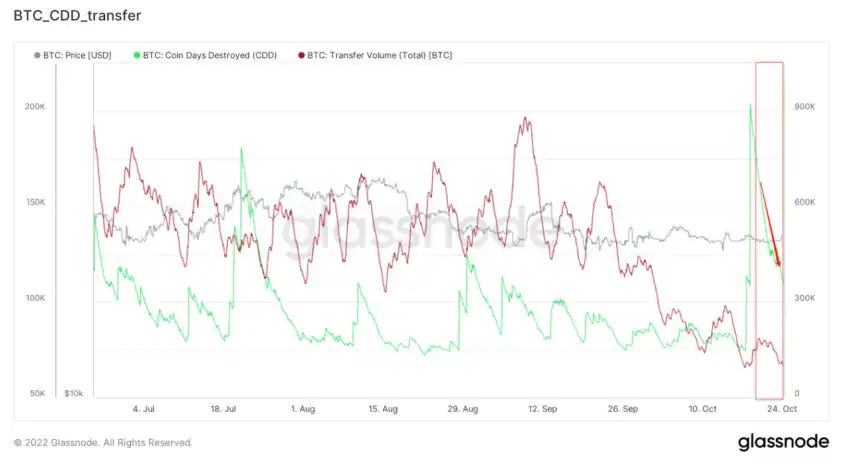

(下圖 多次數拋壓狀態)

多次拋壓的地址的也進入來下降的狀態;

從現貨和情緒上表現來看,這一次是屬於整體的低迷;

無論是虧損者還是獲利者還是衍生品參與者都陷入了小心謹慎階段。

購買力評級:亞洲下降趨勢變緩,歐美持續修復,穩定幣等存量流出有減少趨勢

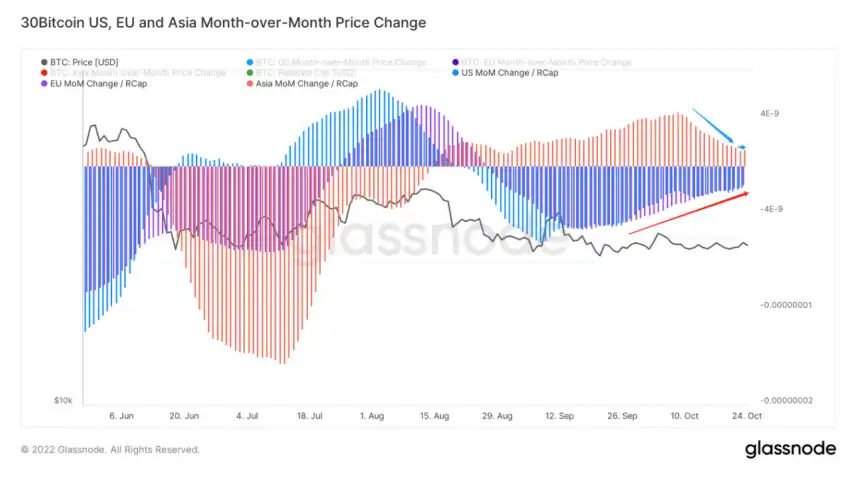

(下圖 全球購買力狀態)

• 紅色為亞洲購買力

• 藍色為美洲購買力

• 紫色為歐洲購買力

亞洲購買力在一個月前就開始呈現下降趨勢,在近日才開始有所減緩下降趨勢。

歐美購買力一直處於修復狀態,但目前也陷入了短暫的停滯。

鑒於目前歐洲糟糕的現象,可以後續持續觀察,歐洲購買力在加密時區的表現。

(下圖 USDT 交易平台凈部位)

USDT 有一定流入狀態,但是此幣種往往夾雜着過多的成分和因素。

例如:U 本位期貨。

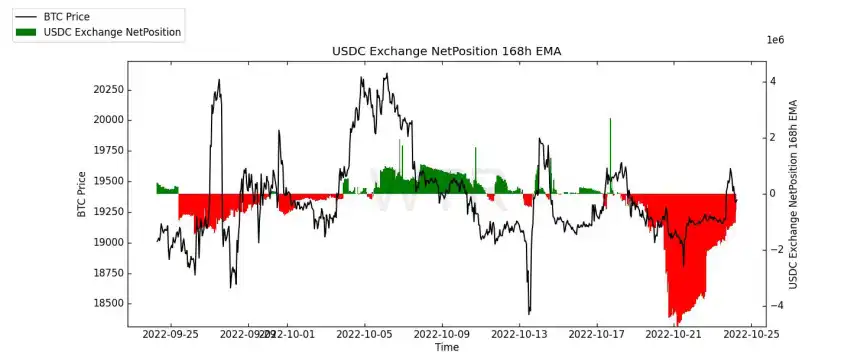

(下圖 USDC 交易平台凈部位)

USDC 往往代表着一定程度的歐美參與者持有種類,目前此穩定幣流失狀態開始減少。

雖不比之前會更好,但也減緩了相對之前糟糕的情況。

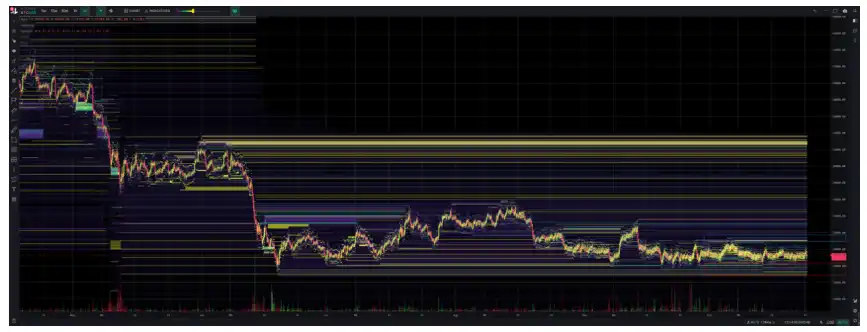

鏈下交易數據評級: 18500 以下有一定購買意向

(下圖 Bitfinex 交易平台訂單簿)

18500 以下有一抹買方掛單,20000-22000 有一抹賣方掛單。

(下圖 Binance 交易平台訂單簿)

18300-17500 之間有買方掛單,20000-20500 有一抹賣方掛單,Binance 想對比來看交戰稍激烈。

(下圖 Coinbase 交易平台訂單簿)

下方從 18500 以下開始有密集購買意願掛單,一直掛到 10000; Coinbase 更代表偏向美洲的機構端參與者。

相對應從此看出他們對於細節價格並沒有太多敏感性。

本周總結:

消息面總結:

聯準會似乎正在轉變以往鷹派作風變得溫和,主要原因是擔心經濟急劇放緩,和利率相比之前終值的空間更小。

下月初的 CPI 和核心 CPI 將成為關注焦點。

接下來關注,是否在 12 月進行較小幅升息,以及明年初是否停止升息。

另一方面:

隨著全球化的進程到達目前階段,也就是逆全球化思潮的興起;

加持着目前全球經濟的衰退,與通膨環境。

與此帶來的一連串的問題會在一定程度上讓一些國家或組織對於全球化協作會更加的迫切。

Web3,所改變了全球化資金和協作的缺口,也就是激勵環境,更進一步的信用體系。

而在此之時,AI 在模塊化的應用和各個領域的初步興起,無論是自動編程還是自動繪畫還是自動建模;

還是自動做影音以及自動文本,從中帶來了各個領域潛在的解放更進一步勞動力的機會。

還有一個值得重視的便是 AR,一般科技產品的形成並不是一蹴而就的。

會經歷產品研發期和產品市場化規模,而這個過程的時間大概是 10 到 18 年的時間。

AR 改變的將是交互的問題,甚至說虛擬交互和現實之間切換交互。

在未來長期的時間內,可能大概是五年,以後甚至更早;

Web3+AI+AR 將形成新的顛覆和新的產業覆蓋。

也許歷史上將會出現很多次危機,這次可能也不例外。

但是與此更需要關注的是,每一次時代節奏都轉折世界周期的變化,各個時代朝野的交替中蘊含着怎樣的機會和前景。

把視角拉長,在未來 15 年至 30 年的節奏中,新的科技革命將到來;

它就像是站在海岸遙望海中已經看得見桅杆尖頭的一隻航船;

它就像是立於高山之最看東方已見光芒四射噴薄欲出的一輪朝日;

它就像是躁動於母腹中的快要成熟了的一個嬰兒!

鏈上長期洞察:

1. 當市場盈利的總量已經達到總流通量目前狀態供應量的時,市場就會有一定階段性見頂的條件。

2. 從歷史回顧再循環多次之後,往往會產生周期頂部。

3. 目前來看,盈虧雙方參與者總體的虧損量狀態已達到歷史相對低位的時間階段階段。

4. 一般情況下,在牛市中長期參與者將手中籌碼,拋向新進場的參與者;

5. 而長期參與者持有的籌碼總量低於新參與者總量時,往往意味著周期風險區;

6. 從目前來看,長期參與者手中增持籌碼達到有史以來最高階段,距離歷史新高只相差分毫。

• 市場定調:

冷卻與囤積;

在存量的市場中,加密內部的參與者和長期持有者仍在默默的囤積籌碼。

鏈上中期探查:

1. 月度鏈上轉移量下降情況稍帶放緩;

2. 虧損與盈利供應比例顯示,目前處於時間底部位置;

3. 期貨在交易平台的占比到達較高位置,持續震盪;

4. 衍生品清算風險目前處於偏中性的位置;

5. 目前多頭較多,需謹慎處理;

6. 短期參與者情緒仍需修復,當前流動性拐點不明顯;

7. 巨鯨持倉風格轉變,表現出積累狀態。

• 市場定調:

積累、博弈較為激烈

巨鯨正在積累,但多頭槓桿略重,會呈現一定阻力,短期參與者情緒仍在修復。

鏈上短期觀測:

1. 衍生品參與者有初步下注現象;

2. 從衍生品來看 BTC 比 ETH 風險要小;

3. ETH 衍生品風險升至中性偏高,期權看跌保護一周內有所增加;

4. 現貨有持續積累,但速度放緩,新增地址也同步震盪下降,但比 7 月時稍好;

5. 市場情緒低迷,同時現貨拋壓較小;

6. 亞洲購買力下降放緩,歐美持續修復;

7. 穩定幣等方面購買力流失現象開始放緩;

8. 鏈下交易平台 18500 以下有購買意願;

9. 短期內保持在 16000~24000 機率為 64.4 %;

10. 其中短期內漲不破 22500~24000 的機率為 63.1%。

• 市場定調:

情緒低迷,現貨市場低迷,已經到了進一步的存量博弈,未來需要更加注意衍生品問題。

對於策略建議:動量策略、震盪策略。

風險提示:

以上均為市場討論和探索,對投資不具有指向性意見;請謹慎看待和預防市場黑天鵝風險。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇