SurgeFi:引入「算法抵押率」的鏈上借貸有什麼不同

BlockBeats 律動財經

加密創新上來說,近期的一款新的 DeFi 借貸協議 SurgeFi 引起了我的注意,其引入了一個「算法抵押率」對新概念來進行清算,關於 Surge 協議,大家了解不多,為此 BlockBeats 編譯了其 Medium 上的文章來幫助大家更好的了解該新協議:

Surge 協議概述

99% 的 token 不能借入或借出,儘管 TVL 超過 110 億美元,但 DeFi 借貸協議僅支持少量高流動性 token 的借貸或抵押。由於缺乏可靠和抗操縱的 price feed,絕大多數 token 仍然與 DeFi 借貸協議不兼容,包括長尾 token、LP token、NFT 和 vault token。由於 DeFi 借貸 TVL 和按規模使用,所有 token 都支持作為貸款和抵押品的選項。

雖然一些 DeFi 協議已經解決了這一問題,但目前的解決方案中也包含着重大的「權衡取捨」,如供應商風險升高、短期貸款到期、高風險溢價等。

算法抵押率

至今一種尚未探索的方法是動態抵押率,它是基於利用率隨時間變化的函數,而不是基於 price feed(價格流)的函數。Surge 協議引入了 Surge threshold(界點)的概念,此概念引入了利用率界點,達到該界點時,池抵押率開始逐漸下降。

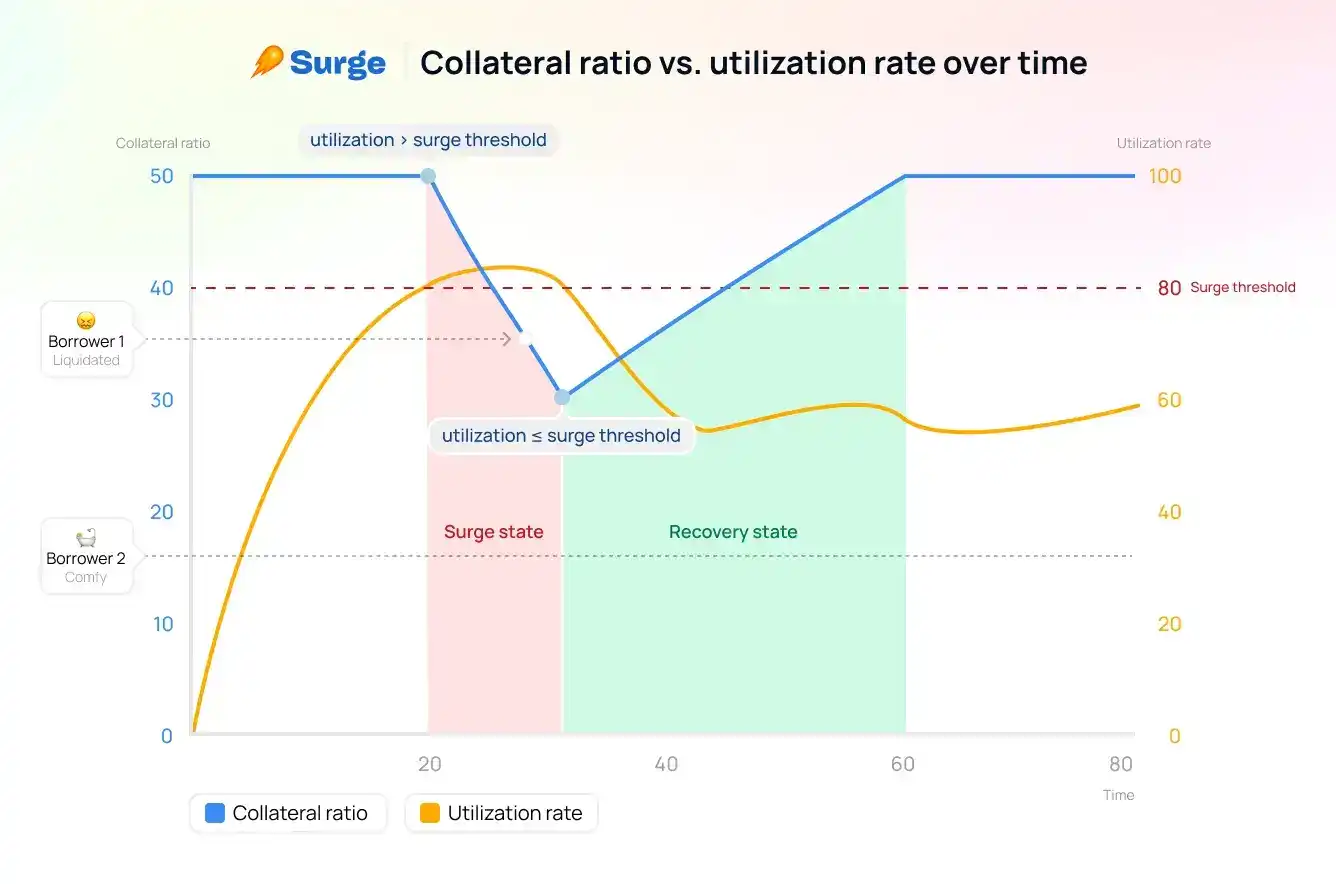

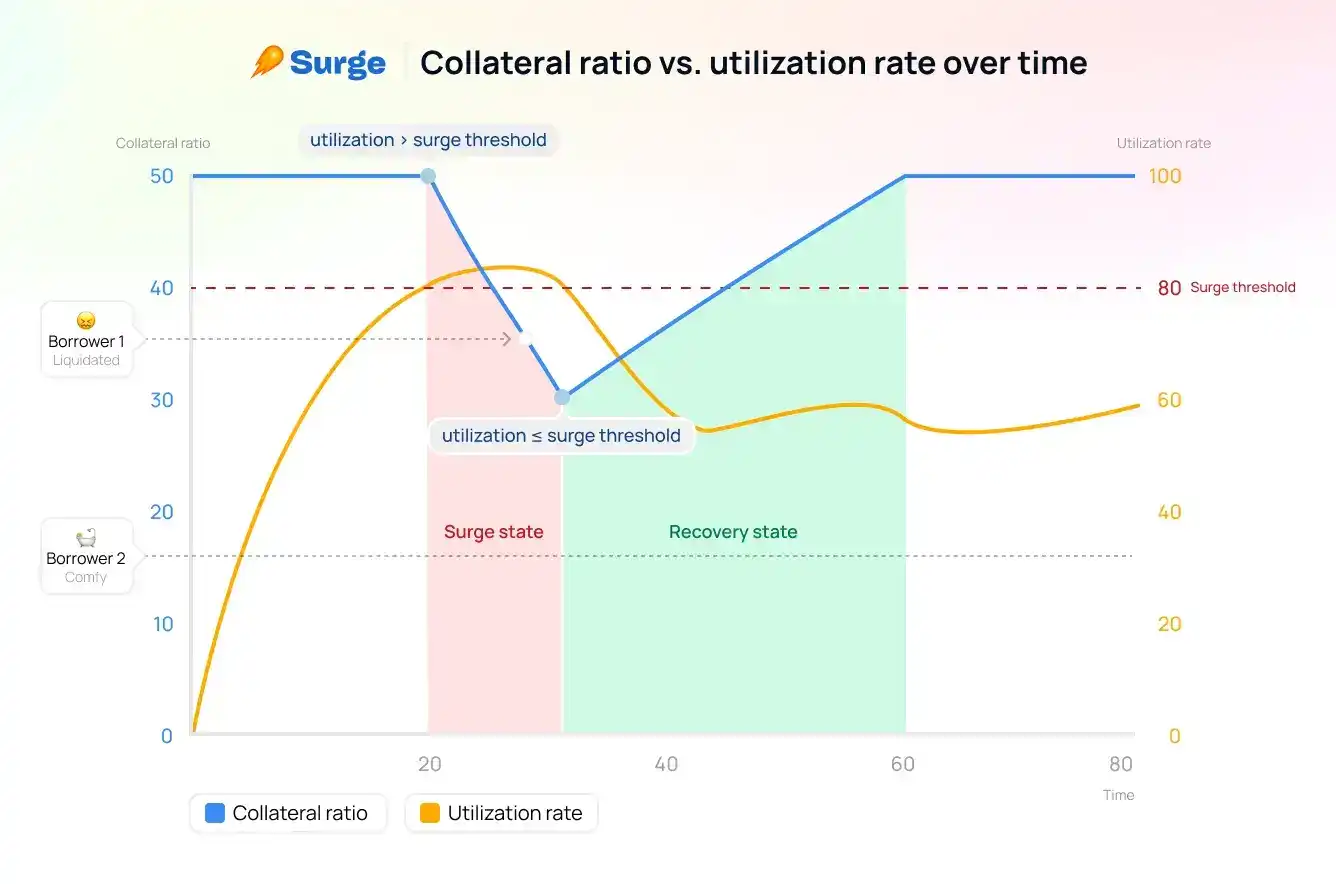

下圖顯示了基於假設 surge 池利用率的抵押率變化:

上面的假設池中,該池以 50:1 的最大抵押率開始,這意味著每個單位的抵押 token 中,借款人最多可以借入 50 個單位的貸款 token,該抵押率與兩種 token 的價格無關。

如果抵押 token 價值相對於貸款 token 價值減少,則供應商開始移除流動性以避免壞帳,隨著資金池的利用率上升到 Surge threshold 以上(在本例中為 80%),資金池進入 surge state,其抵押比率隨著時間的推移開始以恆定的速度下降。

如果池抵押率低於任何活躍借款人的抵押率,則其可被清算。在上圖中,借款人 1 的抵押率為 35,而池抵押率降至 30,借款人 1 可被清算,然而,借款人 2 通過維持每個貸款 token 更多的抵押品來避免清算。

隨著資金池的利用率恢復到低於 surge threshold,資金池進入恢復狀態,其抵押率開始回升到最初的最大抵押率。

然而,如果利用率再也沒有回到 surge threshold 以下,抵押率將繼續降至 0,從而清算所有的活躍借款人,這確保了資金池保持足夠的流動性以允許供應商退出,尤其是在高提款需求的時候。

無許可池部署

部署新的 Surge 貸款池與部署 Uniswap 一樣簡單,任何人都可以在任意受支持的鏈上部署貸款池,池部署者確定池的所有參數,一旦部署了池,任何人(包括池部署者或其他人)都不能更改這些參數。

池參數為:

貸款 token 地址:不符合 ERC20 重定基準的有效 token;

輔助 token 地址:不符合 ERC20 重定基準的有效 token;

最大抵押品比率:當池未處於 surge 或恢復狀態時的默認抵押品比率;

Surge threshold:激活 surge 狀態並暫停恢復狀態的利用率界點;

抵押率下降持續時間:抵押率從最大值下降到零的持續時間;

抵押率恢復持續時間:抵押率從零恢復到最大的持續時間;

利率模型:兩個利率範圍介於零利用率、surge threshold 和 100% 利用率之間。

一旦部署了該池,任何人都可以使用它進行借貸,同一貸款/抵押品對可能存在多個池,根據貸方和借方的風險參數的最佳組合以及每個資金池中的可用流動性,資金池可能會比其他資金池更多地被採用。

清算機制

與傳統的 DeFi 借貸協議不同,借款人不會因為價格波動而變得無法清算。另一方面,由於流動性的變化,它們容易受到池抵押率波動的影響。

由於資產池抵押率在 surge state 下以恆定速率下降,借款人可以根據其貸款的抵押來預測他們可能被清算之前的最短期限。當借款人變得可清算時,任何清算人都可以索取借款人的抵押品以換取償還債務。

流動性重組

由於 Surge 採用的是隔離對(isolated pair model)而不是交叉保證金模型,一些人可能會認為這種模型會導致流動性重組。

在交叉保證金池中,風險由所有池參與者分擔,每個人的部位與池中最弱的資產一樣有風險,然而,隔離對模型隔離了風險,允許更高的資本和風險溢價效率(更好的借款利率)。

我們的目標是通過引入位於 surge 池頂部的供給側聚合層來解決流動性重組問題。貸款機構可以選擇直接向單個 surge 池提供流動性,也可以將其存款集中到有限管理角色的 vault 中。

例如,任何人都可以部署一個 Surge USDC vault,將其分散到多個 Surge 池中,vault 管理者代表儲戶在不同的資金池中重新分配資金,以換取績效費用。

vault 為 DeFi 風險管理者創造了一個市場,並為貸款人提供了被動地將風險管理委託給任何人的選擇,vault 還能有效地為借款人提供其所需的流動性。

Surge vault 未包含在最初的協議啟動中。

未來

因為 surge 是一種 hyperstructure,這意味著它不能在推出後暫停或升級,我們將與 Discord 成員共享一個私人的 testnet 版本,之後,計劃在以太坊、L 2 和其他 EVM 鏈上部署 Surge(按此順序)。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇