美股熊市已盡?兩大隱憂仍存 勿過分樂觀

鉅亨網新聞中心 2023-04-21 08:40

美股歷經 2022 年慘烈重挫,今 (2023) 年第一季展開反彈,表現亮麗,三大指數季線齊步收紅,其中,那斯達克指數大漲約 17%,創下 2020 年第二季以來,最佳單季漲幅;標普 500 指數、道瓊工業指數也分別上漲 7%、0.4%,一改去年頹勢。不過,專家提醒,美股仍面臨經濟衰退隱憂及高通膨壓力,暫時不宜過度樂觀。

經濟陷入衰退 勢將衝擊企業獲利

美債殖利率曲線倒掛嚴重,為 40 年來之最,加上美國近期經濟數據不如預期,例如美國製造業景氣已連續 5 個月降溫,其中,3 月 ISM 製造業 PMI(採購經理人指數) 不如預期,為 2020 年 5 月以來最低水準;3 月 ISM 非製造業 PMI 亦呈現萎縮,遠低於預期,為 3 個月來最低,顯示景氣似有轉冷跡象,透露出美國經濟衰退警訊。

雖然美國聯準會 (Fed) 暴力升息後,美股已經大幅修正,不過,相較於過去歷史水準,美股價位仍偏高,市場憂心,一旦美國經濟陷入衰退,將衝擊企業營運及獲利,股價表現將因而承壓。

以標普 500 指數為例,即使去年遭到拋售,股票估值仍高,芝商所執行董事及資深經濟學家 Erik Norland 分析指出,標普 500 指數於 2022 年下跌 18.5%,儘管價值蒸發近五分之一,但從某些指標來看,該指數的價格依舊偏高。標普 500 市值與 GDP 的比率約為 140% 左右,雖然低於 2021 年高點 (180%),但比二戰後任何時期都高出許多,包括 1960 年代和 2000 年的高點。

他認為,倘若 Fed 貨幣緊縮造成經濟衰退,使得利率下跌,股息和市場遭受的影響可能變得相當複雜。一方面,較低的利率會拉高未來股息的淨現值,另一方面,任何經濟成長的衰退都可能造成實際派息的縮水。2007 年 10 月到 2009 年 3 月之間,債券殖利率下跌,但股票市場同樣受挫,派息在經濟衰退期間縮水了超過 20%。

高通膨、高利率環境 金融業仍存爆雷疑慮

今年 3 月矽谷銀行、標誌銀行、瑞士信貸等銀行陸續爆雷,市場擔憂金融危機重演,所幸在歐美政府及央行的積極協調及出手救助之下,使得此波銀行業風爆並未釀成全球金融系統性風險,市場恐慌情緒也得以獲得平復。

也因銀行出現連環爆,市場便樂觀預期,今年降息機率大增,然而,Fed 卻是一再表明,今年不會降息!因為美國通膨壓力雖已有減輕,但距離 2% 理想目標,仍有一場硬仗要打。尤其 Fed 最關注的超級核心通膨 (扣除住房成本的核心 CPI),依然很頑固,2 月僅小幅下滑至年增 6.14%,顯示服務業仍阻礙通膨的降溫之路。

如何於抗通膨及維持金融穩定之間取得平衡,成為 Fed 官員們的難題,不過,目前 Fed 似乎傾向以抗通膨為優先選擇,因為 Fed 認為,銀行業系統性風險仍可控制,未來出現大規模金融風暴的可能性很低。

話雖如此,但只要通膨率、利率仍持續高掛,未來難保再度發生銀行業爆雷情事。因為全球仍處於貨幣緊縮週期,通膨未有效實質降溫之前,高利率恐將維持一段時間,不僅波及銀行業獲利,更有可能還會出現資產泡沫破滅和資產負債表惡化的情況,持續時間亦有可能會相對較長,從而導致金融市場各類資產遭到恐慌性拋售。因此,布局股市仍須慎防銀行業危機再現。

美股持續震盪 運用微型股期避險

Fed 如今正面臨困難重重的三角戰:降低通脹、維持金融穩定之餘,又能降低經濟成長及就業的損害。故近期美股反彈不代表下跌風險已經解除,今年恐將持續呈現震盪格局。面對如此劇烈波動的股市,投資人可以運用芝商所的微型 E - 迷你股指期貨合約,以對沖美股潛在的下行風險。

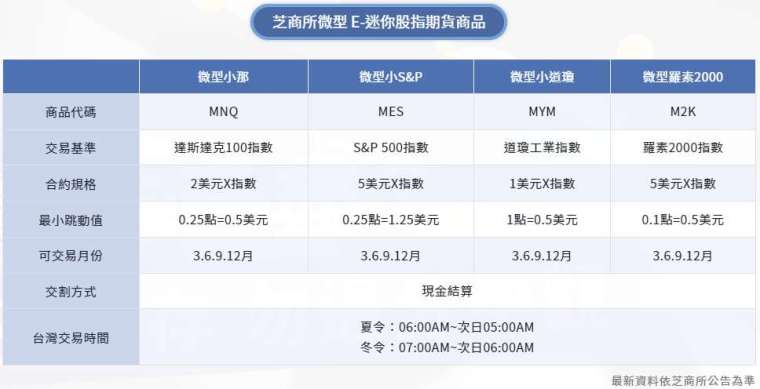

微型 E - 迷你期貨商品是芝商所於 2019 年 5 月所推出,合約規模小,只有迷你股指期貨合約的十分之一,保證金要求更低,投入少量資金即可參與標普 500(MES)、納指 100(MNQ)、道瓊 (MYM) 和羅素 2000(M2K) 等美股指數的投資機會。

而且具有近乎 24 小時的全天候交易、不收管理費、流動性強、靈活地調整倉位和執行各種交易策略等優勢,很適合資金有限、期貨經驗不多的個人投資人,以及需要擴充投資組合的投資人。故自推出以來,便深受市場青睞,掛牌首日成交量逾 30 萬份合約,至今年 2 月,成交量已近 20 億份合約,每日平均成交量達到 260 萬份合約,其中最受亞洲投資人歡迎的是 MNQ,其次分別為 MES、MYM、M2K。

- 從機票到股票!投資日本正是時候?

- 掌握全球財經資訊點我下載APP

延伸閱讀

下一篇