首檔台股月配息ETF可望成為存股族新歡

鉅亨網新聞中心

台股 2022 年大幅修正,高股息 ETF 卻很抗跌,績效遠比大盤好,又能穩健領息,所以高股息 ETF 不畏市場逆風,受益人數大增,高股息 ETF 也一檔接著一檔推出。其中,復華台灣科技優息 ETF 最受到注目,追蹤特選臺灣科技優息指數,指數過去五年平均 7.5% 高股息率、累計報酬率 108.8%、成長佳填息能力強,又能月月配,一次可以滿足存股族的三個願望,可望成為高股息 ETF 中的一匹黑馬。

高股息 ETF 新兵報到 誰最吸睛?

台股去年重挫幅度超過 20%,然而,高股息 ETF 卻能挺住,相當抗跌,去年台股 ETF 績效 (含息報酬) 前 10 名,有 6 檔是高股息 ETF,其中,冠亞軍分別為 FH 富時高息低波 (00731-TW)、元大台灣高息低波 (00713-TW),僅下跌 5.05% 及 7.15%,績效狠甩大盤。(統計日期:至 2022/12/30 止)

也因此,市場逆風之下,高股息 ETF 買氣依然暢旺,受益人數節節攀升,檔數也越來越多,去年 5 月至今,有永豐優息存股 (00907-TW)、凱基優選高股息 30(00915-TW)、群益台灣精選高息 (00919-TW)、大華優利高填息 30(00918-TW)、兆豐龍頭等權重 (00921-TW) 等 5 檔強調高股息 ETF 陸續上市,緊接著復華台灣科技優息 ETF(00929-TW) 也即將於 5 月 24 日展開募集,首檔月配息台股 ETF 備受矚目。

高配息也能夠賺到價差

投資高股息 ETF,賺了息收、賠了價差,這是存股族最不願意看到的事情。不過,資料顯示,復華台灣科技優息 ETF 有機會配息與價差兩頭賺!

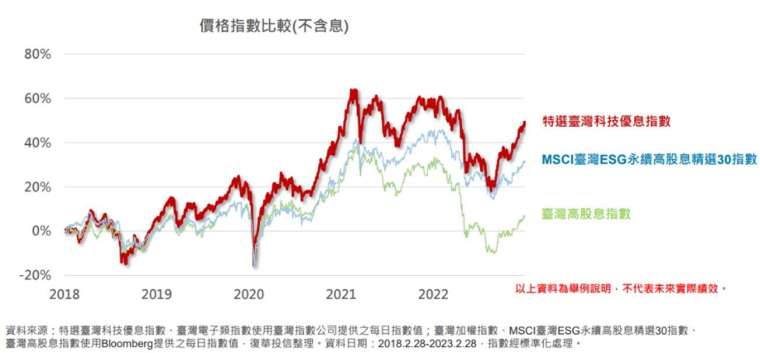

該檔 ETF 主要追蹤特選臺灣科技優息指數,近 5 年來,該指數平均股息率及年化報酬率分別約為 7.5%、15.9%,表現優於大盤及電子類指數,甚至比高股息 ETF 人氣王 0056、00878 所追蹤的指數,來得優異。

表一、高股息指數 VS 大盤 近 5 年表現比較

|

報酬指數 |

累計報酬率 |

年化報酬率 |

平均股息率 |

|

特選臺灣科技優息指數 |

108.8% |

15.9% |

7.5% |

|

MSCI 臺灣 ESG 永續高股息精選 30 指數 |

70.5% |

11.3% |

5.7% |

|

臺灣高股息指數 |

49.7% |

8.4% |

6.9% |

資料來源:特選臺灣科技優息指數使用臺灣指數公司提供之每日指數值; MSCI 臺灣 ESG 永續高股息精選 30 指數、臺灣高股息指數使用 Bloomberg 提供之每日指數值,復華投信整理。資料日期:2018.2.28-2023.2.28。指數股息率以報酬指數減價格指數計算之。

再者,觀察填息能力,即使是除息後,特選臺灣科技優息指數的價格走勢亦是一路向上.顯示其填息表現優秀,近 5 年填息表現也比其他高股息指數佳。

台股月配型 ETF 每月領息還能合法節稅

配息型 ETF 主要有年配、半年配、季配、雙月配及月配等五種配息頻率,其中,以月配最受到投資人歡迎,等於每個月都有現金流,增加資金運用彈性。不過,目前只有債券型 ETF 才有月配息設計,台股 ETF 則多採年配或季配,只有 00907 是雙月配,如今復華台灣科技優息 ETF 更進階,是國內首檔台股月配息 ETF,讓投資人每個月都能領息,因應生活所需而不斷炊,大大迎合存股族每月創造被動收入的需求。

比起年配或季配,月配息還有一個優點是,可以少繳補充保費。根據規定,配息來源若為國內股利所得,單次超過 2 萬元,必須繳交 2.11% 二代健保補充保費。以 A、B 兩檔 ETF 為例,假設每年都領息 12 萬元,且每次金額非常平均,A ETF 為月配,每月領息 1 萬元,B ETF 為季配,每季領息 3 萬元。由於 A ETF 每月領息均低於 2 萬元,故無需繳補充保費;反觀 B ETF 是季配,每季領息 3 萬元,一年下來,必須繳納 2,532 元的補充保費。

近年來存股、存 ETF 已經成為國民理財方式,但不少人以金融傳產股為主,資產配置過度集中,定期定額前 20 大個股中,金融傳產股就佔了 16 檔,僅 4 檔科技股。然而,產業風水會輪流轉,唯有適當的資產配置,才是穩健配息及獲利關鍵。因此,滿手金融傳產股者,或是想要每月有現金流的人,可以透過復華台灣科技優息 ETF,存優質科技股,平衡投組配置,又能夠月月領息,滿足每月生活所需。

- 美股歷史統計9成機率續漲,年底有布局良機

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇