鉅亨研報

全球晶片業雖衰退 HPC 持續成長

晶圓代工龍頭台積電於 4 月法說會說明,對今年半導體 (除記憶體外) 產業營收下修至下滑 4~6%,晶圓代工產業調整至衰退 7~9%,但在產能利用率方面,台積電仍看好 3 奈米 N3 製程有很好良率,且需求大於供給,預期今年會維持全產能生產,且第 3 季開始帶來明顯營收貢獻。鴻光投顧分析師張志誠表示,台積電面對一年多來美國聯準會 FED 暴力式升息壓抑通膨的手法,終究敵不過全球景氣調整期的壓力,而修正全年營收展望,但從台積電法說會中確定,全球 AI 伺服器仍具備成長的亮點。其實台積電下半年指出的 3 奈米 N3E 製程主要客戶除了智慧型手機,另一個就是 HPC 高速運算,以其認證完成並會在下半年進入晶圓代工量產而言,鴻光投顧分析師張志誠認為,高速運算伺服器新一代的建置期,也將是在今年下半後開啟,故伺服器相關次產業的 IC 載板、散熱模組等,提前在 4 月份落底後,近期成為盤面的重點。

未來 3 年 AI 伺服器出貨占比倍增

其中,全球 AI 伺服器市場規模於近 3 年間快速成長,依 IDC 估算,整體 AI 伺服器營收規模去年達 200 億美元後,今年將逼近 250 億美元,以出貨量來看,去年 AI 伺服器出貨比重占約整體伺服器市場的 17%,至 2025 年時,比重將提升至 37%,出貨占比倍增,年複合成長率達 20%。

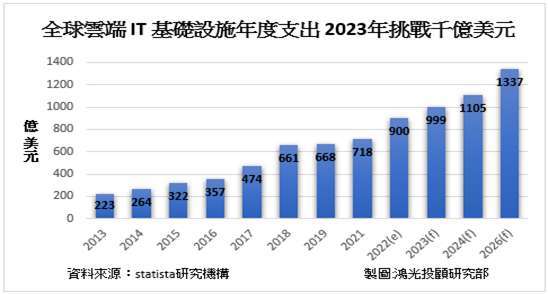

根據 statista 調研機構研究顯示,全球雲端 IT 基礎設施年度支出預計於 2024 年將達到 999 億美元,挑戰千億美元大關,是自從 2013 年僅 223 億美元,10 年來增加快 3.5 倍,預期 2026 年全球年度支出更將爆增到 1337 億美元。

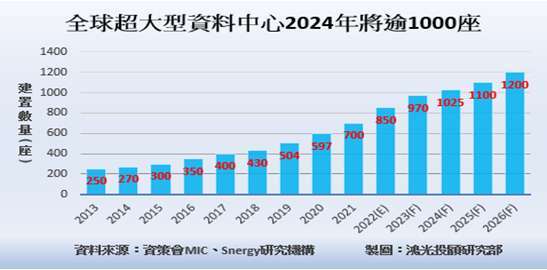

雲端服務產業三巨頭:亞馬遜、微軟、Google 投資力道愈來愈強,資料中心產業前景將蓬勃發展。根據 Technavio 研究機構分析預測,全球資料中心市場產值,2021~2026 年將增加 6159.6 億美元 (約台幣 18 兆 9346 億元),市場年複合成長率 (CAGR) 高達 21.98% 加速成長,預測期內,35% 市場增加的產值將來自北美洲。資策會 MIC 預估,全球超大型資料中心的建置總量,將從 2022 年 850 座,預期到 2024 年將突破千座,增加到 1025 座。根據 SYNERGY 研究機構預估,2026 年將增加到 1200 座,預期比 2013 年 250 座,增加 3.8 倍。

伺服器 2 領域具備更新成長性

新一代資料中心分為數種類,最受矚目是「Hyperscale」,主要集中在歐美,但近 2~3 年人口數量多,且 Internet 市場富含潛力的亞洲國家,也開始興建 Hyperscale 資料中心。

Hyperscale 係指擁有數十萬台到數百萬台伺服器組成的資料中心,大部份由 AWS、微軟及 Google 等網路巨頭所持有。鴻光投顧分析師張志誠表示,伺服器產業因為 AI 與物聯科技的應用不斷在進化,伺服器兩大同步更新需求,推動的 IC 載板與散熱模組,較值得留意下半年的成長機會,對照今年台積電的產業展望,英特爾 Intel、超微 AMD 等中央處理器供應商,推出新一代伺服器晶片架構,帶動資料中心伺服器的更新應可確定,而隨著伺服器晶片的運算與高速傳輸需求,台灣 IC 載板業者已轉向 16 層以上高階載板的 SERVER 公司較優先受惠,此外 Hyperscale 雲端資料中心與一般資料中心相比,規模大了許多,也更加耗電,因此相關業者都致力降低 PUE,不斷嘗試引進水冷式、浸沒式等散熱技術,甚至對於綠能發電、儲能系統著力甚深。伺服器供應鏈代表個股值得追蹤。

欣興 ABF 需求將觸底攻迎旺季

欣興 (3037-TW) 為 ABF 載板指標大廠,由於 ABF 首季需求轉弱,遭遇全面性價格調整,欣興首季每股稅後純益 EPS 萎縮至 2.7 元,雖創 7 季新低但為同族群中第一季相對本益比較低估的公司,4 月營收 83.69 億元,年減 24.99% 還處於淡季度過階段,然而超微 AMD、英特爾 Intel 伺服器新平台效益帶動,轉向拉抬更高階大尺寸多層數載板需求,亞系外資預期產能利用率可望於第 2 季觸底,第 3 季在客戶新品助攻下,可望回升至 70%。短期股價突破上檔所有壓力均線後,尤其突破年線後,還有下降壓力要克服,投資人未來留意再回測年線時,才為最佳入場時機。

勤誠高階 AI 伺服器量產毛利增

勤誠 (8210-TW) 為伺服器機殼與零組件大廠,去年 AI 營收占比達 5~10%,今年上半年受伺服器產業調整庫存、雲端服務供應商 CSP 大廠縮減資本支出影響,首季營收 16.46 億元,季減 38.04%、年減 21.17%。但上半年仍有一款聯合開發 JDM 的高階 AI 伺服器專案將進入量產,單價相對較高,今年營收貢獻可達 5~10%,估算勤誠今年 AI 伺服器佔比有望達 10~20%。勤誠今年也新接 3~5 個 AI 儲備專案,可望挹注後續訂單動能。預期 Q2 營收將較 Q1 回升,下半年隨著伺服器新品與大型專案逐步放量,今年毛利率將力拚較去年的 20% 回升 1~2 個百分點,中期則朝 25~26% 毛利率努力。股價目前沿半年線向上走升,此技術結構沒改變前,仍持續關注。

雙鴻散熱全年營收力拚增 4 成

雙鴻 (3324-TW) 為散熱模組大廠,首季營收 32.80 億元,季減 4%、年減 13%,毛利率 22.33%,優於上季的 20.92%、去年同期的 16.97%,EPS 3.22 元,優於預期。4 月營收 8.62 億元,月減 36.89%、年減 10.49%,創 2 年低點,主要受到客戶 VGA 缺料影響、致拉貨時程放緩,預期 5、6 月營收力拼逐月恢復成長,第 2 季營收將與首季持平。但受惠 AI 伺服器功耗提升,NVIDIA H100 晶片設計開發案如火如荼進行中,預期客戶採用意願增加,目前水冷方案已試量產,預計年底到明年將逐步貢獻營運。散熱方案 ASP 增加 2~3 成,將帶動下半年營運表現增溫。公司預估,下半年雙鴻伺服器動能帶動,營收將逐季攀升,年營收力拚 4 成年成長,占比將從去年 23% 增至 30%。股價在 4 月前拉升一段後,目前盤整近一個月時間,短期若尚未站穩近月高點,則等待盤整區的第二隻腳測試,才為最佳買進策略。

緯穎年資本支岀 50 億元年增 2 倍

緯穎 (6669-TW) 為資料中心設備大廠,Meta 和 Microsoft 是 2 大客戶,營收占比達 9 成。緯穎首季財報,稅後淨利 32.98 億元,季減 16.51%、年增 40.59%,首季毛利率與營業淨利率均創同期歷史新高,每股盈餘 18.86 元。4 月營收 181.82 億元,月減 47.77%、年減 8.69%,應是前波 AI 生成式機器人推升的急單效應。短線股價應隨營收稍減而進行整理與調整,待股價確立支撐後仍要追蹤留意轉折時間,緯穎今年仍擴大資本支出估達 50 億元、後續訂單應可期待的前提下,今年 EPS 可否再挑戰新紀錄,是股價未來能否挑戰更高本益比的關鍵。

張志誠分析師簡歷:

張志誠分析師 LINE 粉絲團 (ID: @morehappy1688)

張志誠分析師 YOUTUBE 影音頻道

張志誠分析師 TELEGRAM 頻道

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險

上一篇

下一篇