【UBS瑞銀】美元兌日圓 在較長時間內維持偏高水準

UBS瑞銀

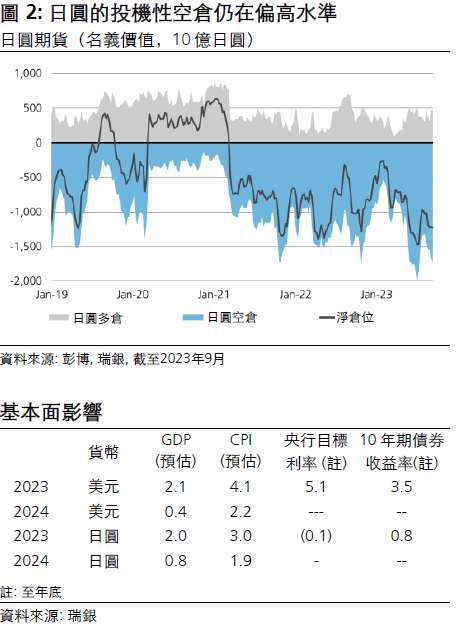

• 鑒於美聯準會釋出政策利率將在更長時間內維持較高水準的信號,我們略微削減對美元兌日圓 2024 年的跌幅預期。

• 我們將美元兌日圓 2023 年 12 月、2024 年 3 月、6 月和 9 月的目標價分別上調至 145、143、140 和 136(先前預測為 142、140、138 和 134)。

• 我們預期日本央行將在 2024 年上半年進一步推進貨幣政策正常化,這應在中期內支撐日圓回升。

美國利率以及美元兌日圓在更長時間維持偏高水準

聯邦公開市場委員會(FOMC)9 月會議大幅改變了美債收益率和美元

兌日圓匯率的前景。儘管美聯準會決定將政策利率維持在 5.25–5.5% 區

間,但反映政策制定者利率預期的 “點陣圖” 顯示年底前可能還有一次

25 個基點的升息。目前美聯準會預計 2024 年底聯邦基金利率中位數將

達到 5.1%(早前的點陣圖顯示為 4.6%)。美聯準會主席鮑威爾在記者

會上表示,可能有必要將實際利率維持在高於預期的水準以壓低通膨。

在美國經濟強勁之際,鑒於美聯準會示意政策利率或將在更長時間內維

持較高水準,這可能使得美債收益率在較長時間內走高。因此,我們將

美元兌日圓 2023 年 12 月、2024 年 3 月、6 月和 9 月的目標價分別上調至

145、143、140 和 136(先前預測為 142、140、138 和 134)。如圖 1 所

示,目前美日利差仍然是美元兌日圓匯率的最重要驅動因素。

與此同時,日本央行繼續尋求應對日圓疲軟的挑戰。在近期的媒體採訪

中,日央行總裁植田和男表達不樂見日圓走貶,並暗示政策進一步轉向

可能比預期來得更早,而他在此前召開的日本央行會議上曾淡化鷹派言

論。這種鷹鴿參半的措辭使得美元兌日圓反彈至 148 上方,促使日本內

閣官房長官松野博一表示政府正 “高度關注匯率走勢”。

我們認為,美聯準會偏鷹以及日本官員持續口頭干預意味著,美元兌日

圓短期內可能將維持在 145–150 區間。到年底,日圓的貶值壓力應較為

緩和,屆時美聯準會結束升息週期的立場將更為明確,而日本央行在

2024 年可能採取進一步行動取消收益率曲線控制和負利率政策。

投資考慮因素

前景:

在市場更加確信美聯準會升息週期近尾聲之前,美元兌日圓短期內將走高。

波動區間:

美元兌日圓短期內可能徘徊在 145–150 區間。

風險因素:

美國經濟再度加速可能導致美元兌日圓突破 150 關卡。

風險資訊

瑞銀投資總監辦公室 ("CIO") 的投資觀點由 UBS Group AG(”UBS Group”)旗下 UBS Switzerland A (受瑞士金融市場監督管理局監管)或其附屬公司(統稱為“UBS”)的全球財富管理(Global Wealth Management)業務部門編製和出版。UBSGroup 包括 Credit Suisse AG 及其子公司、分支機搆和附屬公司。與瑞信財富管理相關的其他免責聲明見本文末尾。此等投資觀點根據旨在促進投資研究獨立性的法律要求編製。

通用投資研究——風險資訊:

本出版物僅供個人參考,不作為任何買賣投資或其它特定產品的報價或邀請報價。本報告所包含的分析不構成個人建議,也不考慮任何特定接收人的具體投資目標、投資策略、財務狀況和需要。此等分析基於大量的假設。不同的假設可能導致分析結果出現重大不同。某些服務和產品受法律約束,不能無限制地向全球提供、及 / 或者不適合對所有投資者銷售。本文件中的所有資訊和意見的來源被認為是可靠且真實的,儘管如此我們對於其準確性、完整性或可靠性,不做任何明示或暗示的聲明或保證(除了關於 UBS 的披露資訊)。報告中所提及的所有資訊、觀點以及任何預測、預估和指示的市場價格僅反映截至報告發佈時的情況,未來如有變動,恕不另行通知。因採用的假設和 / 或標準不同,本報告中的觀點可能與 UBS 其它業務領域或部門不同或甚至相反。

在任何情況下,本文件或任何此等資訊(包括任何預測、價格、指數或其他計算金額 (“價值”) 均不得用於以下任何目的 (i) 估價或會計目的;(ii)確定任何金融工具或金融合約的應收或應付金額、價格或價值;或 (iii) 測算任何金融工具的表現或業績,包括但不限於追蹤任何價值的回報或表現,或定義投資組合的資產配置或計算業績報酬或表現費。接收此文件和資訊,即表明您將被視為向瑞銀聲明並保證,您不會將本文件用於上述任何目的,或以其他方式依賴任何此等資訊。UBS 及其任何董事或員工可能有權在任何時候持有本報告所提及投資工具的多頭或空頭頭寸,作為委託人或代理人進行涉及相關投資工具的交易,或者向 / 為發行人、投資工具本身或向 / 為此等發行人的任何商業或財務附屬公司提供任何其他服務或有官員擔任其主管。在任何時候,UBS 及其員工所做的投資決策(包括是否買入、賣出或持有證券)可能與 UBS 研究出版物表達的觀點不同或相反。某些投資可能因所處的證券市場流動性差而不能隨時變現,所以對投資進行估價和識別所處的風險可能很難進行量化。UBS 依賴資訊壁壘來控制資訊在 UBS 各個地區、部門、集團或關聯公司間的流動。鑒於存在巨大的損失風險,並且可能發生損失超過初始投資的情況,期貨和期權交易並不適合所有投資者。過往業績不預示未來業績。可應要求提供更多資訊。有些投資可能會突然大幅跌價,收回的資金可能低於投資額,或者甚至需要賠付更多。匯率的變動可能對價格、價值或投資收入產生不利後果。負責編製本報告的分析師可能為了收集、綜合和解讀市場訊息而與交易部人員、銷售人員和其他群體接觸。瑞銀集團內不同地區、團體和人員可以獨立編製和分發各自的研究產品。例如,投資總監辦公室(CIO)的研究報告由瑞銀財富管理編製。瑞銀全球研究 (UBS Global Research)由瑞銀投資銀行 (UBS Investment Bank) 編製。瑞信財富管理研究 (Credit SuisseGlobal CIO Office Research)由瑞信財富管理(Credit Suisse Wealth Management)編製。瑞信證券研究(Credit SuisseSecurities Research)由瑞信編製,由投資銀行部門的證券研究運營。個別研究部門的研究方法論和評級系統可能有所不同,例如在投資建議、投資期限、模型假設和估值方法方面。因此,除了特定經濟預測(瑞銀 CIO 和瑞銀全球研究可能合作提供)外,個別研究部門提供的投資建議、評級、價格目標和估值可能有所不同或不一致。您應參考每個相關的研究產品,以瞭解其研究方法論和評級系統的細節。並非所有客戶都可以獲取每個研究部門的所有產品。每個研究產品都受其編製部門的政策和程式約束。

編製本報告的分析師的薪酬完全由研究部門的管理層及高層經理確定(不包括投資銀行部門)。分析師的薪酬並不基於投資銀行、銷售和交易或做市商交易的營收,但薪酬可能與瑞銀集團的整體營收相關,投資銀行、銷售和交易以及做市商交易均是整體營收的一部分。

稅務處理視個人情況而定,且可能會在未來發生改變。UBS 不提供法律或稅務建議,也不對資產或資產的投資回報的稅務處理作出任何陳述,無論其是普遍性的還是針對客戶具體情況或需求的。我們必定無法將具體投資物件、金融形勢以及不同客戶的需求都納入考慮範圍,建議您就投資相關產品可能產生的影響(包括稅務方面的影響)進行金融和 / 或稅務諮詢。

若無 UBS 的事先授權,不得複製或複印本材料。除非另有書面協議,UBS 明確禁止以任何原因將本材料派發或轉交給第三方。UBS 不對第三方因使用或派發本材料引起的任何索賠或訴訟承擔任何責任。這份報告僅在適用法律允許的情況下派發。關於 CIO 管理利益衝突以及保持其投資意見和出版物、研究和評級方法獨立性之方式的相關資訊,請訪問 http://www.ubs.com/researchmethodology。本出版物和其他 CIO 出版物中所提及的有關作者的更多資訊,以及任何涉及該主題的以往報告副本,可應要求從您的客戶顧問處獲得。

可持續投資策略的重要資訊:可持續投資策略旨在於投資流程和投資組合構建中考慮並納入環境、社會和治理(ESG)因數。跨地域和風格的策略採用 ESG 分析,並以不同方法將結論融入其中。納入 ESG / 可持續投資因數或許會限制瑞銀參與某些投資機會或就其提供建議,雖然平常這些機會符合客戶投資目標。納入 ESG 因數或可持續投資考慮的投資組合,其回報率可能低於也可能高於瑞銀不考慮 ESG 因數、排除條件或其他可持續性議題的組合,而且此類投資組合面臨的投資機會可能有所不同。

外部資產經理 / 外部財務顧問:若本研究報告或出版物提供給外部資產經理或外部財務顧問,UBS 明確禁止外部資產經理或外部財務顧問向其客戶和 / 或第三方散發和提供。

美國:本文件無意在美國境內及 / 或向美國人士派發。

對於國家 / 地區資訊,請訪問 ubs.com/cio-country-disclaimer-gr 或諮詢您的客戶顧問獲取風險資訊全文。

延伸閱讀

- 講座

- 公告

上一篇

下一篇