一文掌握Fed重點決策:鴿派訊號、未考慮降息、關注長債殖利率攀升

鉅亨網編譯羅昀玫

聯準會 (Fed) 週三 (1 日) 宣布,將基準利率走廊維持在 5.25% 至 5.5% 區間,是本輪升息周期首見連續 2 個月不升息的情況,聯準會主席鮑爾在記者會上暗示立場轉鴿,提振市場情緒。

聯準會最新利率聲明與鮑爾記者會重點摘錄如下:

重點一:鴿派訊號

今年還剩一場利率會議,定於 12 月 12 日和 12 月 13 日舉行,聯準會主席鮑爾在會後記者會上透露,委員會尚未就未來會議的政策決定做出決定。

鮑爾稱:「我們尚未就未來的會議做出任何決定,這就是我們未來會議的方式,只是要確定進一步收緊政策的程度,以隨著時間的推移將通膨率恢復到 2% 的目標。」

鮑爾暗示聯準會或許完成四十年來最激進緊縮週期:「現在問題是:是否應該進一步升息?我認為『放慢腳步』將讓我們更好地了解還需要做多少,如果我們需要採取更多行動的話。」

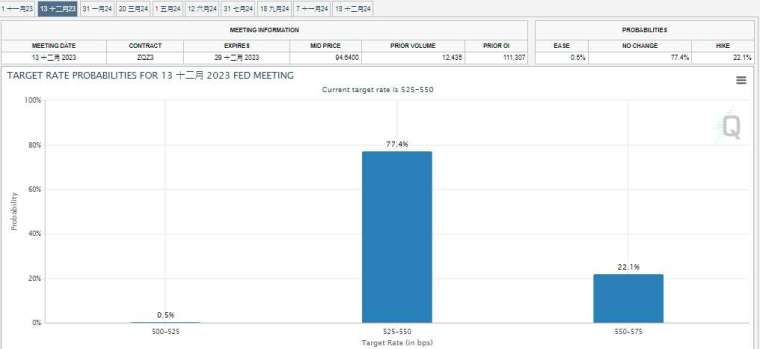

芝加哥商業交易所 (CME) 的 FedWatch 工具顯示,交易員預測聯準會 12 月份升息 1 碼的機率約 22% 左右。

鮑爾強調,即便聯準會 12 月決定連續第三次會議暫停升息,也不意味很難再次升息,委員會將始終做著合乎時宜的事情。

重點二:根本不考慮降息

鮑爾強調,美國央行尚未開始考慮降息,直到通膨得到控制後才會考慮。

鮑爾說:「事實是委員會現在根本沒有考慮降息。我們不是在談論降息,我們仍然非常關注第一個問題,即『我們是否已經採取了充分限制性的貨幣政策立場,以將通膨率隨著時間的推移可持續地降至 2%?』 這才是我們關注的問題。」

重點三:調高經濟成長評估

聯準會最新聲明提到,美國第三季經濟活動以「強勁的速度」擴張。而 9 月份的聲明稱「經濟以『穩健』的速度擴張。」

聲明還提到,聯準會將繼續以相同的速度減少國債和抵押債券持有,就業成長放緩,但仍保持強勁。

聯準會調高經濟成長評估前,美國商務部上週四 (10 月 26 日),美國第三季國內生產毛額 (GDP)初值,季增年率經季調後為 4.9%,創下 2021 年第四季以來最大增幅,明顯高於第二季的 2.1%。而過去 18 個月,薪資增速已顯著放緩。 勞動力需求仍然超過可以獲得的供應。

重點四:對抗通膨未取得勝利

聯準會未宣布對抗通膨取得勝利,但正走在正確的道路上。鮑爾指出:「少數幾個月的良好數據這只是一個開始而已。不相信聯準會已經達到通膨率,讓通膨持續降至 2% 的過程還有很長的路要走。」

鮑爾表示,抑制通膨仍「可能」需要看到增長放緩和勞動力市場降溫。

重點五:關注長債殖利率攀升

上週美國 10 年期公債殖利率曾短暫升破 5% 大關,引發市場震盪,聯準會週三聲明中暗示,近期美債殖利率攀升可能會對經濟和通膨造成壓力。

該聲明寫道:「家庭和企業的金融和信貸狀況收緊可能會對經濟活動、就業和通膨造成壓力。」「這些影響的程度仍不確定,聯準會仍高度關注通膨風險。」

重點六:未考慮調整縮表的速度

美債殖利率大幅走升並沒有導致聯準會改變其減少債券持有規模的方法。

鮑爾提到,目前高達 600 億美元的美國國債和 350 億美元的抵押貸款支持和機構證券每月到期,這只是美債殖利率上升的一個小因素。他表示,聯準會並沒有考慮調整縮表的速度,這不是聯準會正在討論考慮的事情。

重點七:金融穩定性與地缘政治

鮑爾點評,美國銀行體系相當具有韌性,無理由認為聯準會升息行動正在改變銀行業的情況。

以色列哈瑪斯戰爭持續,鮑爾指出,聯準會正追蹤地緣政治構成的經濟影響,油價尚未顯著地反映出這一輪以哈衝突,尚不清楚這是否會造成嚴重深遠的經濟影響。

市場變化

受到聯準會和鮑爾鷹派暫停升息的言論影響,美債殖利率跌幅擴大,10 年期公債殖利率下滑約 8 個基點至 4.795% 左右,美國三大指數維持漲幅、變化不大,金價略微上揚。

華爾街分析

MFS 投資管理公司首席經濟學家兼投資組合經理 Erik Weisman 稱:「在就業市場大幅降溫且通膨壓力緩解之前,聯準會將牢牢守住未來升息的選項,鮑爾會說,過去升息的滯後效應並沒有完全影響到經濟,耐心是謹慎的。」

高盛資產管理公司研判,利率將在一段時間內保持高位,該機構指出:「經濟的韌性並沒有阻礙勞動力市場的再平衡,也沒有提高薪資和價格壓力,這表明將持續通膨減弱,並表明聯準會可能會在 2024 年保持政策不變。」

信安資產管理公司首席全球策略師 Seema Shah 表示:「最新央行聲明強調金融狀況對經濟造成的壓力,這可能表明聯準會對進一步升息的興趣微乎其微。但由於經濟仍然如此火熱,通膨減速可能會遇到障礙。」

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇