BlockBeats 律動財經

一整天,我都夢見粉末。白雪皚皚的天氣是首選。我最喜歡的日子是當灰色的雲覆蓋着山,堆積着沒完沒了的乾爽香檳粉的脂肪片。我知道,即使我很幸運能切碎新鮮蔬菜,幾個小時後,田地里的水就會被補充,我的潛水課也會重新開始。

為了看清事物,我躲在樹林裡。光禿禿的樺樹和松樹點綴在林間空地上。在這個樹木繁茂的白色天堂里,我終於可以看到雪的輪廓,清楚地讀出我的台詞。

在北海道每天的暴風雪中,樹木給我提供了視野,而在我駕馭全球資本市場時,央行行長和政界人士則為我提供了視野。雖然沒有交易者可以預測未來,但我們可以觀察面對我們無能的過載的決策樹,並為每個結果分配機率。如果市場分配給事件的機率與我們自己的計算不一致,那麼交易機會就在眼前。

加密貨幣牛市還處於早期階段,我們不能被我們的熱情沖昏了頭腦。隨著比特幣區塊每 10 分鐘產生一次,目前骯髒的法定金融體系將迎來預定的不光彩結局。無論我對這個最終的結果有多麼確定,通往未來的道路是未知的。我們必須保持警惕,並相應地放置籌碼。

簡而言之,在這個周期的這個階段,我已經配置了足夠的資金,這意味著我賣出了法幣,買入了加密貨幣。我正準備迎接今年 3 月所有加密貨幣遊客的惡性清洗。有各種各樣的路標讓我看到了未來。我將列出我的推理和我將觀察到的拐點,這將使我有信心首先使用比特幣看跌期權大規模做空加密市場,然後恢復出售美國公債 (T-bills),併購買更多的比特幣和其他加密貨幣。

變量

有三個變量,以問題的形式,在 3 月份相互衝突。

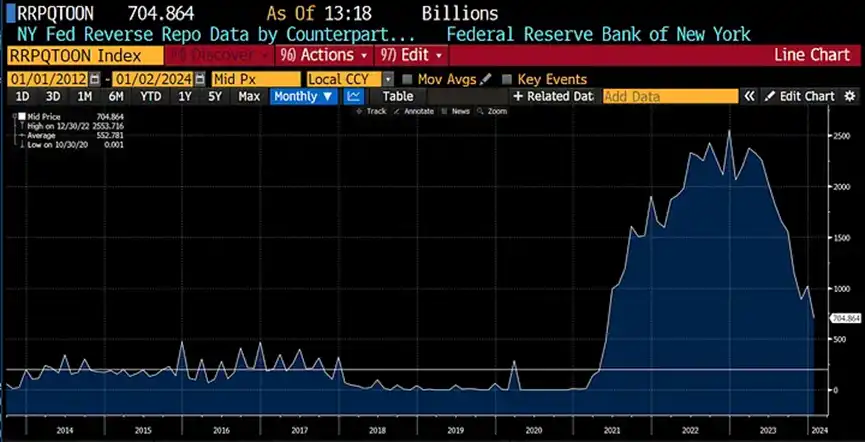

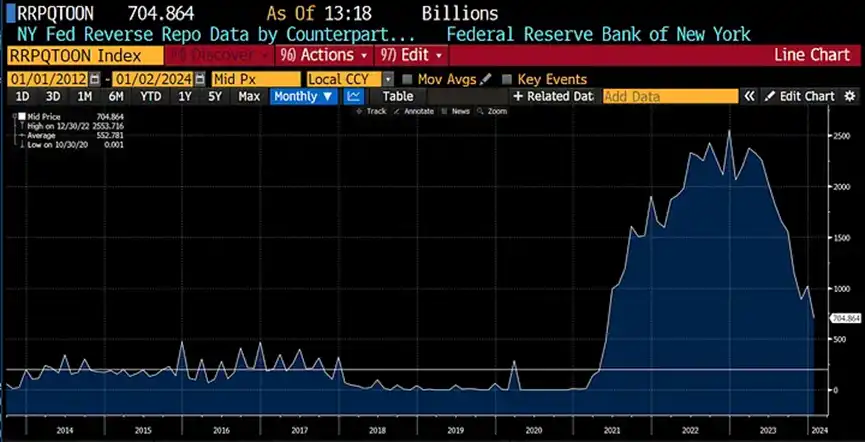

流動性正通過存款準備金率(RRP)餘額的下降被注入金融體系。當這個數字接近於零時,我將其定義為 2000 億美元的餘額,市場會想知道接下來會發生什麼。需要另一種美元流動性供應來源,以保持派對繼續進行。

要了解更多關於 RRP 餘額下降如何向系統注入流動性的機制,請閱讀我的文章「 Bad Gurl 」。

我相信存款準備金餘額將在 3 月初達到 2000 億美元。我根據幾個不同的起點對 2023 年的下降速度進行了計算,得出了這個估計。

3 月 12 日,破產的銀行必須找到現金來與美國公債和其他符合條件的債券交換,這些債券是他們向聯準會庫藏股的。最終,這是對壞女孩葉倫的呼籲。市場將在幾周前開始好奇,銀行是否會繼續得到這條生命線。

最初的 BTFP 流程是,銀行在公開市場上提供價值 80 美元的美國公債,但收到 100 美元的現金。當該計劃結束時,銀行必須歸還這 100 美元,然後才能獲得原始的美國公債。如果把現金給了一個逃亡的儲戶,那麼在不出售更多股票或發行高收益債券的情況下,銀行將如何獲得現金?

要了解創建 BTFP 的原因及其對法定貨幣貶值速度和程度的影響,請閱讀我的文章「Kaiseki」。

聯準會 3 月會議將於本月 20 日結束。目前,市場預計聯準會將啟動自 2021 年 3 月開始升息以來的首次降息,幅度至少為 0.25%。

這些變量是相互依賴的。事件的順序很重要,因為它將影響市場對未來聯準會和美國財政部將提供或不提供多少美元流動性的假設。

如果… 那麼…

現在,我們必須為不同的路徑分配機率,並預測市場的反應。

如果到 3 月初存款準備金率降至接近零的水平,金融市場將開始下滑。還記得美國公債殖利率飆升與股市暴跌同時發生的情況嗎?債券從 11 月 1 日開始出現如此驚人的反彈的唯一原因是當天公布了季度財政部退款文件。這份現在必讀的報告證實,美國財政部將把更多借款轉向殖利率曲線的短期端。隨著美國公債供應量增加和殖利率上升,貨幣市場基金 (MMF) 將受到經濟激勵,使用存於 RRP 中的現金購買美國公債。在其他條件相同的情況下,RRP 餘額的下降增加了系統的流動性。這就是我們迄今所看到的情況,也是全球債券和股票市場大幅上漲的原因。

如果沒有其他新的美元流動性來源,債券、股票,我相信加密貨幣也會受到打擊。我將在稍後的戰術交易部分對此進行詳細闡述,但我將在此期間購買相當大的比特幣看跌期權部位。

我們無法知道 RRP 下降的速度(如果有的話)。因此,我將密切關注變化的速度。如果交易策略與我的預測有重大偏差,我將相應地調整我的交易策略。無論如何,我在 2023 年下半年大量買入了加密貨幣,我相信從增加風險的角度來看,現在到 4 月份都是一個禁區。

2024 年是選舉年,「美國治下的和平」(Pax Americana) 的民眾已經厭倦了銀行家的救助。因此,我相信葉倫為了表現出對美國銀行體系實力的信心,不會續簽 BTFP。然而,一旦幾家規模足夠大的非 TBTF 銀行因為股本跌至接近於零而被迫進入破產管理程序,耗盡了必要的監管資本,壞女孩葉倫 (Bad girl Yellen) 就會掛起高跟鞋,穿上針織拖鞋,從而變成葉倫奶奶 (Grandma Yellen)。葉倫奶奶將以新的 BTFP 的形式,把印出來的鈔票送給她任性的銀行業孫子們。

RRP 帶來的流動性不足,加上缺乏印鈔來彌補非 TBTF 銀行資產負債表上的債券損失,這兩者結合起來將摧毀全球金融市場。市場必須給金融資產持有者帶來痛苦,以迫使聯準會和財政部重新開始印鈔。這是一個相關的時刻。所有資產,包括加密貨幣,都將一起下跌,因為市場對自由市場再次運作並清理破產銀行機構的前景感到換氣過度。

BTFP 將於 3 月 12 日到期,聯準會將於 3 月 20 日宣布利率決定。這兩個關鍵的決策點之間有 6 個交易日。如果我的預測是正確的,市場將在這段時間內使一些銀行破產,迫使聯準會降息並宣布恢復 BTFP。

從技術上講,美國財政部不能向銀行放貸,這是聯準會的職責。但假設聯準會接受的抵押品價值低於所提供的美元,從而蒙受了損失。在這種情況下,這些損失會流向財政部,最終,美國納稅人作為財政部必須借入更多資金來彌補聯準會的損失。

比特幣最初將隨著更廣泛的金融市場大幅下跌,但會在聯準會會議前反彈。這是因為比特幣是唯一一種不屬於銀行體系負債、可在全球交易的中性儲備硬通貨。比特幣知道,當情況變得糟糕時,聯準會總是以注入流動性作為回應。它可能被稱為新事物,讓那些從 TikTok 獲取新聞的人感到困惑,但請放心,比特幣知道印出來的錢,無論以什麼形式出現,都是印出來的錢。因此,在聯準會最終投降重啟印鈔機之前,比特幣將大幅上漲。

如果我錯了,就會發生以下神奇的事情:

1. RRP 將緩慢下降,這種流動性將在第第二季末繼續支撐金融市場。

2. 葉倫將在 3 月 12 日之前傳達 BTFP 將延長的資訊。

3. 屆時,聯準會 3 月份的會議決定就變得無關緊要了。無論降息、保持還是升息,基於上述任何一種結果,再加上聯準會和財政部向市場增加美元流動性的所有其他方式,其凈效應仍是刺激性的。

如果 RRP 的下降速度比預期的要慢,我將不會在 3 月初建立我的看跌部位。那麼,葉倫表示 BTFP 將被更新的日期,就是我退出不交易的時候。我將為比特幣和其他加密貨幣恢復賣出美國公債。

讓我們回到 3 月初 RRP 耗盡的基本情況,BTFP 在 12 日被取消,但在 20 日被恢復,聯準會降息。現在我將稍微擴展一下我的交易計劃。

你們很多人都知道,我有一個多樣化的加密投資組合。我最大的部位是比特幣和以太幣,占我投資組合的 70%。我持有的其他垃圾幣的流動性要差得多,尤其是這些垃圾幣衍生品的流動性很差。因此,如果我想要一個流動的宏觀加密對沖,我必須使用比特幣衍生品。我用「對沖」這個詞,但這是一個交易部位。我所描述的交易設置只需要兩周時間就能解決。因為這是一筆交易,我將使用能讓我先驗地知道我的最大損失的期權,我買看跌期權的溢價。一個額外的特點是,我不需要像交易永續掉期或期貨合約那樣監控清算水平。

我預計比特幣將在 3 月初達到的水平經歷 20% 到 30% 的健康調整。如果在美國上市的現貨比特幣 ETF 已經開始交易,這種衝擊可能會更嚴重。想象一下,如果未來有數千億美元的法幣流入這些 ETF,比特幣將超過 6 萬美元,接近 2021 年 7 萬美元的歷史高點。我可以很容易地看到,由於美元流動性的影響,股市將出現 30% 至 40% 的回調。這就是為什麼在 3 月份的決定日期過去之前我不能購買比特幣的原因。

我覺得當我專注的時候,我是個不錯的交易者。我將嘗試在 2 月下旬觸頂市場,然後買入相當大的看跌部位。我會買 6 月 28 日到期的看跌期權。我不希望 3 月 29 日到期,因為我將在 3 月初入倉。高負值 theta 可能會壓倒任何 delta、gamma 和 vega 損益。到期日越長,成本越高,但溢價不會下降得那麼快,因為到期日超過四分之一。

我將設定最大損失,相對於我的標準交易部位,這將是相當大的,然後購買看跌期權。為了在這些看跌期權上獲得一些豐厚的收益,我將根據當前的 6 月份季度現價期貨合約價格,選擇 20% 至 25% 的執行權。

許多交易者,尤其是期權交易者,確定了入場點,但退出時卻摸不准。由於期權支付依賴於路徑,如果你等待太久才平倉,你可能會認為市場是正確的,但仍然會賠錢。每天我持有這些看跌期權,我都在賠錢。如果我的預測是正確的,市場將在 3 月 12 日左右開始有意義的調整。在 12 日到 20 日之間,我需要嘗試抄底,並平倉,希望能獲利。如果我的政策判斷是正確的,但比特幣持有或上漲,我必須立即平倉我的看跌部位。

到三月底,我們將恢復正常。壞女孩葉倫和她的鴨子鮑威爾將再次證實,他們將不遺餘力地維護美國治下的和平金融體系的法定償付能力。隨著這一短暫的市場動盪的結束,在人們對即將到來的比特幣區塊獎勵減半的影響的猜測中,加密貨幣可能會再次飆升。因此,我將為比特幣和其他加密貨幣恢復賣出美國公債

本文完全聚焦於關注「美國治下的和平」金融體系的兩位管理者的決策。所有的「民主」和事情仍然由兩個未經選舉的官僚管理。無論如何,法定金融體系的歌舞伎劇場中還有其他關鍵參與者。

台灣選舉可能會導致一位親中國候選人獲勝,然後習近平就會打開人民幣印鈔機。人民幣信貸湧入全球市場,壓倒了美國銀行體系的任何問題,導致加密貨幣繼續走高,即使 RRP 耗盡且 BTFP 沒有更新。然後,就風險與回報而言,交易設置的吸引力就會大大降低,我可能會選擇不購買任何看跌期權,而是轉而購買更多的加密貨幣。

日本央行 (BOJ) 正在緩慢地允許日本政府債券 (JGB) 殖利率上升。如果日本公債殖利率繼續上升,將在經濟上激勵日本企業、養老基金和保險基金以及家庭將資金匯回國內。他們將賣出美國公債,買入日本公債,因為在岸債券的殖利率更高。如果這種趨勢繼續下去,我一定會用一篇更詳細地描述這一現象的文章來祝福各位讀者。鑒於日本是美國公債的最大持有者,從其凈國際投資部位來看,日本是最大的國際債權國,日本私營部門的行動可能會對 10 年期以上美國公債殖利率構成巨大的上行壓力。

這種壓力可能在 3 月初之前就會上升,並迫使聯準會主席葉倫採取更多印鈔措施。如果是這樣的話,我甚至可能沒有機會進行這一交易,因為早在 3 月中旬之前,葉倫就已經更新了 BTFP,並推出了一些新奇的印鈔方式,而不是稱之為印鈔。其中一個備選方案是美國財政部正在醞釀的一項計劃,即通過發行更多短期票據來購買過期的長期美國公債。這是殖利率曲線控制的軟版本,她稱之為庫藏股計劃。去年有一篇關於這個的解釋性論文,如果你想仔細閱讀,我把它鏈接在這裡。

在新的一年裡,各國央行以各種形式印鈔,加上預期在美國和香港上市的現貨比特幣 ETF,比特幣的下行風險是存在的。現在看多並不難。我喜歡在市場認為不可能發生的情況被認為可能發生時,買入表現良好的股票。從交易的角度來看,使用這些代表二元結果的路標來採取非共識觀點,風險回報會更好。也許我最終是錯的。但如果我的預期價值是正確的,我的利潤要比隨大流大得多。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇