鉅亨研報

在今天的交易手冊中,我們將探討:

· 市場監控 - 新交易週的廣泛跨市場設定和平台

· 雷達上的關鍵事件風險以及風險傾向

· 值得注意的財報、央行演說和利率定價

本週我們獲悉英國和日本處於技術性衰退,儘管這對市場影響不大,也許日本面臨的更大問題是日本主要官員對日圓近期走軟的持續抵制態度。

美國 1 月零售銷售下降了 0.80%,這是一個不祥的轉折,因為美國的 CPI 和 PPI 都遠高於預期,這提醒我們美國核心 PCE 數據(預計於 2 月 29 日發布)月環比增長可能會超過 0.4% - 如果一年前發生這種情況,可能會觸發聯準會升息 25 個基點。 2 月的 CPI 數據(預計於 3 月 12 日發布)將受到極大關注,雖然距離發布還有一段時間,但這是值得在日記中標註的關鍵日期。

在上週一連串 ASX200 公司發布財報之際,我們也看到了一份糟糕的澳洲就業報告,這使得人們現在對 2 月份就業報告(預計於 3 月 21 日發布)給予極大的關注,因為經濟學家(以及澳洲統計局)預計這組數據將展現出強勁的招募反彈。 ASX200 指數著眼於新的歷史最高點,本週來自 BHP、RIO、QAN 和 WOW 等公司的關鍵財報可能會推動指數達到新高。

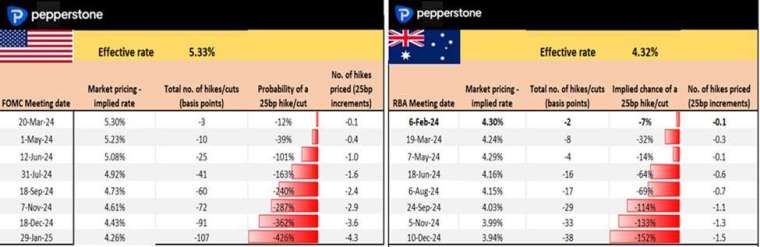

在市場上,美元連續第六週走強,儘管週環比僅上漲了 0.2%,更多是一種隱密而緩慢的攀升,而非衝動性的單邊上漲。美元流動得益於美國掉期定價的降低。上週初我們將截至 2024 年 12 月的降息幅度定價為 113 個基點,而上週結束時這一定價降至 91 個基點(或 3.6 次降息),這有助於將美國 2 年期國債收益率提升至 4.64%(上週上漲了 16 個基點)。如果市場尚未累積大量美元頭寸,那麼我們可以認為美元的漲幅將更高。

EURUSD 的周線圖顯示了將貨幣對推低的猶豫態勢,如果價格突破 1.0805(上周高點),應該就有望突破 1.0828(200 日均線),並進一步上漲至 1.0865,這將是我本週期望撤出多頭的水平。

儘管我們看到 US500 指數在上週下跌了 0.4%,但前一周的低點 4918(以及 5 週指數移動平均線)堅挺不倒,交易員們在 VIX 指數超過 15% 時賣空。雖然美國現貨股票市場將因總統日假期而於週一休市,但我預計交易將波動不定,直到週四 - 因此,對於日內交易者來說,交易環境可能會有點混亂,需要靈活變通。

NAS100 上週表現不佳,但本週應該會引起客戶的廣泛關注,因為英偉達的業績將於週三公佈(在美國現貨市場收盤後),市場預計會對新聞做出強勁反應,這可能會波及更廣泛的人工智慧公司。

龍年為中國股市帶來了堅實的開局,尤其是在小型股領域(中證 500 指數周同比上漲了 10%),我們看到 CN50 指數有望進一步上漲,我預計會達到 12,000 點。儘管國家層級的資金流和中國人民銀行的流動性支持了中國 / 香港股市,但經濟數據確實很重要。因此請關注中國基準利率決定和新房銷售數據,兩者可能會影響本週的情況。

關於中國的風險代理主題,銅在本週表現出穩健走勢,儘管我們看到價格接近 3.80 美元時出現賣壓。原油也受到交易者的關注,價格週環比上漲了 3.4%,正在測試 1 月 29 日的支撐位。在看漲通道中,我們看到趨勢上方阻力位在 80.50 美元附近 - 這是一個值得關注的水平。

延續大宗商品主題,白銀(XAGUSD)在 22 美元附近找到了買盤興趣,並且收盤價站穩雙底頸線和 200 日移動平均線 - 看起來可能上漲至 24.00/50 美元。在農產品方面,可可和小麥作為空頭頭寸受到關注,而玉米自10 月以來一直呈現穩固的空頭趨勢,但上週五的價格走勢猶豫不決,表明交易者需要警惕本周可能出現的小幅反轉。

值得交易員關注的重要活動風險:

週一

美國現貨股票市場和債券市場將在總統日休市 - 期貨市場將開放但提前關閉。

週二

中國 1 年和 5 年期基準利率(12:20 AEDT)- 市場預計 5 年期基準利率將下調 10 個基點至 4.1%,而 1 年期利率預計將保持在 3.45%。基準利率是家庭可以從商業銀行借貸的基準利率。如果中國央行如近期趨勢一般不放鬆貨幣政策,我們可能會在中國股市中看到一些失望情緒。但這次情況可能會有所不同。所以相反,如果兩個期限的降息幅度超出預期,可能會看到交易者提早增加 CN50 指數的多頭部位。

週三

加拿大 1 月 CPI(00:30 AEDT)- 共識預期是,我們看到加拿大廣義 CPI 為 3.2%(上月為 3.4%),核心 CPI 維持 3.6% 不變。加幣掉期市場預計央行將在 6 月或 7 月會議上首次降息。核心 CPI 超過 3.6% 將吸引大量加幣流入,而低於 3.4% 將吸引加幣賣方的興趣。 GBPCAD(日線)的設定值得關注,如果收盤突破 1.6950 將激發 1.6800/1.6750 的空頭部位。

澳洲第四季薪資價格指數(11:30 AEDT)- 經濟學家的中位數估計是第四季薪資將較上季成長 0.9%,年年成長 4.1%(上季為 4%)。澳元可能會在這一數據點上有小幅波動,但自然取決於結果與預期的差異程度。如果薪資成長超過 4.3%,將是一個大驚喜,並引起澳洲利率交易員的關注,他們預計央行將在 8 月會議上首次降息。

英偉達 Q424 財報(盤後)- 正如在英偉達預覽中所指出的,選擇權市場預期財報發布會引起 -/+11% 的重大波動。如果出現這種反應,可能在現貨市場收盤後引起 NAS100 和 US500 的大幅波動,因此這是一個明顯的事件風險。

週四

FOMC 會議紀要(06:00)澳洲東部時間)- 1 月的 FOMC 會議紀要可能不會引起太大關注,因為它先於上周美國 CPI 和 PPI 數據的發布。然而,任何關於提前結束量化緊縮計劃的消息可能會引起一些關注。

歐元區 HCOB 製造業及服務業 PM 我(初值)(20:00 AEDT)- 市場預期歐元區製造業指數為 47.0(上月為 46.6),服務業指數為 48.8(上月為 48.4)。如果這些中位數預期被證實,那麼我們將看到下降速度略微改善,這對歐元有一定正面影響。除非服務業 PMI 超過 50.0,否則歐元可能不會有太大反應。

英國標普全球製造業及服務業 PMI(初值)(20:30 AEDT)- 市場預計英國製造業指數為 47.5(上月為 47.0),服務業指數為 54.5(上月為 54.3)。因此,預期兩項指標都有輕微改善。如果服務業 PMI 超過 55.0,可能會導致英鎊有所波動,並鞏固英國央行將從 8 月開始降息的預期。 GBPUSD 需要一個催化劑,因為它呈現出窄幅的橫盤震盪,而我更傾向於看多 GBPNOK,同時 GBPCAD 的空頭部位也是我正在考慮的潛在交易。

週五

標普全球美國製造業及服務業 PMI(01:45 AEDT)- 市場預計製造業指數為 50.5(上月為 50.7),服務業指數為 52.1(上月為 52.5)。任何超過 50 的讀數都表明與上個月相比擴張,因此如果一致預期被證實,那麼兩個指標都將顯示擴張,但增速較慢。除非出現明顯超出 / 低於預期的數據,否則很難看到美元或美國股市出現明顯波動。

中國新房價格(12:30 AEDT)- 自 2023 年 5 月以來,中國新房價每月都在下降,因此 1 月的數據很可能會繼續下降。如果我們看到下降速度加快,超過上月的 - 0.45%,那麼中國股市可能會遇到賣盤。任何下降速度改善的跡象可能會受到 CN50 和 HK50 指數的青睞,這些指數已經受到國家層級買盤的提振。

歐洲央行 1 年及 3 年期 CPI 預期(20:00 AEDT)- 目前尚無一致的共識來定價歐元的風險,但最近的預估分別為 3.2% 和 2.5%。對歐元的任何影響都將來自於修訂的幅度。 6 月仍然是歐洲央行啟動降息週期的可能時機。考慮到 EURJPY 向 163 的上漲動能,我傾向於看多。

美國政治 - 南卡羅來納州共和黨初選將於週六舉行 - 這是否將成為 Nikki Haley 正式退出共和黨提名競選的時刻?

重要的企業營收報告

· 美國企業財報 – 家得寶(2 月 20 日盤前)、沃爾瑪(2 月 20 日盤前)、英偉達(2 月 21 日盤後)

· ASX200 企業財報– COH(2 月 19 日)、BHP(2 月 20 日)、WOW(2 月 21 日)、RIO (2 月 21 日)、QAN(2 月 22 日)、FMG(2 月 22 日)

· 香港企業財報 – 匯豐銀行(2 月 21 日)

聯準會發言人

美國和澳洲的利率定價 - 市場定價了什麼?

上一篇

下一篇