鉅亨網編譯段智恆

美國公布最新數據顯示,1 月核心個人消費支出 (PCE) 年增率創近 3 年以來最小增幅,然而月增率卻以近 1 年以來最快速度攀升,這一憂喜參半的結果強化聯準會 (Fed) 降息需要更有耐心的觀點。儘管如此,該份報告仍增添市場對央行在今年上半年降息的希望。

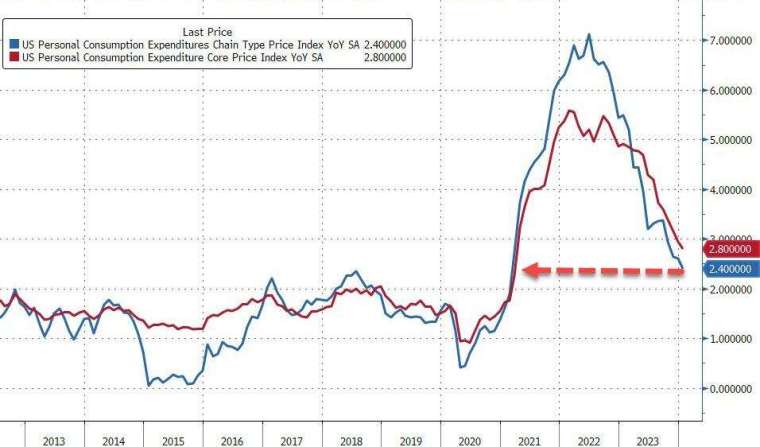

美國商務部周四 (29 日) 公布最新數據,Fed 最青睞的通膨指標、剔除能源和食品價格後的 1 月核心 PCE 年增 2.8%,創 2021 年 3 月以來最小增幅,符合市場預期,較前值 2.9% 小幅下滑;按月來看成長 0.4%,符合市場預期,但創 2023 年 4 月以來最大增幅,高於修正後前值 0.1%。

1 月 PCE 指數年升 2.4%,符合市場預期,較前值 2.6% 有所下滑;按月來看成長 0.3%,符合市場預期,前值為 0.2%。

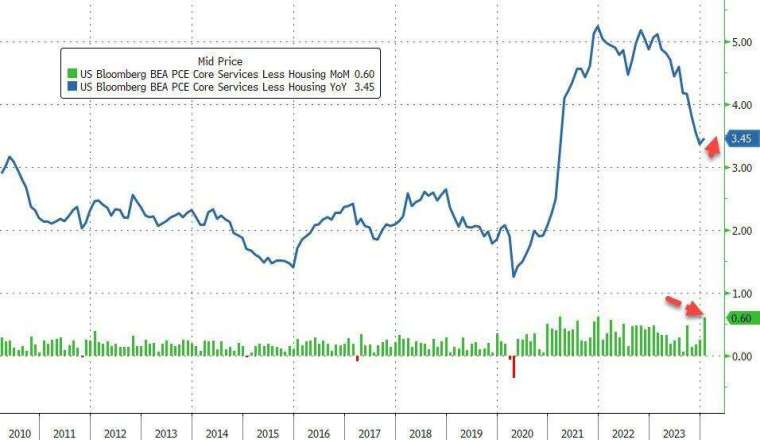

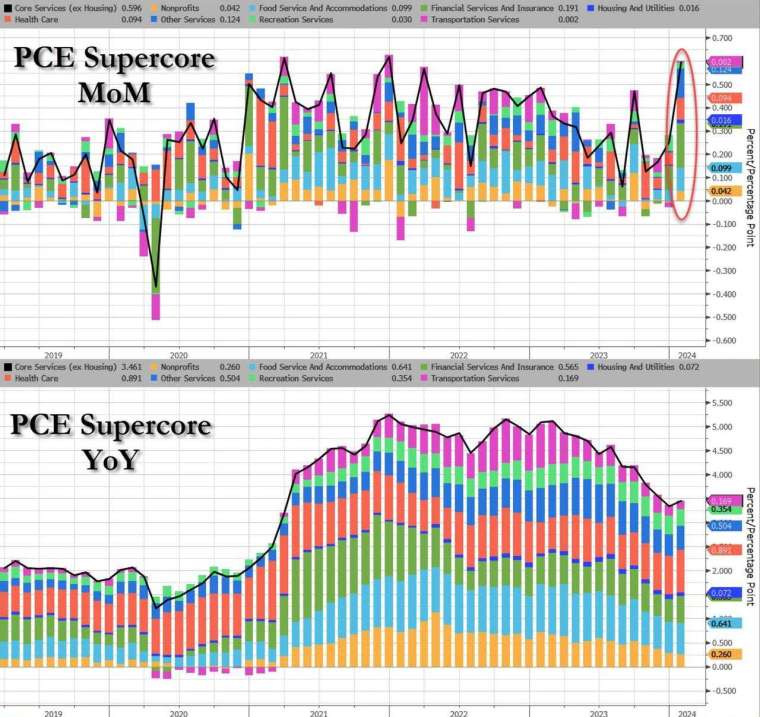

值得注意是,Fed 更在意的不含住房的服務業通膨指數在 1 月年增 3.45%、按月來看成長 0.6%,均較過去幾個月大幅提升,其中月增幅創 2022 年 3 月以來最大。服務業通膨為主要推手,超級核心 PCE 每個組成部分均在 1 月加速成長。

此外,1 月核心 PCE 按 6 個月年增率來計算達到 2.5%,在此前兩個月短暫低於 Fed 的 2% 目標後反彈。1 月服務業支出持續攀升,反映出住房和公用事業以及金融服務和醫療保健的大幅成長; 娛樂支出下降,而餐廳和飯店支出僅略有上升。

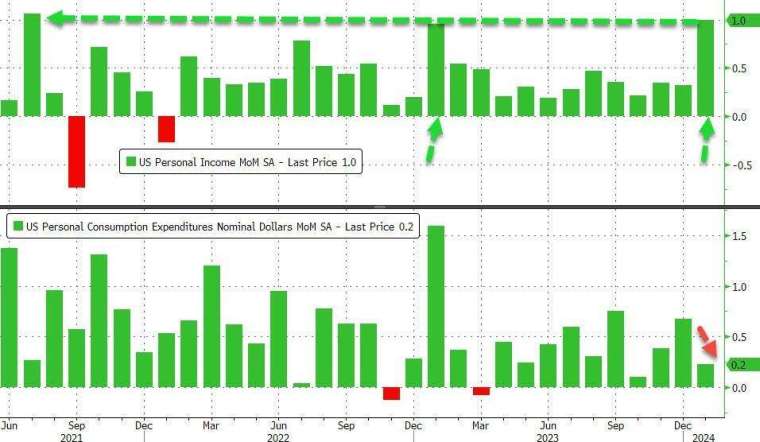

此外,同日公布的另一份數據顯示,1 月個人收入月增 1.0%,高於市場預期的 0.4% 與前值 0.3%;1 月個人支出月增 0.2%,符合市場預期,遠低前值 0.7%;1 月個人實質消費月增率報 -0.1%%,修正後前值為 0.6%。

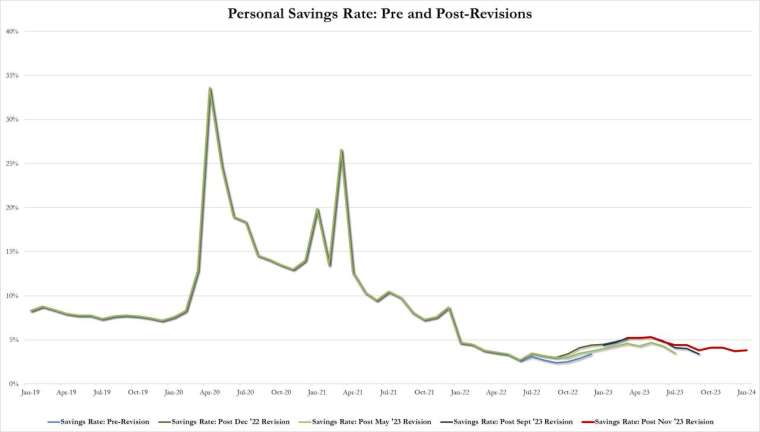

另外,1 月儲蓄率升至 3.8%,前值為 3.7%。

這是 Fed 官員在 3 月 19-20 日貨幣政策會議前看到的最後一份 PCE 報告。Fed 主席鮑爾和其他官員實際上已經排除了在該次會議降息的可能性,投資人現在傾向於將 6 月作為最有可能的降息時間。

Fed 官員一再表示,他們還沒有達到通膨持續降溫的信心準,周四的報告可能會在短期內強化這一觀點。決策者堅稱,現在開始降息還為時過早,將繼續監測即將發布的數據,以指導政策。

儘管到目前為止,依然強勁的就業市場支撐消費者支出,但藉貸成本高漲、就業職缺減少以及持續的通貨膨脹等因素正在對支出造成影響。

標準普爾 (Standard & Poor"s) 首席美國經濟學家潘代 (Satyam Panday) 表示,謹慎的做法是,在 2 月數據出爐之前,不要做出任何強烈的判斷,無論 1 月的加速是由於季節性調整因素未能計入年初企業漲價的真實程度,還是這是讓 Fed 更擔憂的開始。

彭博經濟學家 Anna Wong 和 Estelle Ou 認為,有很多一次性因素在起作用——剩餘的季節性因素和投資組合管理影響通膨數據,生活成本調整推動了收入成長,天氣影響推動了支出疲軟。

上一篇

下一篇