【瑞銀】瑞銀財管胡俊禮: 優秀投資組合不可或缺的四大核心要素

瑞銀 2024-03-04 17:40

胡俊禮,瑞銀財富管理投資總監辦公室(CIO)亞洲資產配置主管

在牛氣沖天的時候,市場氣氛往往是高昂、興奮,對前景積極樂觀。但有時也會摻雜著一絲惴惴不安。比如, 擔心紙上富貴一場的投資人正在猶豫該不該落袋為安。而滿手現金的投資人也在 “繼續觀望” 和 “害怕追到最後 一棒” 之間舉棋不定。

這就是當今的市場氣氛。因為標普 500 指數已從 2022 年 10 月的低點大幅上漲約 40%,而同期科技 “七巨頭” 的平均漲幅接近 140%。

我們認為,一個能經得起考驗的投資組合,應包括:美國大型股、國際和小型股、優質債券及另類資產等四大 核心要素。這樣的週全配置,能幫助投資人在取得長期回報之餘,駕馭短期風險。市場漲幅過度集中、科技變 化日益月異、利率預期改變以及地緣政治等變數,意味著投資人亟需檢視對這四大核心要素的部署——解決投 資部位過高或是不足的問題。

我們建議由下列方向著手:

首先,保持對美國大型股的策略配置。美國科技公司正在引領人工智慧革命,由於市場信心十足,我們認為人 工智慧帶來的長期收益很可能較早反映在股價上。因此,等待更好的價格進場,很可能錯失這波十年內最重要 科技變革下的機會。而且,美國佔全球股票市值的三分之二,大型股家數也多於其他市場。投資人需要對自已 的科技股和美國大型股部位進行全面優化。我們留意到,亞洲和歐洲許多投資人持有的大型股權重仍遠低於策 略目標。在必要時增持,適當多元化,並且避免過度集中於個別公司,應是適當之舉。

其次,多元化配置股票。近年來,美國大型股以外股市的回報表現並不強勁。但我們認為,由歐洲、亞太、新 興市場和小型股構成的股票組合,應當成為投資組合的另一項核心部份。全球多元化有助於確保投資人不會錯 失潛在的下一個投資組合成長引擎,而且 2024 年的降息料將創造更有利的環境。1989 年以來,新興市場股票 在美聯準會首次降息後 6 個月和 12 個月分別實現了 10% 和 20% 平均總報酬率,美國小型股也將受益於降息。 此外,企業獲利料將開始回升。投資人可以逐步加碼受忽視的個別公司、國家、地區或細分市場。除了在地區 間分散配置之外,還可以考慮納入小型股。小型股占美股總市值約 6%(占全球約 11%),其估值也頗具吸引 力,標普小型股 600 指數的遠期本益比僅為 14 倍,低於 10 年平均值 17 倍,較標普 500 指數大型股估值折價 30%。在歐元區,中小型股的本益比為 11.1 倍,與大型股折價差距達到 20 多年來最高。除此之外,我們也看 好新興市場中的印度。印度股票能夠在未來 12 個月實現 13% 至 15% 的總報酬率,這主要歸功於強勁的盈餘成 長。我們預期,Nifty 股票指數在 2024 財年的盈餘成長率為 18.5%,而 2025 財年將近 12%。雖然印度股票約 20 倍的本益比令部份投資人望而卻步,但仍低於上個十年 22 倍的平均本益比。

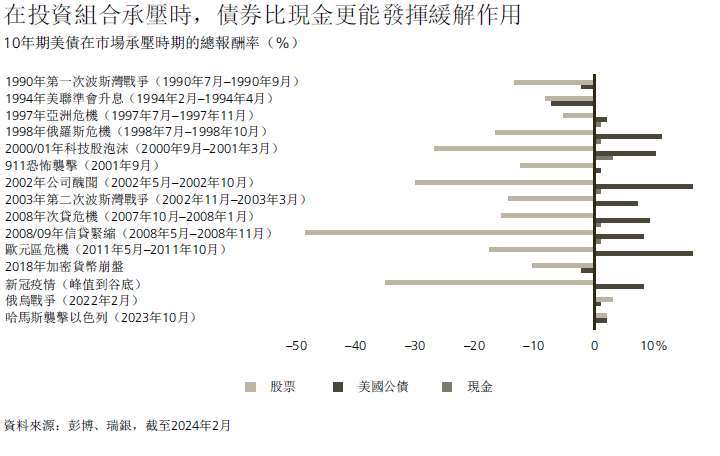

第三,將優質債券作為投資組合的另一項主要構成要素。包括高評等(政府)和投資級公司債在內的優質債券, 不但能有效保全資本,降低波動和穩定投資組合的表現,還是穩定的收入來源。長期而言,債券的報酬率歷來 高於現金,並且能為組合帶來多元化效益。我們認為,優質債券當前的風險報酬特別具吸引力。隨著通膨消退, 經濟成長放緩及美聯準會在今年降息,我們認為還有望實現資本升值。在我們的基準情景中,10 年期美國公債 殖利率預期將在 12 月前降至 3.5%。這意味著,目前持有 10 年期美國公債的投資人可望實現 10% 的報酬率。 我們青睞存續期在 1 到 10 年的債券,特別是 5 年期。我們認為,殖利率曲線上這個期限的債券可提供高收益、 穩定性及降息預期敏感度的最佳組合。除了單一債券之外,投資人還應考慮採用主動管理固定收益策略,以提 升多元化,獲取自動再投資的便利性,並充分利用該資產類別的豐富投資機會。高收益、波動、走勢背離及利 率預期轉變都料將增加主動型管理人實現更優表現的可能性。

最後,我們認為,另類資產也應當作為投資組合的核心要素。我們估算,在投資組合預期波動相近的情況下, 添加另類投資的多元化配置(包括避險基金、私募股權、私募債券、私募房地產及私募基礎設施)可望提高 Public 1% 至 2% 的年報酬率。此外,當股票和債券同向漲跌(如當前情形)時,另類資產可幫助投資人分散回報來源。 根據歷史數據,全球主動型宏觀策略基金與債券及信用債的報酬率呈現低相關或負相關性,在固定收益資產大 跌時也可實現正報酬。一般來說,擁有流動性良好的多元化多資產投資組合的投資人,可考慮將一部份資金投 入此類流動性缺乏的資產以增加收益,前提是這些配置符合其目標投資期限、風險偏好及對低流動性的承受能 力。相較於依賴投資組合獲取收入或融資的投資人,現金流需求較低的人士可考慮配置更高部位的另類資產。

胡俊禮簡介

胡俊禮是瑞銀財富管理投資總監辦公室 (CIO) 亞洲資產配置主管,工作地點在香港。C.L. 在瑞銀財富管理負責研究亞洲和中國資產投資觀點, 也為機構投資者和家族辦公室量身定制長期配置策略。 在加入瑞銀前,C.L. 擔任瑞士隆奧的基金經理,常駐新加坡和香港,負責管理全球資產配置和全權委託投資組合。更早前,他在香港的 ING 投資管理部的全球股票定量基金擔任定量分析師。此外,他還曾在招商銀行位於香港的一家離岸財富管理子公司任職, 負責全權委託投資組合管理和家族理財辦公室投資解決方案的業務。

C.L. 擁有英國牛津大學工商管理碩士學位、香港城市大學金融工程碩士學位和香港中文大學電腦工程學士學位。

相關基金:

施羅德環球基金系列-美國大型股

普徠仕(盧森堡)系列-普徠仕美國大型成長股票

柏瑞環球基金 - 柏瑞美國大型資本研究增值

- 掌握全球財經資訊點我下載APP

上一篇

下一篇