克服美國大選年波動 投資組合納入另類資產更加分!

鉅亨研報 2024-04-08 16:11

【摩根投信行銷文宣】

在投資領域,市場最怕的就是不可預測的風險,尤其美國總統大選的時間點距離現在已經愈來愈近,這種擔憂預期也會變得更加具體。也就是說,從民主、共和兩黨在三月底推出總統候選人,直到 11 月選出新任總統這八個月期間,全球投資人都將承受美國政治對金融市場所帶來的影響。(延伸閱讀: 2024 年全球各地舉行的選舉可能造成哪些衝擊?)

近 40 年來美國總統大選股市下跌僅有兩次

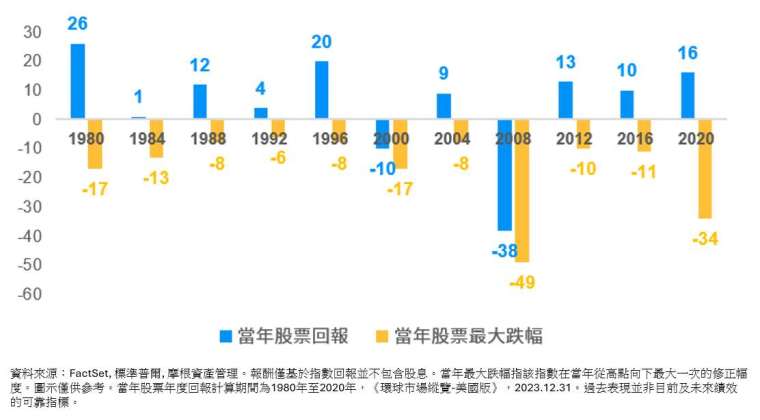

其實每到大選年,投資人都會不自覺地關心總統大選的結果,是否會對當地股市帶來影響,美國市場自然也不例外。不過摩根資產管理表示,根據近 40 年、也就是最近 11 次美國總統大選的統計分析 (下圖一),可發現美股僅有在 2000 年與 2008 年這兩個大選年出現下跌,其餘大選年的表現反而都是上漲,簡單來說,歷史數據告訴我們,美國大選年股市的表現通常是「漲多跌少」。

圖一:歷屆美國總統大選年 S&P500 指數表現

此外,觀察美股在這兩次的下跌,可發現股市表現與總統大選的結果並無關聯,因為 2000 年當選的總統是共和黨的小布希,2008 年當選的總統則是民主黨的歐巴馬,這兩人不但分屬不同的政黨,而且也有截然不同的意識形態,偏好的經濟發展模式亦大不相同,但美股並不會因此就對這兩人有差別對待,可見政治對美股的影響極低。真正造成這兩次美股下跌的元兇,反而是 2000 年的網路泡沫與 2008 年的雷曼風暴,因此相較於政治,整體美國經濟走勢的變化才是影響美股的關鍵。(延伸閱讀:美國 2024 年能避免經濟衰退嗎?)

不可忽視美國選舉期間的股市波動

儘管政治變化對美股的走勢沒有絕對影響,但在大選年期間,候選人在當選後的政策取向,往往也會給投資人帶來捕風捉影的預期,並造成市場因消息面而出現震盪。摩根資產管理表示,同樣觀察過去 40 年美國大選股市的經驗可發現,美股的波動度在大選年的確出現攀升,即便扣除 2000 年的網路泡沫與 2008 年的雷曼風暴,美股最大的下跌幅度仍有 34%(2020 年),平均跌幅則是 12.77%,可見即使美股在大選年的表現雖然漲多跌少,但期間的震盪波動亦值得留意。

面對這個波動不小的情況,摩根資產管理建議在美國大選年到來的今年,投資人仍要把「抗波動」視為投資的必修課。畢竟投資人隨時都有流動性資金需求,我們不可能把自己明確的財務需求,押寶在不明確的市場波動裡;所以除了傳統的股債資產平衡之外,投資人若要在大選年同時達到降波動與資產增值的需求,可考慮在投資組合中納入另類資產(Alternatives)。(延伸閱讀:投資人在 2024 年如何管理波動?)

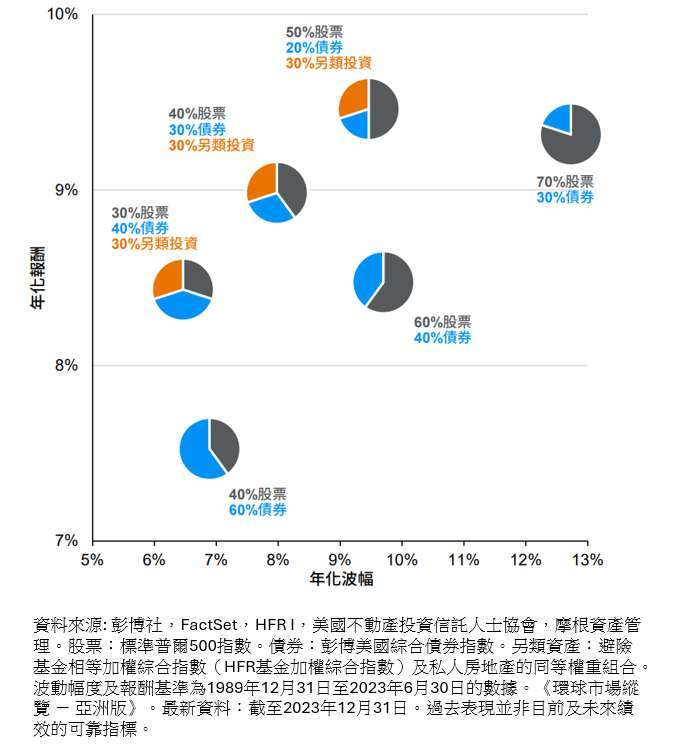

善用另類資產有機會增加回報,降低美國大選年的股市波動

相較於股票與債券,另類資產對投資人來說或許比較陌生,但在實務上,另類資產卻經常被專業的投資團隊拿來作為降波動與顧收益的工具。透過下圖二的數據中即可證明,倘若積極型的投資組合,從原本股票 7 成與債券 3 成的的配置比例,若能額外加入 3 成的另類資產,將投資組合調整為股票 5 成、債券 2 成與另類資產 3 成資產配置比例,不但可微幅提高投資組合的報酬率,波動率更會只有原本的 2/3。

若換成一個較保守的投資組合,情況還是一樣。假如這個投資組合原本的股票 4 成與債券 6 的配置,若額外加入 30% 的另類資產,把這個投資組合調整為股票 3 成、債券 4 成與另類資產 3 成的資產比例,不但可以獲得更低的波動度,報酬率甚至還可能比原本的組合更好。由此可見,若要同時追求較佳的績效與較低的波動,在股債資產中額外納入另類資產,其整體的綜效通常也會優於傳統的股債平衡資產。

圖二:加入另類資產 有機會提升回報並降低波動

年化波幅及報酬,1990 年第一季至 2023 年第二季

透過共同基金納入另類資產

儘管數據已經證明,納入另類資產的多重資產組合,其投資綜效多優於傳統的股債投資組合,但對投資人來說,另類資產的投資門檻通常較高,而且投資管道也相對較少,資訊來源更是不容易取得,所以,若能透過共同基金去布局另類資產,反而是相對簡單且省力的方式,畢竟關於另類資產,專業投資團隊的在資訊取得與分析工具上的優勢,還是會比個別投資人要來得大。

摩根資產管理建議,有鑑於大選年期間市場的波動通常較大,因而在大選年投資,投資組合抗波動的能力更形關鍵。由於另類資產是一種可以有效對抗波動並增加投資回報的資產,而且在全球範圍內,美國另類資產的規模也最大,所以投資人不妨透過布局多重資產基金的方式去參與美國市場,渡過大選年給市場波動帶來的衝擊。(延伸閱讀: 摩根美國投資推薦方案)

- 從機票到股票!投資日本正是時候?

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇