市場風險增加 避險資產的另類思考

台灣銀行家

撰文:吳嘉隆

天秤兩端 美元金價日圓互影響

黃金價格最近頻創歷史新高,目前已推升到前所未見的 2,400 美元上下,成為金融圈的熱門話題。

許多投資人心中糾結:究竟要捧著現金追高,還是要將手上已有的黃金拿到銀樓變賣,落袋為安?癥結點在於黃金的行情是否會續漲。目前,高盛已喊出 2,700 美元目標價,美國銀行則喊 3,000 美元,瑞士銀行更上看 4,000 美元。與其猜測黃金接下來的走勢,倒不如先解讀黃金行情的背後因素。

除了黃金外,金融圈另一熱門話題是日圓匯率竟貶至 30 多年來新低,為 1 美元兌 154.50 日圓,突破了長期以來的重要關卡 152。許多投資人又開始猶豫:是否要買些日圓,等待未來升值?

問題來了,日圓是有名的避險貨幣,黃金是有名的避險資產。照理來說,它們很可能同漲同跌,可是現在為何變成黃金大漲,日圓卻大跌呢?

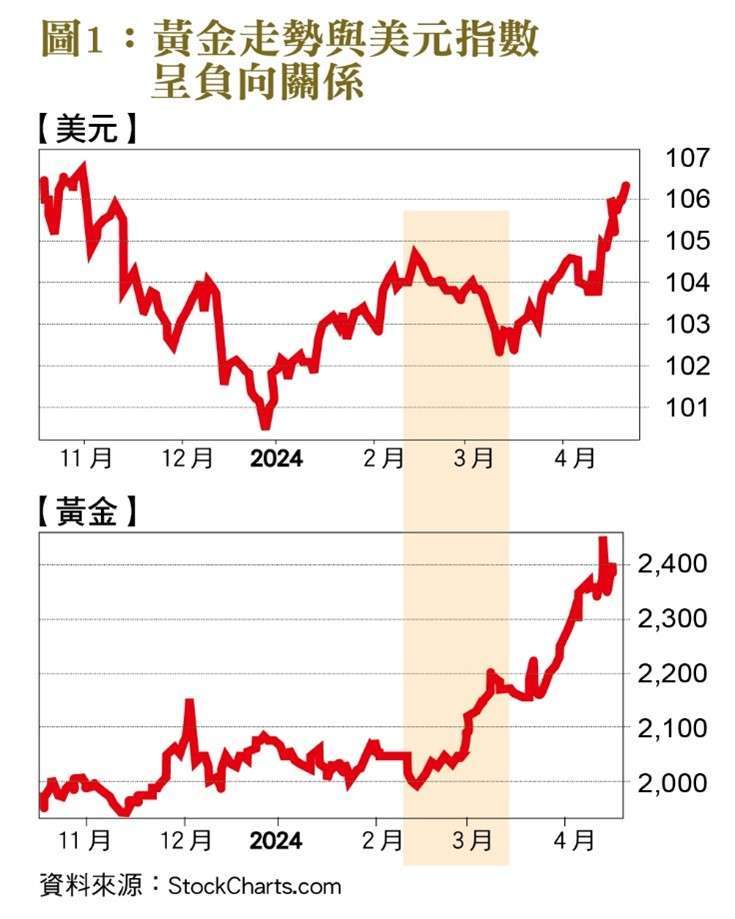

金價與美元指數連動關係

先來分析黃金。首先,黃金為避險資產,通常用以「避通膨的險」。也就是說,在有通膨的年代,避險需求會推升黃金行情。但是,正確來說,黃金所避的其實是美元貶值的險。當美元走強時,避險需求下降,黃金價格容易跌;反之,當美元走弱時,避險需求上升,金價容易漲。因此,這會構成黃金與美元之間一漲一跌的關係。﹝圖 1﹞顯示從今年 2 月中旬到 3 月中旬,黃金走勢果然與美元指數之間是負向關係。

這是一般情況,但有時並非如此。例如,如果今天的風險事件是非經濟與金融因素,像是地緣政治衝突。那麼,黃金與美元就會同時成為避險資產,同漲同跌。﹝圖 2﹞顯示,今年 3 月下旬到 4 月中旬,金價與美元雙雙走高,呈現正向關係。毫無疑問地,這個現象與目前伊朗與以色列之間的衝突有關。

三股力量推升黃金行情

黃金除了被投資人當作避險資產之外,還有另一功能,是被各國中央銀行當作貨幣發行的儲備資產。最近,中國、俄國與印度等央行確實都大量買進黃金。

俄國因為受到美國金融制裁,不能使用美元結算系統來進行貿易結算,所以會在儲備資產的組成上「去美元化」。中國則因想推動人民幣國際化,於是建立「跨境人民幣結算系統」,希望在貿易結算上提升人民幣的使用,所以也推動去美元化。結果是兩國央行都積極提高黃金在儲備資產中的比重。

不過,中國與俄國私底下還另有盤算,就是如果將來去美元化真的取得重大進展,國際上要推出新的關鍵貨幣時,在談判桌上,話語權端視誰手上握有較多黃金。因此,中國與俄國都想要挑戰美元霸權地位,肯定要增加手上的黃金存量。

目前支撐黃金行情,還有一股力量,就是通膨預期心理。今年以來,通膨數據都比預期的高,金融市場逐漸認知通膨不易壓制,所以對聯準會(Fed)的降息預期有所降溫。如果聯準會受通膨情勢所逼,不得不回到升息軌道,那麼美元就會走強,金價可能會回落。因此,目前要觀察的是金價在創歷史新高之後,是否可能隨時會出現獲利了結的賣壓。

日圓匯率陷入貶值陷阱

現在來談日圓。日本已看到通膨,代表通貨緊縮的時代已結束。照理來說,日本央行應該開始展開貨幣政策正常化,結束負利率、量化寬鬆及殖利率曲線控制。但是,日本央行認為現在的通膨是輸入型通膨,而不是日本的內需足夠強大所支撐起來。

由於日本央行尚未使貨幣政策正常化,於是日圓匯率走低。可是,日圓匯率走低,卻使進口品變貴,於是形成輸入型通膨。如此一來,日本央行更不敢推動貨幣政策正常化。這樣的惡性循環,被稱之為「貶值陷阱」。

日本央行必須嚴肅看待此問題,才能大刀闊斧,走出貶值陷阱。今年 3 月下旬,日本央行終於展開貨幣政策正常化的第一步,把利率從之前 - 0.1%升高為 0.1%,並結束殖利率曲線控制。

但是,這樣的政策調整並未撐住日圓匯率,原因有二。第一是日本央行採取溫和漸進的調整路線,利率調升的幅度不到 1 碼(0.25%),而且還表態要繼續維持貨幣寬鬆的環境,致使投資人看不到像美國聯準會那樣快速升息。

在 1990 年代初期,日本股市與房市泡沫破掉時,聯準會前主席柏南克以學者身分,曾評論日本央行的動作,認為不痛不癢的政策操作,不足以符合金融市場的預期心理,於是無法產生政策所期待的效果。30 年後的今日,日本央行並未記取教訓,仍想用溫和漸進的方式來轉變政策方向,結果當然遭到金融市場忽略。

兩大因素驅動日圓走貶

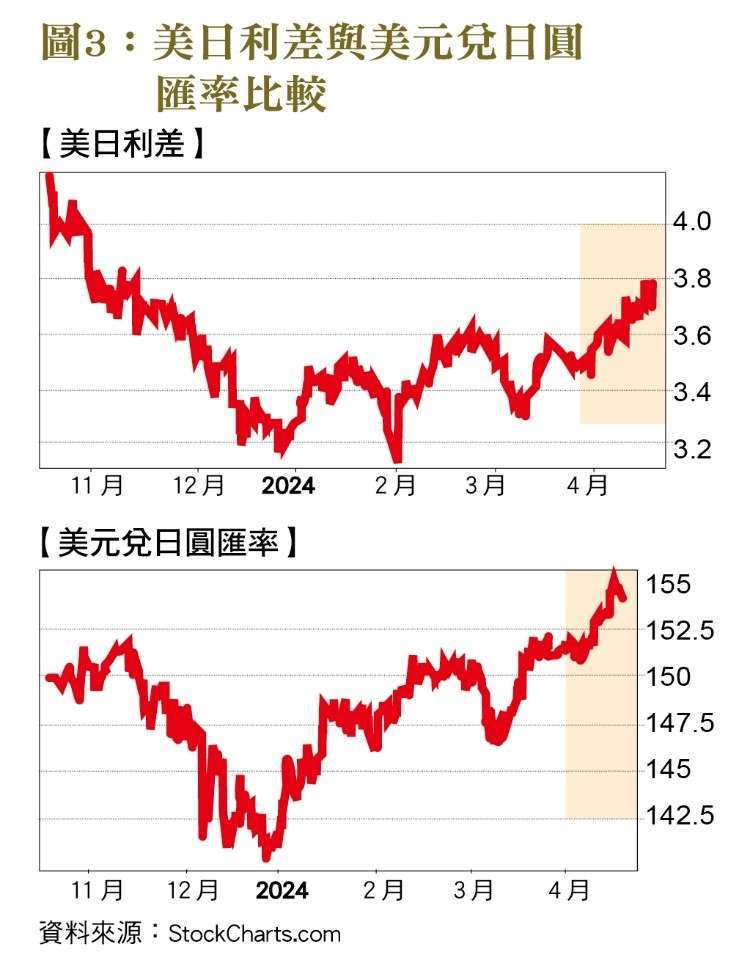

有趣的是,日圓匯率的猜測是有跡可循。以下介紹一個指標,來說明美元兌日圓匯率背後的一個重大驅動因素,那就是美國與日本之間的利差。邏輯很簡單,跨國利差驅動國際熱錢移動,於是決定匯率的波動方向。因此,將美國 10 年期公債殖利率減去日本 10 年期公債殖利率,可作為描述美日利差的指標。

在﹝圖 3﹞,上半部是美日利差,下半部是美元兌日圓匯率。可明顯看出,原本 1 美元兌日圓在 151 與 152 之間徘徊,可能向上突破,也可能向下拉回。因美日利差向上突破,引導美元突破 152 的壓力,向上噴出,改寫 30 多年來的美元兌日圓匯率。由此可見,美日利差大多時候可當作領先指標,用以預測美元兌日圓匯率的走向。

日圓走貶的第二個原因是,美國可能出現再通膨(Reflation),使得降息的期待一再延後,這將會維持跨國利差,強化美元地位。隨著美元走強,非美貨幣會相對貶值,從歐元到日圓,再到新台幣與人民幣皆是如此。也就是說,對於日本匯率,日本央行的影響力還不如美國聯準會。

因此,在避險資產中,美元將逐漸占上風。美元走強,或多或少會壓抑黃金價格的漲勢。而金價未來走勢,端視地緣政治衝突是否持續發展。(本文作者為總體經濟學家,長期鑽研總體經濟、貨幣政策、地緣政治領域)

來源:《台灣銀行家》173 期

更多精彩內容請至 《台灣銀行家》

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇