〈財報〉折扣優惠策略奏效 京東Q1營收、獲利優於預期

鉅亨網編譯段智恆

中國電商京東 (JD.com) 周四 (16 日) 美股盤前公布 2024 會計年度第一季財報,由於降價和折扣優惠券措施提振低迷消費環境且應對來自其他同行的激烈競爭,該季營收、獲利優於華爾街分析師預期。

截稿前,京東 (JD-US) 周四早盤股價上漲 0.42%,每股暫報 33.76 美元。

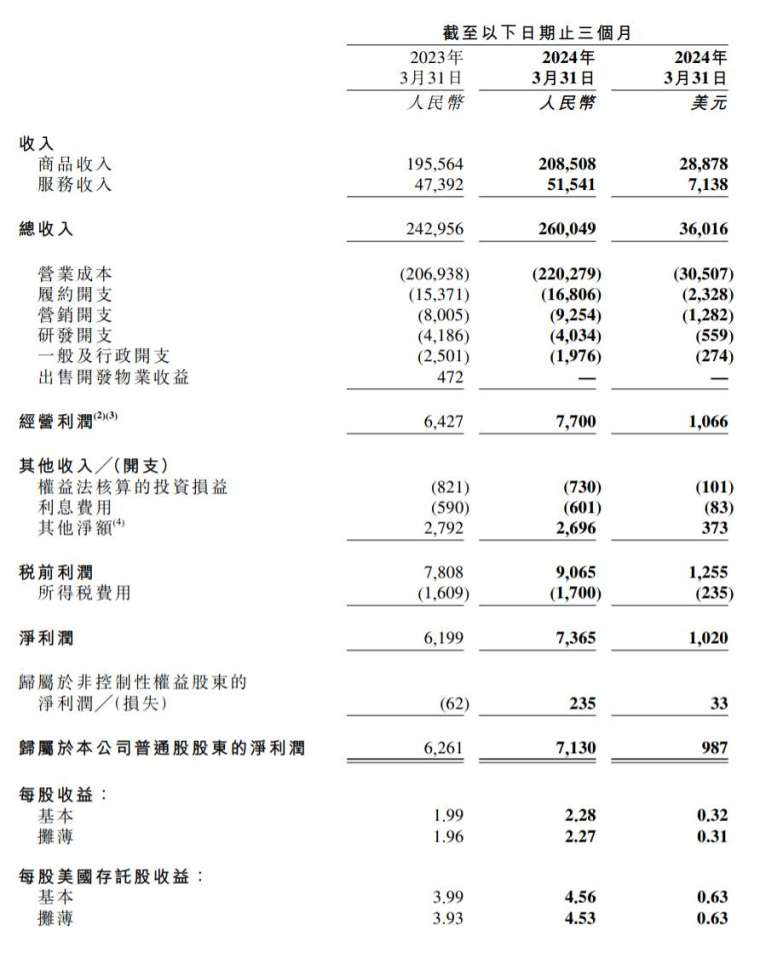

根據財報,京東第一季 (截至 3/30) 營收年增 7% 至人民幣 2,600.5 億元(以下單位皆同),打敗分析師預期的 2,583.5 億元;淨利年增 18.8% 至 73.7 億元;歸屬公司普通股東淨利年增 13.9% 至 71 億元,優於市場預期。

另外,該公司上季稅息前折舊攤銷前利潤 (EBITDA) 年增 14% 至 107.9 億元,高於分析師預估的 95 億元;經調整後營益率報 3.4%,高於去年同期的 3.2%、也超過分析師預估的 3%;經調整後 EBITDA 利潤率報 4.1%,比去年同期的 3.9% 增加兩個百分點;經調整後每美國存託憑證 (ADS) 報 5.65 元,不僅高於去年同期的 4.76 元,也優於分析師預估的 4.67 元。

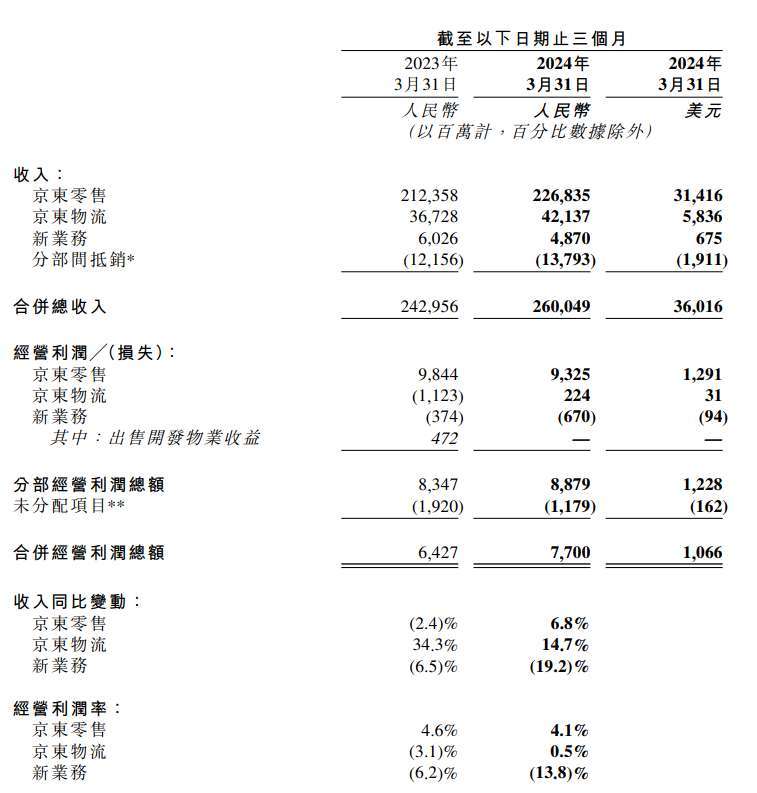

第一季按業務劃分,京東物流營收年增 14.7% 至 421.4 億元,優於市場預期的 404.2 億元,其中外部客戶營收達 292.5 億元,占比約七成;淨利報 2.38 億元、經調整後淨利報 6.6 億元,核心利潤指標均達到上市以來第一季最佳水準。

作為京東營支柱的京東零售營收在第一季成長 6.8% 至 2,268.4 億元、營益報 93.3 億元,比去年同期的 98.4 億元小幅下滑。另外,該公司第一季新業務 (包括京東產發、京喜及海外業務) 營收年減 19.2% 至 4.9 億元、經營虧損報 6.7 億元,虧損率為 13.8%。

市場分析指出,京東零售利潤降幅低於預期,市場廣告收入成長反彈 1%,但這可能不足以緩解人們對阿里巴巴 (BABA-US)(9988-HK) 和快手 (1024-HK) 等競爭對手將進入中國 618 購物節的擔憂。在來自美團和 TikTok 的競爭中,包括按需配送在內的新業務的大幅虧損,證實獲得訂單的成本更高。

京東的業績被視為中國消費的關鍵風向標之一,自中國取消近 3 年的抗疫措施以來,中國消費一直在努力復甦。該公司已轉向折扣和其他促銷活動,試圖提高銷售,尤其是在其傳統優勢的消費性電子產品領域。此舉讓京東超車規模更大的競爭對手阿里巴巴,後者本周公布的單季獲利下滑引發股票拋售。

花旗集團 (C-US) 分析師在京東業績公布後寫道:「百貨品類的重新加速成長和電子品類的彈性增長表明,京東在核心品類的主導地位得到了有效扭轉。」長期來看,該公司將繼續與中國不慍不火的經濟以及拼多多 (PDD-US) 和自節跳動等較新的競爭對手搏鬥。

雖然執行長許冉預測,北京的政策將提振消費者信心,但 3 月零售銷售成長大幅下滑,工業生產低於預期,這是今年經濟復甦的警訊。另外除瘋狂折扣外,該公司最近幾個月一直專注於擴大直播業務——這是一個成長領域。

由於中國國內消費者信心依然低迷,京東也強化向國際市場擴張的力道,包括權衡後放棄收購英國電子產品零售商 Currys Plc 的提議,同時效仿阿里巴巴,大幅下調雲端運算服務的價格。

- 聽聽專家怎麼解讀關稅、利率和匯率

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇