BlockBeats 律動財經

本周從 6 月 10 日到 6 月 17 日,冰糖橙最高附近$70195,最低接近$65078,震盪幅度達到 7.29% 左右。

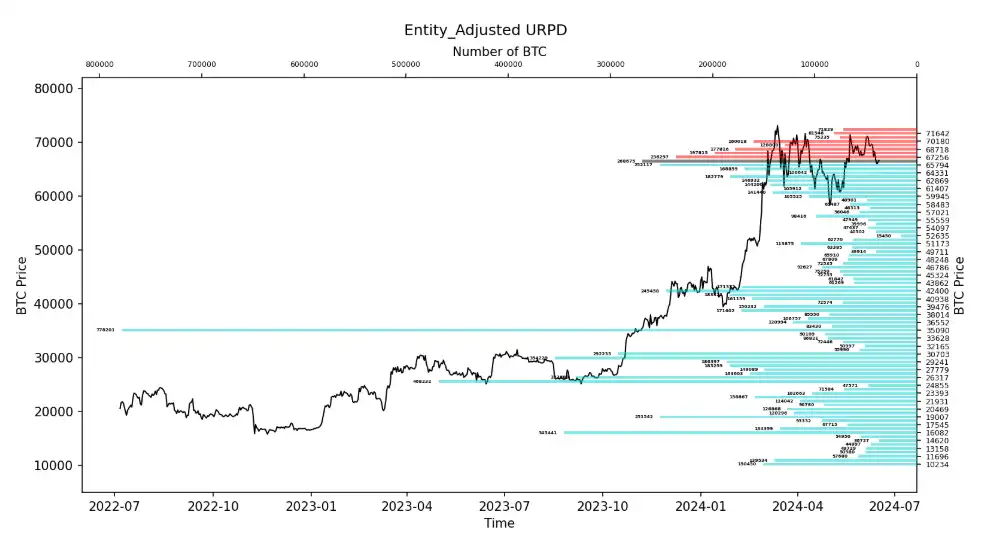

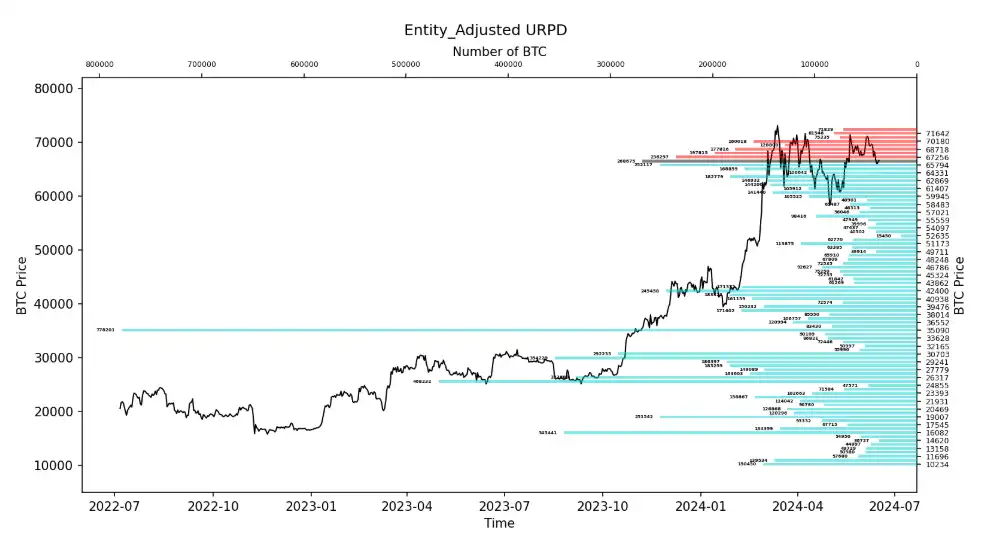

觀察籌碼分布圖,在約 66000 附近有⼤量籌碼成交,將有⼀定的支撐或壓力。

• 分析:

1. 59000-63000 約 87 萬枚;

2. 64000-68000 約 140 萬枚;

• 短期內跌不破在 57000~61000 機率為 90%;

• 其中短期內漲不破 71000〜74000 的機率為 67%。

1. 美國 5 月份 PPI 年率 2.2%,低於預期值 2.5%,持平前值 2.2%;

2. 5 月 PPI 月率 -0.2%,低於預期值 0.10%,低於前值 0.50%。

3. 美國初請失業金人數 24.2 萬人,高於預期值 22.5 萬⼈,高於前值 22.9 萬⼈。

4. 澳新銀行表示,美元將在未來幾個月走弱,因為聯準會可能會在 2024 年實施兩次降息。

5. 6 月 13 日,聯準會議息會議點陣圖顯示,今年的降息預期從 3 次砍至 1 次,明年將息次數由 3 次上調至 4 次;

6. 在 19 位成員中,4 位成員認為 2024 年不應降息,7 位成員認為將降息 1 次,8 位成員認為將降息兩次。

7. 鮑威爾表示:「首次降息對經濟是有影響的,重要的是整個利率路徑,而不僅僅是首次降息,⼀旦控制住通膨,利率就可以降低;最終,我們認為利率將需要下降,以繼續支持目標」。

8. 由於聯準會表達了不會急於放鬆貨幣政策,美國貨幣市場基金,當周流如約 280 億美元,規模升至創紀錄的 6.12 兆美元。

9. 8 月份舉行傑克遜霍爾央行年會,聯準會主管歷來都會利用在這個論壇上的講話來表明聯準會計劃或想法的重大轉變。

1. Gensler 稱:其預計現貨 ETH ETF 的 S1 申請將於夏季某個時候獲批。

2. 周四美預算聽證會上,美國證券交易委員會(SEC)主管 Gary Gensler 被直接問及 ETH 是否是⼀種商品時,Gensler 沒有回答是或否,而是堅持該機構對該資產的不確定立場;

3. 商品期貨交易委員會(CFTC)主管 Rostin Behnam 被問及 ETH 是否是⼀種商品時,回答稱:「是的。」

4. 摩根大通研究報告中表示,今年迄今為止,數字資產的凈流入量已達 120 億美元,如果資金繼續保持同樣的速度,到年底這⼀數字可能會增長到 260 億美元,該行認為,交易所的數字錢包可能會大幅轉向新的現貨 BTC ETF。

長期洞察:用於觀察我們長期境遇;牛市/熊市/結構性改變/中性狀態

中期探查:用於分析我們目前處於什麼階段,在此階段會持續多久,會面臨什麼情況

短期觀測:用於分析短期市場狀況;以及出現⼀些方向和在某前提下發生某種事件的可能性

• 鏈上籌碼銷毀與新增

• 美國加密 ETF 凈部位

• 現貨總拋壓

• 現貨總拋壓

鏈上籌碼顯示,新增力量開始下降,當然銷毀賣出也開始下降,市場在這段時間可能會進入空白期。

ETF 較為低迷,目前來看就以場外資金融入來講,可能還需要⼀段時間。

他們並沒有特別積極的湧入。

非流動性巨鯨依然還在購買。

現貨總拋壓顯示,現在拋壓暫時回歸到了⼀個今年的相對低點。當然還不是最低點。

預計未來主要資金的力量來自於場內,場內資金不斷地購買,然後拋壓慢慢下降,回歸到⼀個擠壓然後向上的時刻。

有條件可以做低多策略。

• 流動性供給

• 積累趨勢分

• ETH 交易所流通占比

• 網路情緒積極性

黃線:流動性供給量

藍色區域:流動性供給變化率

BTC 的流動性供給決定了場內的新買方情緒,目前正處於放緩增長的狀態。可能仍需⼀段時間修複流動性供給的狀態。

在歷次變動當中,通常,在保證流動性供給充足的狀況下,場內會走出較好的狀態。

場內僅有>10k 的地址仍保持着加好的積累,整體的積極性不高。

可能當前的積累時間要放得更長,為後續的增長騰挪出⼀定的空間。

ETH 在交易所當中的流通占比下降,場內轉換為 BTC 流通較多的相對避險結構。

可能當前需要增加持有時間,置換更多的空間。

網路情緒進入到負值,整體的情緒正在下降和調整的階段。

可能隨著網路情緒未修正的情況下,調整的時間會被拉長。

• 衍生品風險係數

• 期權意向成交比

• 衍生品成交量

• 期權隱含波動率

• 盈利虧損轉移量

• 新增地址和活躍地址

• 冰糖橙交易所凈部位

• 姨太交易所凈部位

• 高權重拋壓

• 全球購買力狀態

• 穩定幣交易所凈部位

• 鏈下交易所數據

衍生品評級:風險係數處於中性區域。衍生品風險適中。

與上周預期⼀致,ETH 表現為震盪調整。上周風險係數在綠色區域後當前來到中性區域。但從風險係數來看本周市場可能會持續性震盪調整。

期權成交量有少量下降,看跌期權比例處於低位。

衍生品交易量處於低位誰平。

隱含波動率有少量下降。

情緒狀態評級:中性

當前市場情況與上周基本⼀致。

短期持有者成本線來到 63K 附近,市場的持續性震盪也表明恐慌情緒 (橙線) 在當前價位如無外部黑天鵝條件的話,很難持續性上漲引起市場巨幅下跌。

當前積極情緒 (藍線) 和恐慌情緒 (橙線) 均處於較低位置水平。

新增和活躍地址處於低位水平。

現貨以及拋壓結構評級:整體處於大量流出狀態累積,場內拋壓較低。

BTC 交易所凈部位處於大量流出累積狀態。

ETH 交易所凈部位處於大量流出累積狀態。

暫無高權重拋壓。

購買力評級:全球購買力整體處於流出狀態,穩定幣購買力持平。

當前美亞歐三洲購買力均處於流出狀態,本周截取權重較高的美洲購買力來觀測。當美洲購買力處於流失狀態時,市場價格均處於震盪趨勢當中,且極易觸及短期持有者成本線附近。

USDT 交易所凈部位持平。

鏈下交易數據評級:在 65000 有購買意願;在 70000 有拋售意願。

在 64000,65000 附近價位有購買意願;

在 70000,71000,72000,73000 附近價位有拋售意願。

在 65000 附近價位有購買意願;

在 70000,71000,72000,73000 附近價位有拋售意願。

在 65000 附近價位有購買意願;

在 70000,71000,72000,73000 附近價位有拋售意願。

1. 鮑威爾也表示,最新的 CPI 數據令人鼓舞,並暗示最新的 CPl 數據可能並未完全反映在貨幣政策制定者的最新預測中。

2. 本周聯準會議息會議沒有起到鬆動閘們作用,並保守的表示不會急於放鬆貨幣政策,美國貨幣市場基金規模由⼀周前的 6.09 兆美元達到創紀錄的 6.12 兆美元。

3. 傳統貨幣市場繼續積累,未流風險更高的產品,很多人關注的是這部分資金何時流向風險資產,這其中包括股市、黃金和大餅,也是很多人期待的牛市後段。

4. 聯準會主導的貨幣政策緊縮到寬鬆,緊縮於 2022 年初開始,寬鬆可能會在 2024 年下半年開始。

5. 目前市場的注意力集中在今年是降息⼀次還是兩次的目標當中,如果是兩次,那麼會在九月份降息,市場可能會在八月份提前炒作,如果是在十月份,可能是在九月份到十月份炒作。

6. 未來兩個月的 CPI 數據將以為關鍵,通膨在目前大機率達到了拐點。

7. 未來兩個月的通膨數據尤其重要,決定着市場的節奏是早還是晚。

1. 鏈上籌碼新增大幅度下降;

2. 加密 ETF 凈部位顯示凈流出增加,場外資金相對低迷;

3. 非流動的巨鯨仍然在購買;

4. 現貨拋壓回歸今年低位階段。

• 市場定調:

進入緩慢修復積累階段,相對短的低多策略更為有效。

1. 場內流動性放緩增長,需要時間等待;

2. 目前僅有 10k 的地址有⼀定的積累;

3. 場內趨於 BTC 流通較多的避險結構;

4. 網路情緒處於調整階段。

• 市場定調:

調整

場內正處於修復、調整階段,可能需要更多的耐心等待。

1. 風險係數處於中性區域,風險適中。

2. 新增活躍地址較處於低位。

3. 市場情緒狀態評級:中性。

4. 交易所凈部位整體呈現大量流出累積狀態,拋壓較低。

5. 全球購買力整體處於流出狀態,穩定幣購買力持平。

6. 鏈下交易數據顯示 65000 價位有購買意願;70000 價位有拋售意願。

7. 短期內跌不破在 57000~61000 機率為 90%;其中短期內漲不破 71000〜74000 的機率為 67%。

• 市場定調:

市場情緒仍處於中性區域,並未恐慌。當前短期持有者成本線仍處於 63K 附近,市場購買力大幅流失,

預期仍持續震盪或回踩短期持有者成本線附近價格。

風險提示:

以上均為市場討論和探索,對投資不具有指向性意見;請謹慎看待和預防市場黑天鵝風險。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇