鉅亨網新聞中心

美聯準會 (Fed) 周三 (31 日) 結束為期兩日的貨幣政策會議後,宣布維持利率不變,但 Fed 主席鮑爾在新聞發布會上表示,Fed 對 9 月降息「持開放態度」。

鮑爾最近多次指出,Fed 有意在通膨率回落到 2% 目標水準之前就開始降息,最近幾周也表示,Fed 越來越關注美國勞動市場降溫的跡象,6 月美國失業率升至 4.1% ,在之前的 30 個月裡,失業率一直維持在 4% 或更低的水準。

許多經濟學家和分析師認為,Fed 越來越關注勞動市場表明最早將從 9 月開始降息。

一些投資人正在等待首次降息為美股牛市帶來新的助推力,然而,Fed 啟動降息時,美股卻不一定會因此大幅上漲。

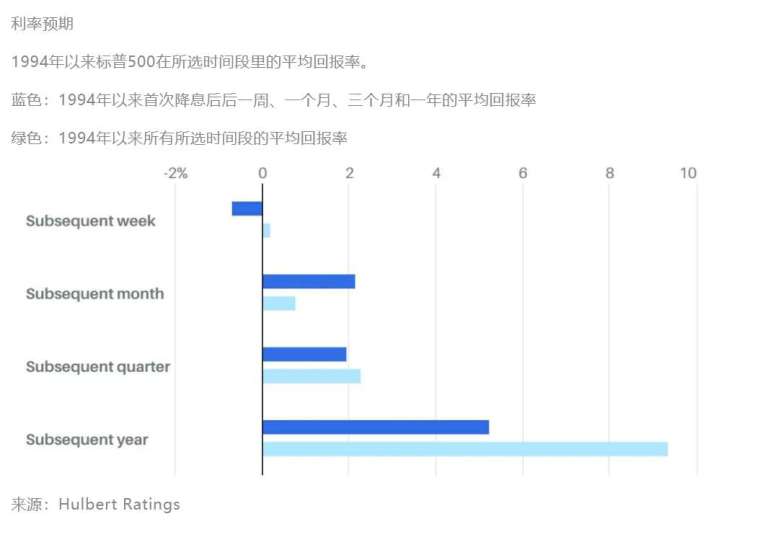

這是對 1994 年以來所有首次降息進行分析後得出的結論,Fed 自 1994 年開始公開宣布調整聯邦基金利率,「首次降息」指的是一個升息週期開始後的第一次降息。

投資人應該了解的是,過去當 Fed 宣布首次降息之後,股市的回報率實際上低於平均水準(見下圖)。標普 500 指數在首次降息的第一周平均下跌了 0.7%,而 1994 年以來該指數的周平均漲幅為 0.2%。在首次降息後的 3 個月和 12 個月裡,標普 500 指數的報酬率也低於平均。

有時股市會有高於平均水準的表現,因此,就算未來的情況和過去的情況一樣,當 Fed 最終決定降息時,股市也不一定會表現不佳,出於同樣的原因,歷史告訴我們,股市同樣不一定會大幅上漲,這與許多樂觀投資者目前的預期相反。

首次降息後股市並不一定大漲的原因有很多,芝加哥商品交易所集團 / 西北大學凱洛格商學院 John F. Sandner 金融學講席教授、西北大學金融機構和市場研究中心的聯合負責人 Ravi Jagannathan 指出,其中一個主要因素是市場對 Fed 降息動機的看法。

Jagannathan 說:「如果投資者認為 Fed 降息是因為經濟比之前預期要弱得多,那麼在首次降息之後,股市更有可能表現不佳,相反,如果股市相信 Fed 已經實現了軟著陸,那麼股市就更有可能做出積極的反應。」

影響市場對首次降息反應的另一個主要因素是 Fed 策略溝通的有效性。近年來,Fed 增加了嘗試提前很長時間釋放政策變革訊號的做法,以免市場被打個措手不及。 2012 年,Fed 推出了「點陣圖」(dot plot),「點陣圖」顯示的是 Fed 利率制定委員會每位成員對未來兩年聯邦基金利率的估計值。

有了「點陣圖」,市場不再對利率決定感到過於意外,如果市場對未來會發生的事更有信心,就會立刻做出反應,而不是等到事情真的發生時再做反應。

儘管如此,投資者在對市場對下一次首次降息的反應做任何結論時都必須保持謹慎,因為以往降息的歷史樣本太小,上述分析時基於 Fed 開始公開宣布何時調整利率以來的五次首次降息。

我們無法將樣本延長到 1994 年之前,因為從 1982 年到 1994 年,Fed 不公開宣布調整利率,過去投資人必須根據債券市場的走勢推斷 Fed 將何時調整利率,從而為分析市場對首次降息的反應注入了不確定性。

不過,就算將分析範圍擴大到 1982 年到 1994 年期間的六次首次降息——使用隨後公佈的 Fed 議紀要表明目標利率發生變化的日期——標普 500 指數在降息後的平均回報率會更低。

上一篇

下一篇