Galaxy:比特幣期貨基差飆升,市場樂觀情緒再燃

BlockBeats 律動財經

要點:

· 市場動態:比特幣期貨基差飆升

· 趨勢:Aave 治理削減最佳借貸利率

· 趨勢:代幣化公債需求上升

· 趨勢:Ethena 殖利率在備受期待的空投後下跌

市場動態

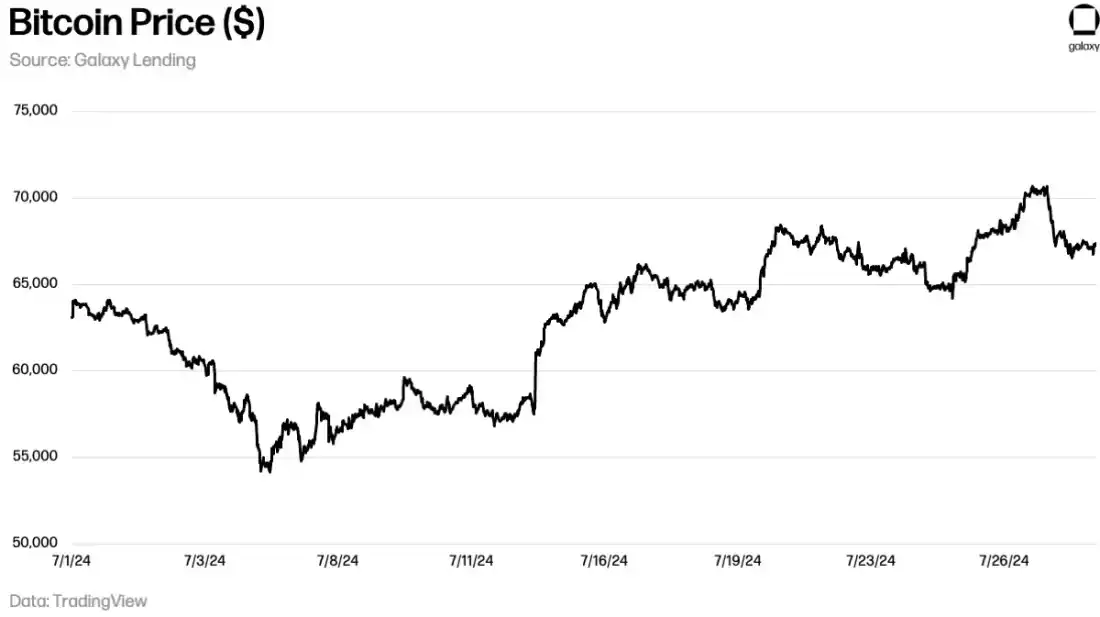

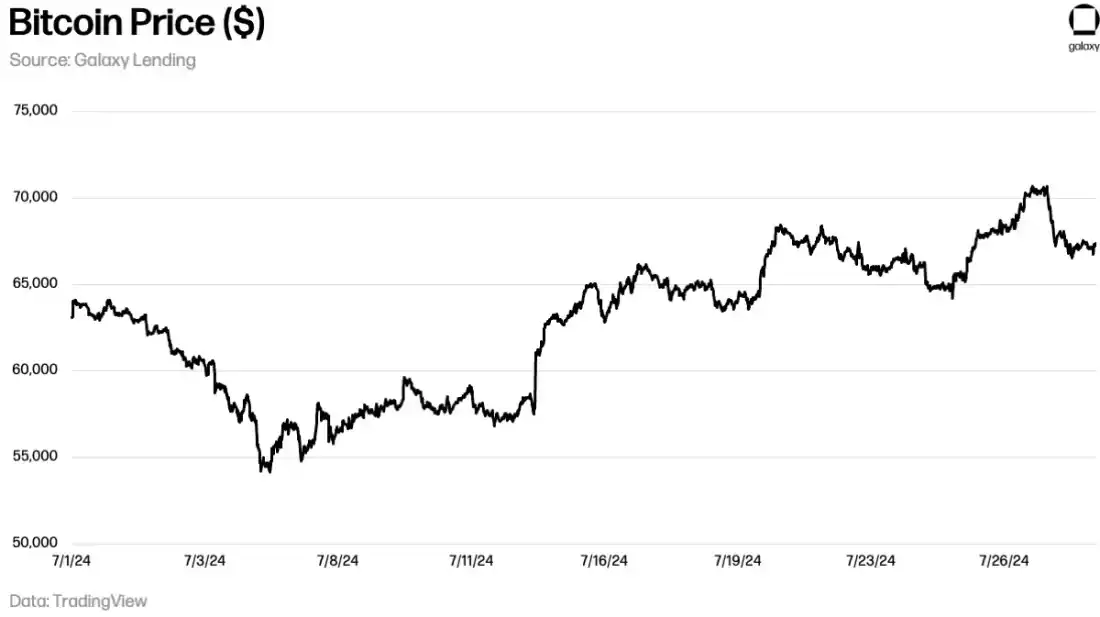

在七月,比特幣經歷了顯著的價格波動,價格跌至 55,000 美元以下的低點,隨後上漲至 70,000 美元以上,但隨後失去了動力。這種波動性可以歸因於多個因素,包括德國政府和 Mt. Gox 的賣壓減少。然而,這一波漲幅的主要原因還是由於市場對 BTC Nashville 這一備受期待事件的預期。

在這一事件之前,前月比特幣期貨的年化基差劇烈上升,導致短期現金成本增加。比特幣基差體現了一個與市場中性相關的策略,其中期貨合約的價格明顯高於現貨價格,為交易者提供了一個機會:買入現貨比特幣,同時做空期貨,以獲取價差。在事件發生前,比特幣期貨的年化基差殖利率曾一度超過 40%,但在事件後穩定在約 8% 左右。

此外,主要交易所的比特幣融資利率也有所上升,但幅度較小,這突顯了永續期貨市場中多頭和空頭部位之間的不平衡。這種不平衡還導致了短期現金利率的上升。

我們跟蹤的關鍵趨勢

Aave 治理將最佳借貸利率從 9% 降低至 6.5%,以應對 Dai Savings Rate (DSR) 的下降

7 月 25 日,Aave 治理批准了「穩定幣利率曲線修正案」,該提案旨在降低協議借貸成本。此次調整將最佳借貸利率從 9% 降低至 6.5%,同時保持最佳利用率不變。這一變化影響了 Aave Ethereum V3 和 V2 中的 USDC、USDT、DAI 和 FRAX 市場。

這些更新以及其他類似的更新受到多個因素的影響,其中兩個關鍵因素是減少利率套利機會和更好地與市場總體狀況對齊。利率套利指的是以較低的利率借款,並進入一個收益較高的市場中性部位。這種做法在 DeFi 及其他市場中很常見,其中一個平台上的資產可能與另一個平台上的相同資產價格不一致。這種套利機會通常出現在 Aave 和 Maker 這兩個最大的鏈上貨幣市場之間。

在三月,Maker 提高了 Dai Savings Rate (DSR),以應對由 Ethena 和質押 Ethena USD (sUSDe) 的收益引發的 DAI 賣壓。這一調整導致 Aave 的借貸利率與質押 DAI 的收益之間出現了顯著的套利機會。作為回應,Aave 將其最佳殖利率提高至 14%。隨著 sUSDe 收益的穩定和市場的恢復,Maker 開始降低 DSR,目前 DSR 為 7%。為了保持競爭力,Aave 已根據 DSR 和 Maker 的穩定費用調整了借貸利率。

這一變化受到了積極的反饋,降低了 DeFi 中的槓桿成本。在七月,以太坊 Aave V3 上的 USDC 總流動性從 13.7 億美元增加至 15.3 億美元,增長了 1.6 億美元。同時,利用率從 87.7% 上升到 89.9%,顯示出強勁的借貸需求超過了供應的增長,這很可能是由於借貸利率的下降。

BlackRock 的 BUIDL 基金市場價值持續上升,這反映了對代幣化公債需求的增長

BlackRock 的代幣化公債基金 BUIDL,在總鎖倉價值(TVL)和持有者數量上均持續增長。自四月以來,該基金的資產從 2.8 億美元增長到接近 5.2 億美元,增加了 2.4 億美元。這種日益增長的興趣主要來自鏈上參與者,他們在尋找比傳統 DeFi 收益更安全的替代方案,同時仍希望享受即時結算的優勢。

Ethena 的收益在空投之後降到了低十幾個百分點

幾個月前,Ethena 的收益曾達到約 30%,但現在已經降到了低十幾個百分點。這一變化發生在一個備受期待的空投之後,該空投鼓勵用戶用協議代幣來交換收益。此外,這一降幅也符合市場資金費率普遍下降的趨勢。Ethena 最初是在 3 月資金費率大幅上升的時期推出的,那時市場表現強勁。隨著市場結構的變化,由於 Ethena 的模型高度依賴於正資金費率,其收益也顯著下降。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 延伸:一堂從配置角度看懂幣圈的入門講座

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇