DA

前言

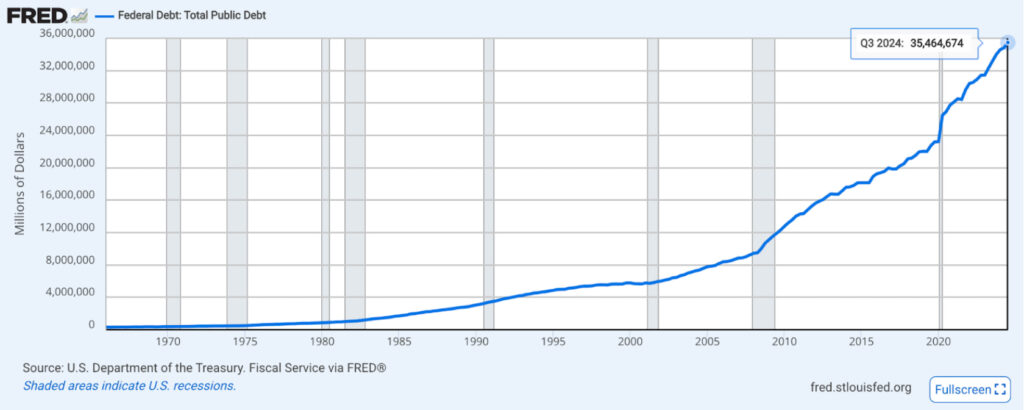

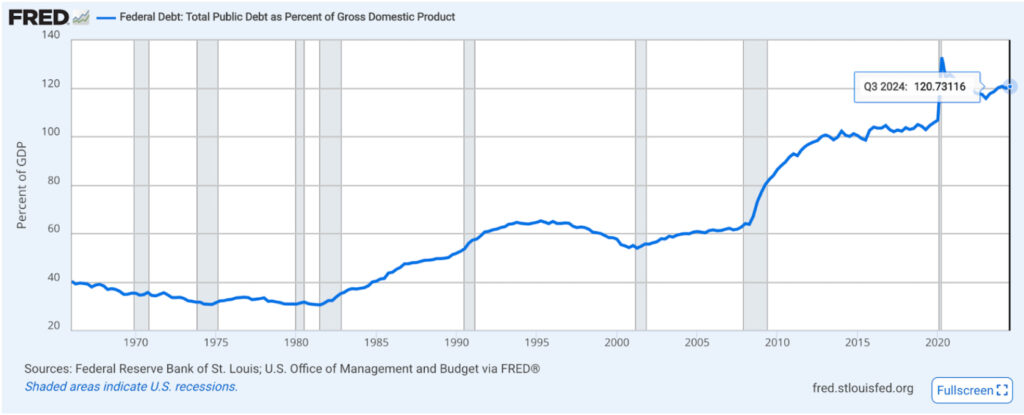

2025 年 2 月美國國債突破 36 兆美元大關,債務占 GDP 比率攀升至 120%。一直以來美國的國債危機都被認為是潛在危及全球金融市場的不確定性因子。本文將剖析美國國債危機的根源、挑戰,以及可能的解決方案,讓你快速了解這個熱門話題。

美國國債現況

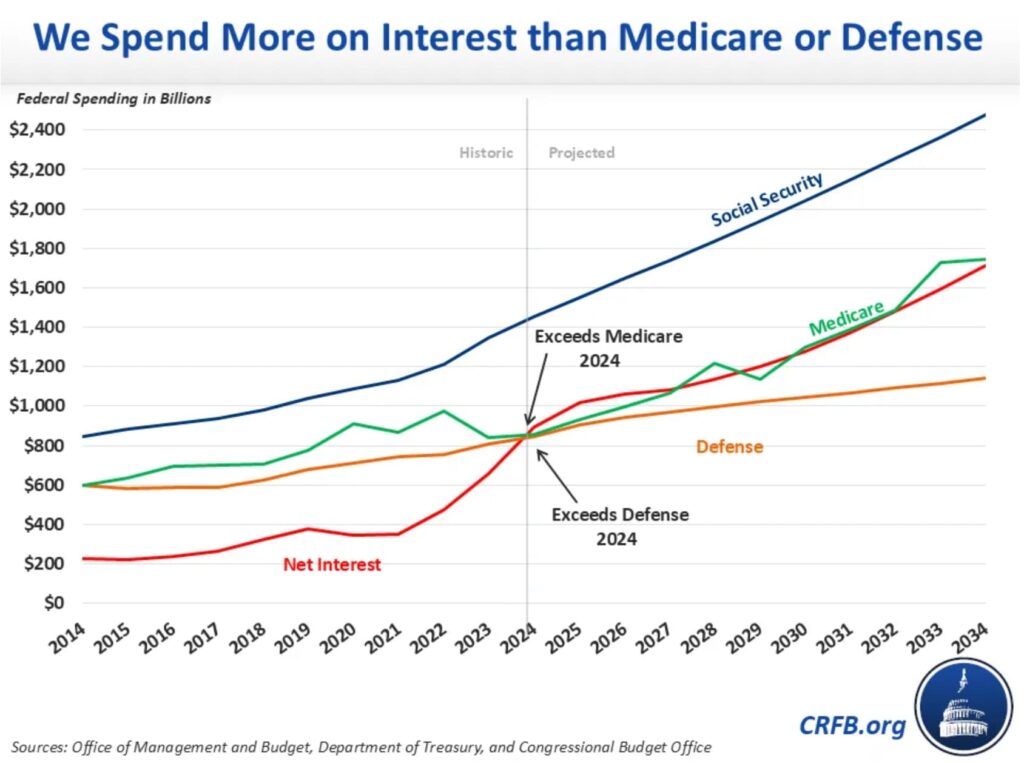

美國國債達到 36 兆美元後,光是利息支出就將在 2025 年超過 9500 億美元,代表美國政府將花費比國防預算還多的錢,只為支付過去借款的利息。以下是目前各支出的比例:

2026 年預計將突破每年 1 兆美元大關。按照現在的軌跡發展下去,到 2030 年代初期,利息支出可能會消耗近一半的聯邦稅收。這也是典型的債務螺旋:借更多錢來支付舊債的利息,然後再借更多錢來支付更多的利息。

國債的歷史脈絡

從源頭追起,美國的債務問題並非憑空出現,而是經歷了漫長的演變過程。

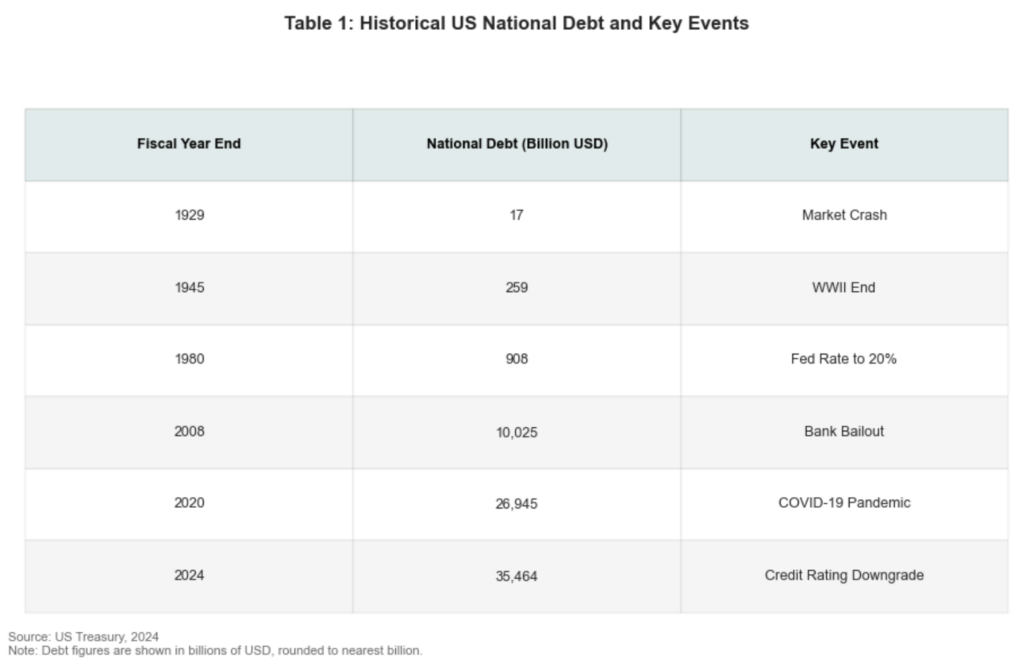

美國國債的起源可以追溯到 1775 年的美國獨立建國革命。當時,政府向法國和荷蘭借款以支付戰爭費用,1783 年國債達到 4300 萬美元。Alexander Hamilton 作為首任財政部長,建立了財政體系,認為適度的國債能促進國家發展。

然而到了 19 世紀,美國國債經歷了多次波動:

進入 20 世紀,1929 年的經濟大蕭條與二次世界大戰、冷戰等三大重要事件成為了重要轉折點。大蕭條期間,羅斯福的新政增加了政府支出;1945 年二戰結束時,債務規模就已經達到 2600 億美元。經濟的蕭條加上軍費開支嚴重推高了債務。

而近幾十年,美國國債的快速增長與多個因素相關:

為什麼美國能夠支撐如此龐大的債務?

美國能夠積累如此天文數字的債務而不立即崩潰,主要依靠了幾個重要的優勢:

經濟實力與儲備貨幣地位

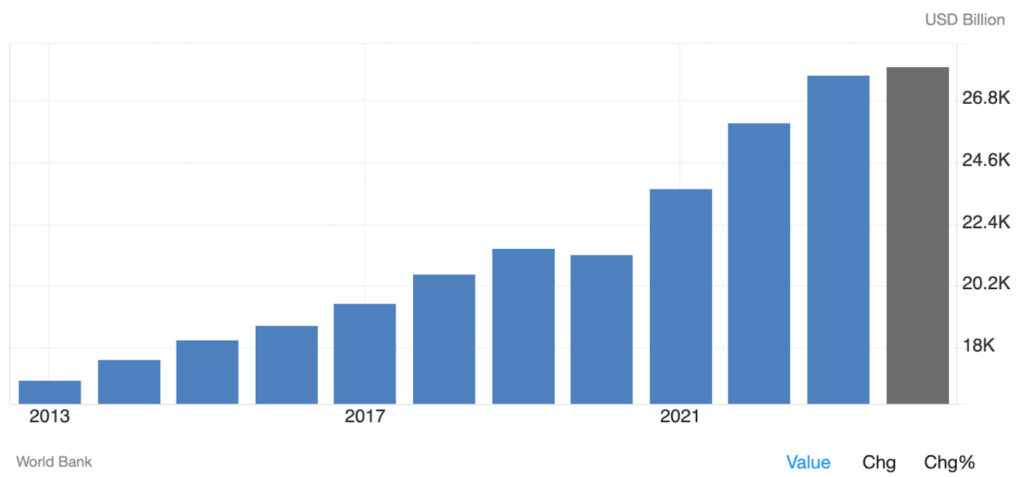

美國擁有全球最大的經濟體,2024 年 GDP 約 28 兆美元,為其提供了穩定的稅收基礎來支付債務。也因為美國經濟的規模和多樣性使其能夠在經濟衰退期間保持韌性,長期來看 GDP 增長通常為正。

更重要的是,美元作為全球儲備貨幣,這一地位讓美國享有所謂的「過度特權」(exorbitant privilege)。美元的儲備貨幣地位讓美國能以低利率與本國貨幣借貸,減少違約風險。許多國家持有美元作為外匯儲備,同時將美國國債視為安全投資,確保全球對其債券的持續需求。

在 1970 年代,美國更與石油生產國達成協議,確保石油交易只以美元進行。石油美元體系自此誕生,為美元的持續全球需求鋪好道路,因為各國需要美元來購買石油。

這種需求允許美國將通脹輸出到國外。當聯邦儲備增加貨幣供應時,過剩的美元流向國外,促進國際貿易,特別是石油交易。外國持有這些美元作為儲備,或將它們投資回美國資產,如國債,有效地將它們循環回來。

在美國國內,美元激增抬高了資產價格,如股票、房地產等等。即使基礎債務負擔不斷增加,也創造了一種繁榮的幻想。與此同時,真正的通脹壓力分散到全球各地,稀釋了它們對美國經濟的直接影響。

然而金磚國家(BRICS)這幾年也正穩步推動金融去美元化,烏俄戰爭中俄國遭到美國凍結外匯存底更加速了這一進程,從下圖三個關鍵指標可明顯看出:

雖然去美元化趨勢明確,但美元在全球國際銀行債權中的佔比仍維持在 46.6%,顯示美元的全球主導地位雖受到挑戰但尚未發生根本性改變。

金磚國家(BRICS)金融去美元化趨勢數據統計(Source:ING)

歷史表現與債務管理

美國有悠久的歷史來管理高債務水平,特別是在重大經濟事件後。例如二戰後美國就通過財政盈餘、低利率和高通脹成功降低了債務佔 GDP 比例,向世界展現了自家的債務管理能力。當然也增強了投資者對美國履行債務義務的信心。

Fed 的貨幣政策

Fed 成立於 1913 年,目的在穩定金融體系。不過每當政府支出超出其能力時,財政部發行債券來彌補赤字。Fed 就會購買這些債券,注入新創造的資金到經濟中。這一過程,被稱為債務貨幣化,增加了貨幣供應,但沒有相應增加商品和服務,也為通貨膨脹埋下伏筆。

政府效率部能解決債務危機嗎?

川普總統任命 Elon Musk 領導「政府效率部」(Department of Government Efficiency,DOGE),目的在削減政府浪費性支出。根據華盛頓郵報報導,DOGE 計劃削減 2 兆美元的政府支出,並聲稱已經實現每天超過 10 億美元的支出削減。

不過筆者認為,就算在最樂觀的情況下,DOGE 預計節省的資金也無法解決推動債務的結構性失衡。真正的罪魁禍首還是在於權利支出、國防預算和利息義務。這三者在很大程度上還是無法被解決,需要全面的財政改革來解決債務的根本原因。否則 DOGE 的努力都會是治標不治本。

國債預測誤區與未來觀察重點

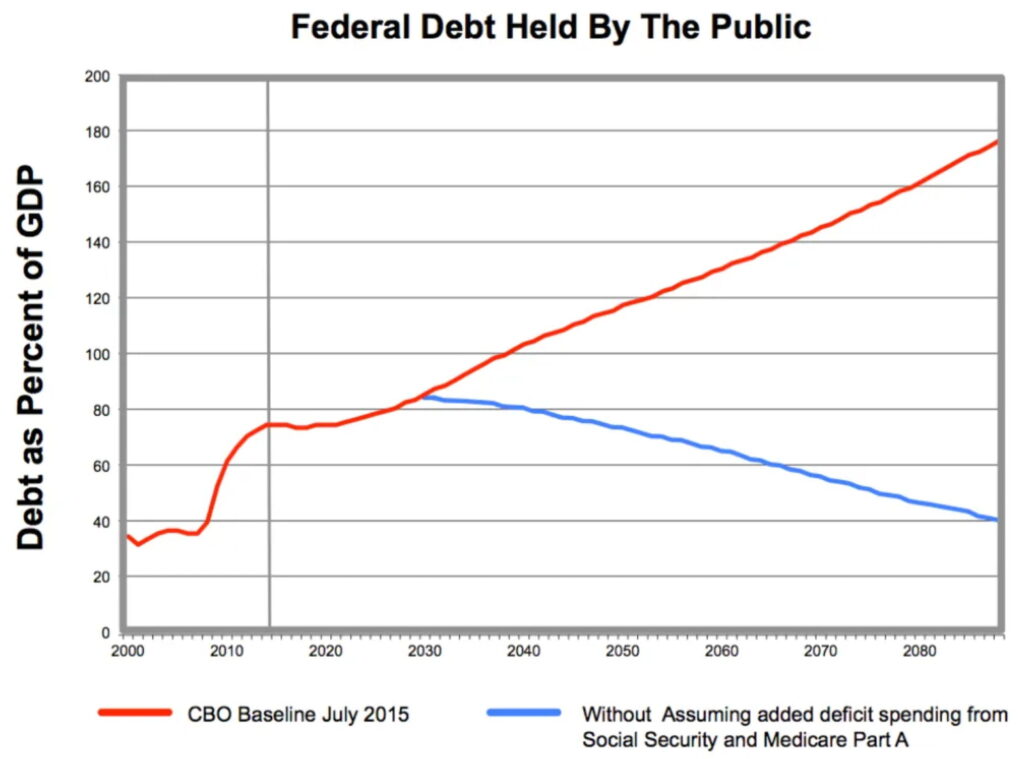

雖然美國國債的危機看似岌岌可危,加上美國國會預算辦公室(CBO)長期以來一直預測美國債務將不可控制地增長。不過許多經濟學家指出,CBO 的長期債務預測存在方法論問題。因為 CBO 的預測是基於一個奇怪的假設:政府會在信託基金耗盡後繼續全額支付福利,但現行的法律是不允許這麼做。

這導致 CBO 的債務預測可能被嚴重誇大。如果以法律允許的支出水平進行預測,美國債務 / GDP 比率實際上可能在 2030 年代初期開始下降,而非不斷攀升。

債務負擔的兩個關鍵指標

長期而言,投資人若要觀察美國國債的危機急迫性,應當以美國本身信用以及債務可持續性為主。美國本身性用又與上述提到的美元儲備貨幣息息相關。至於評估債務可持續性,有兩個關鍵指標尤為重要:

國債危機潛在解決方案

傳統途徑:財政責任與增長策略

這些方法相對溫和且政治上較易實施,但可能不足以應對當前美國 36 兆天文數字的債務規模。

非常規選項:貨幣政策創新

國際協調與「海湖莊園協議」構想

有經濟學家提出,美國可能需要類似於 1985 年「廣場協議」的新國際貨幣協議,以有序調整全球失衡。其名為「海湖莊園協議」,該協議的概念出自白宮經濟顧問委員會主席 Stephen Miran 所撰寫的一篇論文。大致上的構想如下:

不過筆者認為這種協議將需要高度的國際協調,對於現在保護主義日漸復甦的世界趨勢來看,實施難度較大,但若成功則有非常高的機會為全球失衡提供解決方案。

結論

坊間在對美國國債危機的討論很容易陷入數字和預測的迷宮,但忽略更深層次的問題。財政赤字和龐大利息支出只是表象,真正的核心在於美國經濟結構的漸進失衡。

當我們將視角從純粹的債務數字提升至全球金融體系的演變,會發現美國面臨的並非傳統意義上的財政危機,而是潛在的霸權轉移陣痛。這代表美國必須重新思考自己在世界舞台上的角色。真正可持續的解決方案必須結合國內生產力提升和國際金融秩序的重構,既承認多極化的現實,又保留美國的核心競爭優勢。

歷史證明,帝國的衰落很少因財政崩潰而驟然發生,更多是因為未能適應新的地緣政治現實。美國國債危機的解方,可能根本不在於如何償還 36 兆美元的債務,而在於如何在變動的世界中重新定義「美國例外論」,將金融霸權轉型為更具包容性和可持續性的全球領導地位。

本報告僅供資訊分享之用,內容不構成任何形式的投資建議或決策依據。文中所引用的數據、分析與觀點均基於作者的研究與公開來源,可能存在不確定性或隨時變動的情況。讀者應根據自身情況及風險承受能力,審慎進行投資判斷。如需進一步指導,建議尋求專業顧問意見。

學習討論群組

親愛的讀者,你可能在思考:「這些深入的分析方法和珍貴的資料分享,我要到哪裡去學習和看到?」 不必再四處尋找!除了 DA Labs 網站優質的內容外,我們建立了完整的社群生態系統,邀請想學習金融科技、區塊鏈 / 加密貨幣的朋友一同加入:

在 DA 交易者聯盟的各個社群平台中,有來自不同領域的專業講師和交易者,每日不停歇地討論市場資訊。動動你的手指,跟著我們踏上精彩的投資學習之旅吧!

DA Labs —— Bridge the Fintech Gaps

上一篇

下一篇