BlockBeats 律動財經

「別人貪婪時恐懼,別人恐懼時貪婪。」這句簡單卻蘊含深刻智慧的座右銘,出自 94 歲時恐懼,億萬富翁投資者高齡的億萬富翁投資者。

這位被譽為「奧馬哈先知」的市場預言家,再次以其精準的判斷力,印證了這句格言的價值——他似乎早已預見到,唐納德·川普的政策可能給華爾街帶來一場風暴。

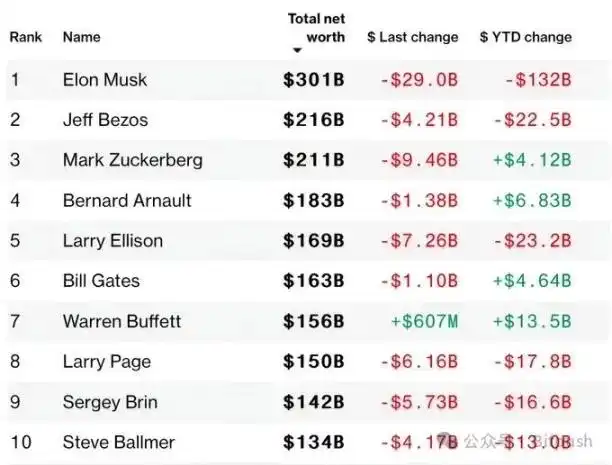

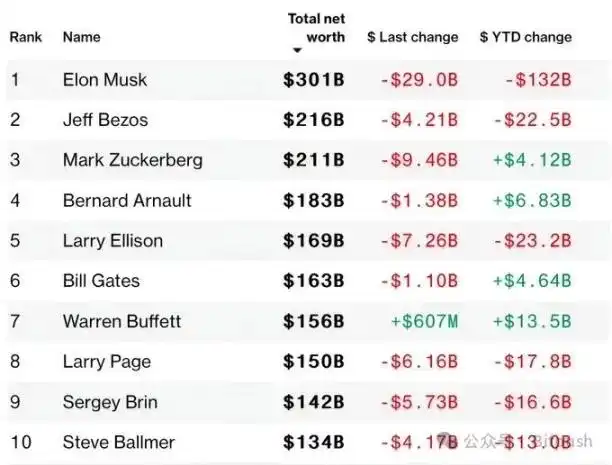

昨日華爾街遭遇「黑色星期一」,市場大幅下挫,印證了巴菲特的「預言」。投資者對經濟衰退的擔憂升溫,引發市場恐慌性拋售。標普 500 指數從 2 月 19 日的歷史高點下跌了超過 9%,距離「回檔」(定義為從前期高點下跌 10% 或更多)僅一步之遙,Top 10 富豪榜中,僅巴菲特一人的淨資產逆勢上漲。

對巴菲特而言,市場的暴跌,無疑再次證明了他投資策略的前瞻性和正確性。

巴菲特旗下的波克夏‧哈撒韋公司,近年來持續減持股票,規模高達數十億美元,轉而囤積巨額現金。

數據顯示,巴菲特已連續九個季度賣出股票多於買入,其中包括大幅減持多家知名公司的股份。早在去年,川普政府尚未上台之時,巴菲特就開始拋售大部分蘋果股票,並減持了美國銀行和花旗集團的投資。

在過去幾個月中,波克夏‧哈撒韋的現金儲備一路飆升,達到了驚人的 3,340 億美元,佔其整個投資組合的三分之一以上。令人震驚的是,這一現金儲備規模,甚至超過了英國富時 100 指數所有上市公司的總市值。

巴菲特是一位典型的長期投資者,他更樂於靜坐場邊,耐心等待最佳時機,而不是盲目追逐市場熱點和最新潮流。

儘管手握巨額現金,巴菲特明確否認自己「喜歡現金而非股票」的說法。他在 2 月致股東信中強調:「儘管一些評論員認為波克夏的現金頭寸異常龐大,但你們的大部分資金仍然投資於股票,這種投資偏好不會改變。」

市場波動之際,不妨再次聆聽這位投資傳奇人物的忠告。

他在 2017 年致股東的信中寫道:“在短期內,股市可能下跌多少,根本無法預測。”但他緊接著表示,如果真的發生大幅下跌,請謹記 Rudyard Kipling 創作於 1895 年左右的經典《如果你》中的經典《如果你》中的話:

你能等待,並且不因等待而疲倦……如果你能思考——而不是把思想當成目標……如果你在眾人懷疑時,還能相信自己……那麼,地球和地球上的一切都將屬於你。”

值得注意的是,巴菲特所談論的是美股的重大下跌,例如 2007 年至 2009 年的熊市,期間標普 500 指數市值縮水超過 50%。與彼時相比,投資人目前經歷的回調,遠遠比不上那場驚濤駭浪。

事實上,股市回檔本就是資本市場運作的常態。貝德私人財富管理公司的數據顯示,自 1980 年以來,標普 500 指數已出現 21 次 10% 或以上的下跌,年內跌幅平均為 14%。

誠然,在市場風雲突變之際,投資人往往難以準確預測未來走向。正如巴菲特在 2017 年所寫:

「沒有人能告訴你這些(暴跌)何時會發生。指示燈可能隨時從綠轉紅,且不會有黃燈緩衝。」

巴菲特堅信,市場蘊藏著「異常的時代」。因為歷史數據早已無數次證明,市場終將恢復上行軌道,而價值投資者所需要做的,只是耐心等待,並充分利用市場低迷期「撿拾」廉價籌碼。

哈特福德基金公司的數據顯示,自 1928 年以來,美股平均熊市持續時間不足 10 個月——熊市的定義是從近期高點下跌 20% 或更多,對於計劃進行長達數十年投資的投資者而言,熊市的衝擊,不過是漫漫漫長河中的短暫投資。

因此,即使在經歷熊市的恐慌與煎熬,也要始終將目光鎖定在最終的「獎品」上——你為之奮鬥的長期財務目標。在市場下跌時持續投資,就等於在股票打折促銷時積極買入。只要你堅持多元化的投資策略,股價跌得越深,你就能獲得越划算的「bargain」(便宜貨)。

巴菲特的投資哲學,與他 2009 年致股東信中的一句名言異曲同工,都強調了在市場低迷時積極把握投資機會的重要性:「大機會並不常有,當天上掉金子時,要拿桶去接,而不是用頂針。」

原文鏈接

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇