避免流動性危機重演 華爾街呼籲聯準會維持更高銀行儲備金

鉅亨網編譯劉祥航 綜合報導

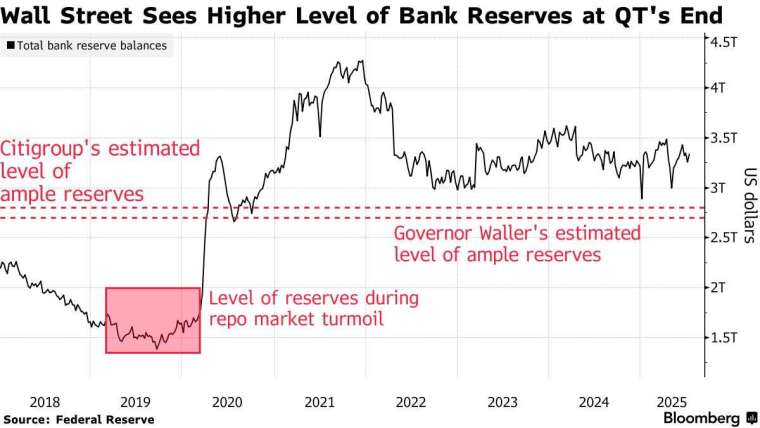

華爾街策略分析師們認為,對於防止市場動盪,金融系統所需要的銀行儲備金水準,應該比聯準會理事華勒 (Christopher Waller) 所預估的更高。

華勒上周表示,聯準會可將銀行儲備金從目前的約 3.34 兆美元降至約 2.7 兆美元,進而繼續縮減資產負債表。他還在達拉斯 Fed 的講話中提到,若儲備金占 GDP 比重降至 9% 以下,則可能出現儲備金不足,需保留緩衝。

華勒指出,2019 年 9 月儲備金占 GDP 比重曾降至 7% 以下,而 2019 年 1 月占比 8% 時銀行體系「無明顯壓力」。

花旗集團策略師 Jason Williams 和 Alejandra Vazquez 預計,銀行儲備金可能在年底降至 2.8 兆美元。此外,紐約 Fed 六月開展的「市場預期調查」顯示,量化緊縮結束時,儲備金餘額的中位數預期為 2.875 兆美元。

市場參與者正密切關注銀行在聯邦儲備銀行的現金儲備量,以此來判斷何時停止資產負債表的收縮。如今,美國國會已提高了債務上限,華爾街則在關注美國財政部不斷增長的現金餘額,因為財政部正在從系統中抽走過剩的流動性,這使得市場可能容易受到諸如兩年前的銀行業危機這類意外事件的影響。

然而,摩根大通策略師 Teresa Ho 帶領的團隊指出,考量到 2023 年 3 月的區域銀行危機—當時顯示存款流失風險達到頂峰,以及當前監管框架對流動性的高度強調,「充足儲備金」的閾值 可能需要更高。

聯準會自 2022 年 6 月起開始縮減資產負債表。今年 4 月,政策制定者放緩了縮表節奏:將每月允許到期不續作的國債上限從 250 億美元降至 50 億美元,抵押貸款支持證券 (MBS) 的上限保持 350 億美元不變。

政策制定者的核心目標是 避免 2019 年 9 月的回購市場動盪重演。在當時的聯準會縮表期間,儲備金短缺導致關鍵貸款利率飆升,聯邦基金利率異動,最終迫使聯準會出手干預以穩定融資市場。

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇