聯準會開啟降息循環 跟著護國神山卡位金融債 FT金融債10+帶你月月領

鉅亨研報

美國聯準會(Fed)重新啟動降息循環,如何卡位債市成為最新課題。台灣「護國神山」台積電最新年報揭露重押金融債券,全球最大主權基金─挪威主權基金前十大持債也全數鎖定金融龍頭債券,從台灣到挪威的護國神山財報來看,均顯示「金融債」是降息首選標的。

富蘭克林華美投信 10 月 20 日最新推出的升級版金融債 ETF 「FT 金融債 10+」(00986B),正是這波降息行情中結合收益率、穩健性與全球龍頭信評力的全新選擇。

降息啟動 債券投資重返主流

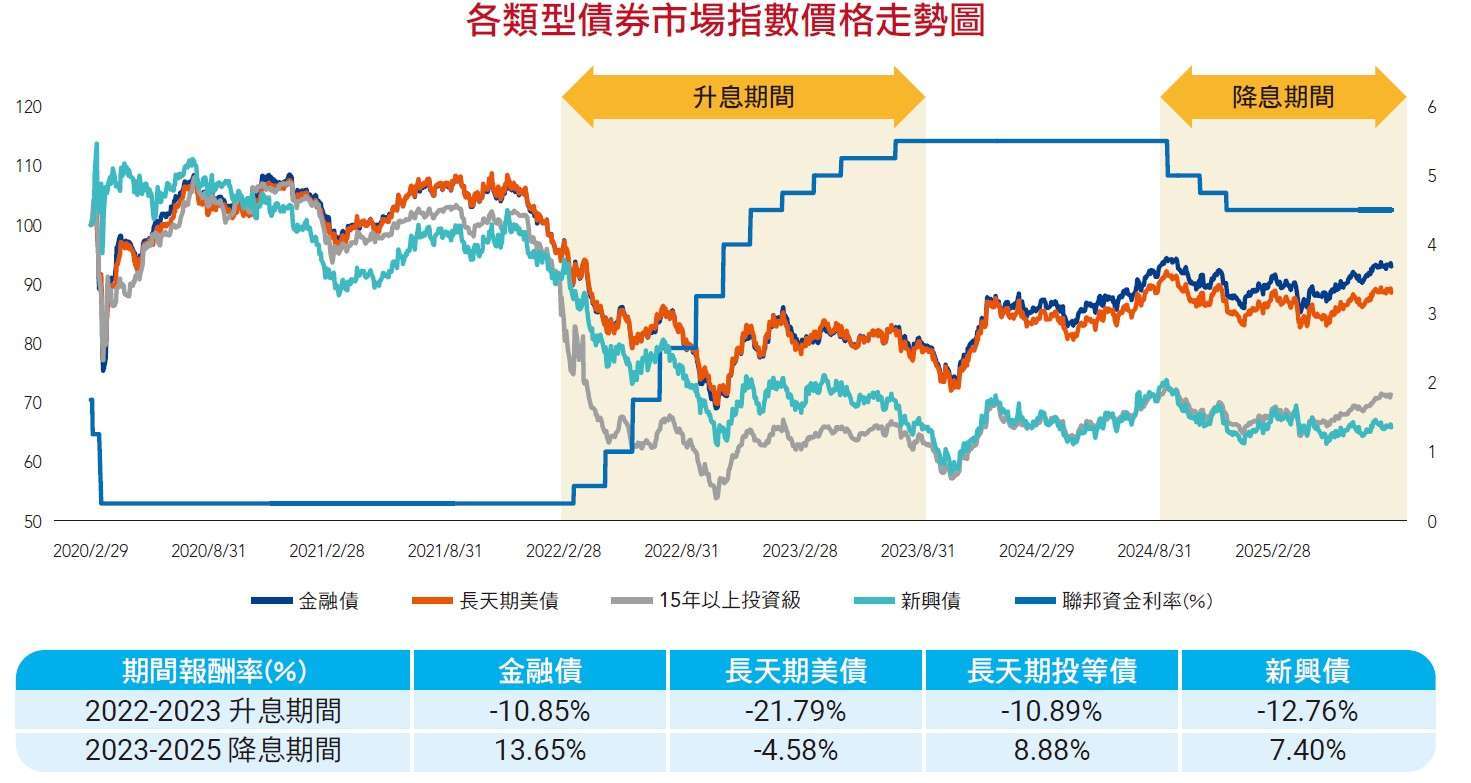

債市正迎來結構性轉折,根據 Bloomberg 統計,聯準會今年底前還將降息 2 碼,,市場亦普遍預期明年可能再降 2 至 3 碼。歷史顯示,每逢降息循環,債券價格受益於利率下滑帶來的評價效應,往往帶來可觀的資本利得。

債券不僅提供穩定現金流,更是降息環境中最直接的受惠資產。進一步觀察 ICE Data Indices 統計,2023 至 2025 年降息期間,「ICE BofA 10 年期以上美元金融債指數」的報酬率高達 13.65%,顯著優於其他主要債券類別,包括長天期美債(–4.58%)、長天期投資級公司債(+8.88%)及新興市場債(+7.4%),可見降息階段,並非每種債券都會漲,投資人一定要選對,而當中報酬率最突出的是金融債。

違約率低 護國神山、主權基金都愛

金融債的吸引力,不僅反映在紙上報酬率,更獲得國際大型機構的實際採用。根據台積電 2024 年第 4 季財報,其前十大公司債投資標的中,有 9 檔為金融債,其中包含摩根士丹利(Morgan Stanley)、富國銀行(Wells Fargo)、高盛集團(Goldman Sachs)、摩根大通(JPMorgan Chase)、花旗集團(Citigroup)與滙豐控股(HSBC Holdings) 六家金融巨頭。巧的是,這六家機構同時也在 FT 金融債 10+(00986B) 前十大持債。

FT 金融債 10 + 前十大持債、台積電前十大持債

不只如此,挪威主權基金(GPFG) 前十大公司債持倉,也全數為金融債,跟 FT 金融債 10+(00986B)前十大持債有八檔重疊。從台積電到挪威主權基金,兩大「資金巨人」不約而同將金融債視為核心資產,印證了金融債在全球資本市場中的穩健地位。

相較整體投資級公司債,金融債的收益率普遍更高,且違約率更低。根據 S&P 長期統計資料,自 1981 年至 2024 年,投資級金融債平均違約率僅 0.61%,遠低於產業平均的 1.5%,展現金融體系受高度監管下的穩健體質。

此外,2008 年金融危機後全球監理機構推行《巴賽爾協定 III》,大幅提高銀行資本適足率與風險管理要求。如今全球系統性重要銀行(G-SIBs)平均普通股一級資本比率(CET1)多落在 16% 上下,遠高於監管門檻 7%,顯示大型銀行抗壓性顯著提升。

跟著龍頭機構走 才能穩中求勝

FT 金融債 10+(00986B) 追蹤的「ICE TPEx 10 年期以上成熟市場投資級美元金融債指數」,專為聚焦大型跨國金融龍頭設計,排除新興市場與區域性銀行風險。目前指數中,美國佔比逾 71%,前十大發行人涵蓋全球系統性重要銀行,整體殖利率約 5.6%,平均信評 A3。

FT 金融債 10+(00986B)採月配息機制,以 10 元發行價讓投資人輕鬆參與全球金融巨頭的債券收益;預計 11 月掛牌,明年 1 月中首次評價,2 月初首次除息。

隨著聯準會降息循環啟動,長天期投資級金融債有望在收益與資本利得兩方面同步受惠,FT 金融債 10+(00986B) 將成為投資人鎖定降息商機的「債市升級首選」。

- 補足美股缺口!「它」的獨特性就是多元互補

- 掌握全球財經資訊點我下載APP

文章標籤

延伸閱讀

- 堪稱「AlphaFold 4」!谷歌旗下AI製藥公司推新引擎IsoDDE 性能翻倍卻全面閉源

- 〈美股盤後〉川普全球關稅被推翻 美股歡漲 三大指數周線攀高

- 繼紐約聯準會報告打臉後 川普關稅又遭美最高法院否決依據 民調也不利

- 川普關稅遭最高法院判無授權 美股勁揚 市場押注7月才降息

- 講座

- 公告

上一篇

下一篇