美股旺季行情啟動!專家示警估值過高、AI恐成雙面刃

鉅亨網新聞中心

2025 年美股氣勢如虹,屢屢改寫歷史高點。隨著進入第四季,市場普遍看好傳統旺季行情將延續。法人指出,在 AI 投資熱潮、聯準會啟動降息、企業獲利強勁等多重利多支撐下,年底行情可期,不過仍須留意估值偏高與經濟放緩等潛在風險。

歷史經驗:第四季最旺、漲勢集中 12 月

根據美銀(Bank of America)統計,自 1928 年以來,標普 500 指數在第四季的平均漲幅達 2.9%,為全年表現最佳季度。若前三季上漲,第四季續漲機率高達九成;若 9 月創高,續漲機率更可突破九成,堪稱「投資人最期待的季度」。

由於年終獎金入市、稅務調整與節慶消費熱潮推動,漲勢常集中於 11 至 12 月。若再加上 AI 熱潮與 Fed 降息循環啟動,市場普遍預期多頭可望延續至明年初。

四大利多助攻 AI 與降息成最大推力

展望後市,美股具備四大支撐動能,為行情提供堅實後盾:

一是,企業獲利持續強勁。截至 10 月中下旬,已公布第三季財報的標普 500 成分股中,約 87% 優於市場預期,同時分析師對後續季度也給予正面展望,反映企業基本面穩健。

二是美國經濟維持韌性:美國第二季 GDP 年增 3.8%,扭轉首季負成長,主要受消費支出推升;就業市場雖略有放緩但未失控,呈現溫和軟著陸態勢。

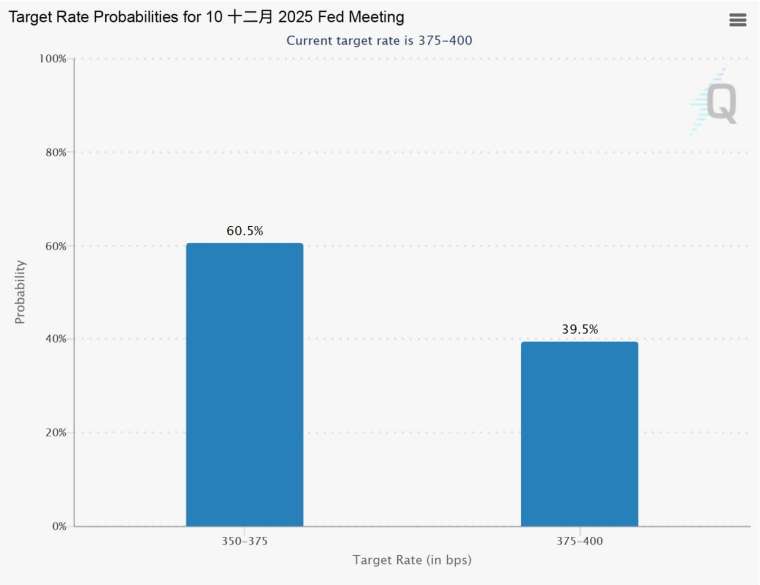

三是聯準會啟動降息循環:聯準會已於 9 月與 10 月各降息 1 碼,市場預期年底前仍有進一步降息的可能。根據芝商所(CME)FedWatch 工具顯示(截至 11 月 6 日),市場預估年底再降息 1 碼的機率超過 60%,顯示資金環境正逐步轉向寬鬆,有助支撐股市表現。

四是 AI 投資熱潮延續:生成式 AI 推升企業資本支出,應用並擴散至金融、醫療與工業領域,同時大型科技企業持續上修資本支出規模,顯示 AI 成長趨勢不減。貝萊德(BlackRock)預估,2025 至 2030 年間,美國 AI 基建投資將達 5 兆美元,成為經濟新引擎。

AI 熱度不減 估值高漲藏修正隱憂

然而,在多頭行情之下,市場對「估值過高」的疑慮也逐漸浮現。根據 LSEG Datastream 統計,標普 500 指數未來 12 個月本益比已攀升至 23 倍,創近五年新高,科技類股更高達 30 倍,超越長期均值 21.4 倍。同時,美股選擇權市場的多頭部位創下四年新高,且集中於 AI 概念股,令部分專家擔憂過度追逐 AI 題材恐引發短線修正風險。

高盛執行長 David Solomon 指出,AI 熱潮推升市場估值脫離基本面,未來 12 至 24 個月美股恐出現 10% 至 15% 修正。他認為資金湧入 AI 的現象與 2000 年網路泡沫相似,部分投資恐難帶來實際報酬。他並非否認 AI 的長期價值,而是提醒市場須在熱潮中保持理性,避免盲目追高。

摩根大通執行長 Jamie Dimon 也示警,未來兩年美股不排除「重大修正」的可能;IMF 總裁 Kristalina Georgieva 更指出,全球股市評價偏高恐成經濟隱憂。

不過,也有機構持正面看法,認為這波 AI 行情由企業獲利與實質需求驅動,與 2000 年泡沫不同,並非單純投機炒作,且 AI 熱潮仍由少數龍頭企業主導。B. Riley Wealth 市場策略師 Art Hogan 認為,如今推動 AI 革命的企業多具成熟商業模式與穩定獲利能力,即便估值偏高,仍屬合理範圍。

AI 長線趨勢不變 短線修正反成良機

若 AI 題材短線修正,市場可能出現板塊輪動,資金轉向防禦型產業或具穩定獲利的企業,部分高估值 AI 股則可能面臨較大回調,創投資金也可能收縮。然而,長期來看,AI 產業仍具強勁動能,其所帶動的資料中心、晶片與運算需求持續擴張,將成為推動全球生產力與經濟成長的核心引擎,對長線投資人而言,修正或許反成布局良機。

市場若出現修正,將有助資金回歸基本面,促使企業重視獲利能力與永續經營,而非依賴題材炒作撐高股價。當 AI 估值回歸理性後,市場結構將更健康,具實質獲利與技術優勢的科技巨頭,如輝達、微軟、亞馬遜將成最大受益者。因此,投資人宜聚焦能落實 AI 商業化、展現實質投資報酬的公司,避免盲目追高。未來應密切關注企業財報中的 AI 營收貢獻、資本支出報酬率及能源供應鏈壓力,以掌握 AI 浪潮下的真實投資價值。

高估值下怎麼投?逢震盪找機會、善用選擇權控風險

整體而言,美股多頭基調未變,降息循環、企業獲利回升及 AI 成長題材仍支撐指數續攻。不過,高估值、政策轉折與地緣政治等不確定因素,可能加劇短線波動。法人建議,投資人應「樂觀中帶謹慎」,在震盪中尋找穩健布局機會。

在策略上,建議採分散配置原則:核心資產可聚焦基本面穩健的科技、金融、工業與醫療板塊;防禦性配置則搭配債券與現金,降低市場波動風險。若看好 AI 長期成長趨勢,可透過定期定額布局,把握長線產業契機。

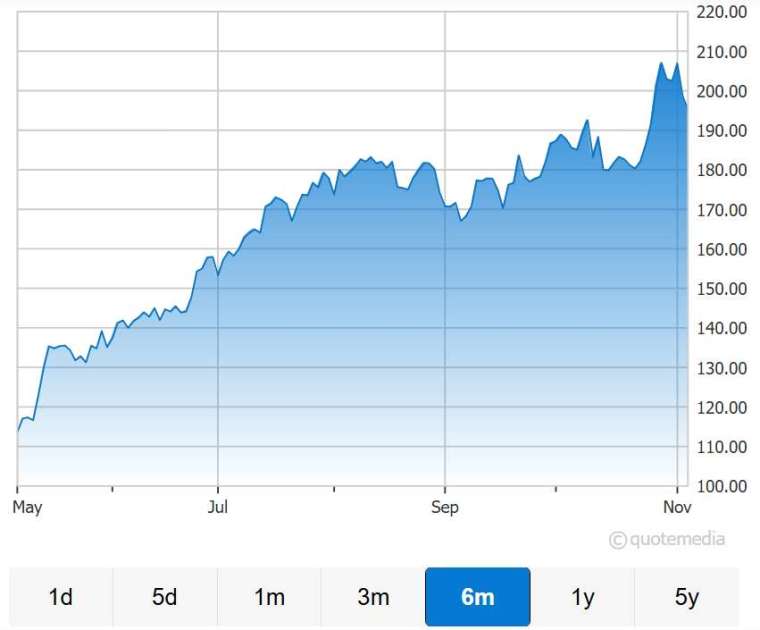

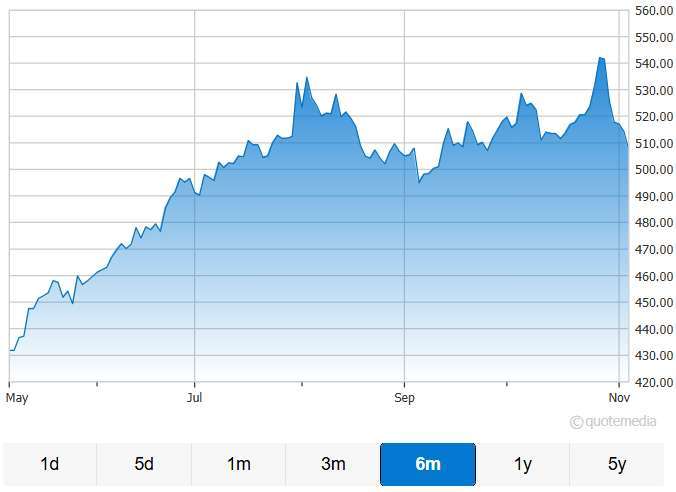

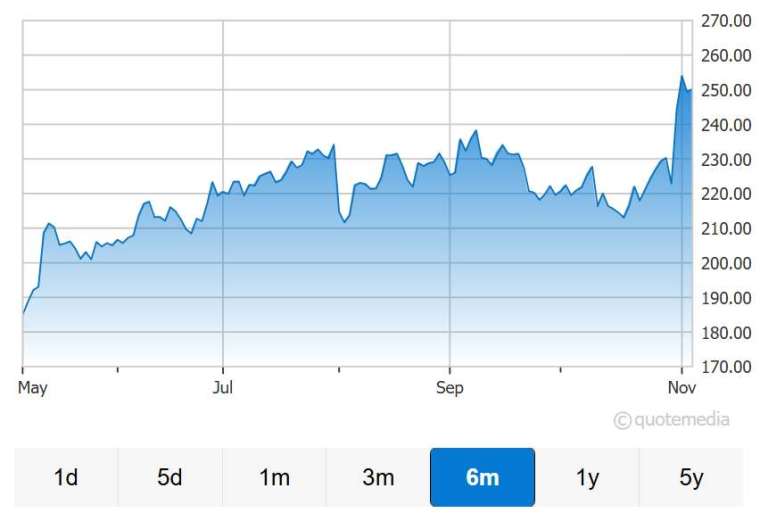

同時,亦可善用美股指期貨或選擇權來靈活應對波動,進行部位調整或風險管理。市場不乏這類產品,不過以流動性來講,芝商所(CME)推出的微型美股指選擇權(Micro E-mini Options)就比較受投資人歡迎。該產品涵蓋標普 500 與那斯達克 100 指數期貨,合約規模僅為標準 E-mini 的十分之一,期貨乘數分別為 5 美元與 2 美元,讓投資人以更低資金門檻,精準掌握美股大盤行情。

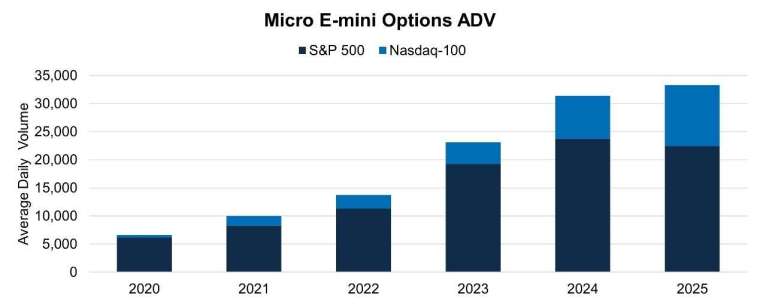

此類微型選擇權主打「小合約、低門檻、高彈性」,可靈活進行單邊避險、跨期套利或價差策略,成為市場熱門工具。2025 年以來,微型美股指選擇權每日平均成交量達 3.3 萬口,年增約 6%,顯示交易熱度穩步上升(見下圖)。

目前產品已涵蓋週一至週四短天期選擇權,搭配週五、月末與季度期權,形成完整週期結構,提供更靈活的操作空間。合約採現金結算,美式與歐式行權兼具,交易時間幾乎全天候,並可與 E-mini 選擇權以 10:1 比例對沖,及享有保證金抵銷。到期時,價內選擇權自動履約,依期貨最後 30 秒成交量加權平均價結算。

隨著小型合約普及,中小型投資人參與美股波動的門檻大幅降低,不僅提升市場流動性,也讓投資策略更具多元彈性。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 非農爆冷+中東戰火升溫 比特幣跌破6.9萬美元

- 非農爆冷敲響警鐘!華爾街:就業轉弱與油價飆升恐引發停滯性通膨

- 〈美股早盤〉非農爆冷+油價飆升!主要指數開盤跳水

- 非農數據爆冷!美國2月就業意外減少9.2萬人 聯準會6月降息押注急升

- 講座

- 公告