鉅亨網新聞中心

東方電纜上市定位分析

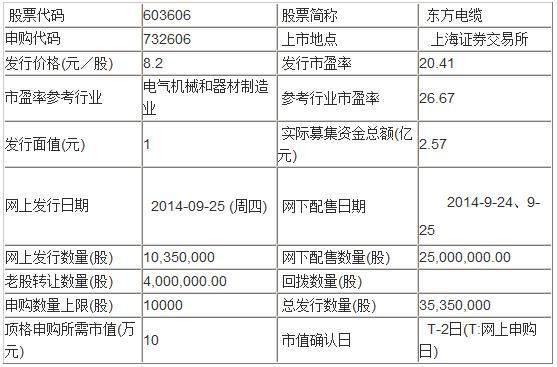

【基本資訊】

【申購情況】

【申購情況】

| 中簽號公布日期 | 2014-09-30 (周二) | 上市日期 | 2014-10-15 (周三) |

| 網上發行中簽率(%) | 0.49014 | 網下配售中簽率(%) | 0.23 |

| 網上凍結資金返還日期 | 2014-9-30 周二 | 網下配售認購倍數 | 428.47 |

| 初步詢價累計報價股數(萬股) | 382910 | 初步詢價累計報價倍數 | 153.16 |

| 網上每中一簽約(萬元) | 167 | 網下配售凍結資金(億元) | 250.68 |

| 網上申購凍結資金(億元) | 472.04 | 凍結資金總計(億元) | 722.72 |

| 網上有效申購戶數(戶) | 1010182 | 網下有效申購戶數(戶) | 214 |

| 網上有效申購股數(萬股) | 575654.1 | 網下有效申購股數(萬股) | 305710 |

【公司簡介】

東方電纜為從事電線電纜、海底電纜、特種電纜、通信電纜、導線、光纖光纜、智慧電纜、電纜附件等設備制造、加工企業

【機構觀點】

華泰證券(601688,股吧):東方電纜合理估值區間18-20倍pe

盈利預測:海纜業務快速發展利好業務結構優化。我們預計,未來2-3 年,受益海上風電快速發展勢頭與募投項目建設,公司海纜業務收入將實現不低於30%的年均增速。由於海纜毛利率顯著高於傳統線纜 ,其收入占比增加,將有效提升公司整體盈利水平。

為2013 年貢獻逾8成主營收入的電力電纜業務將迎穩健發展。受益客戶關係穩定與上市后知名度提升預期,我們預計該業務於 未來2-3 年將實現年均增速約8%的收入增長。受益“以銷定產”和“鎖銅規則”經營模式,毛利率有望保持大體穩定建議申購價格區間8.23- 9.14 元/股。如按發行后1.4668 億股總股本上限測算,我們預計,2014-2016 年將實現攤薄后eps 0.457 元、0.58 元、0.71 元。公司計劃募集資金總額約2.6 億元(2.23 億元項目資金需求+0.37 億元發行費用概算),對應3668 萬股(發行新股股份上限)的 發行價為7.09 元/股;觸發600 萬股老股全部被轉讓的股價臨界值為8.47 元/股。綜合考慮,建議申購價格區間8.23-9.14 元/股,對應(總股本達到 上限時)2014 年18.0-20.0 倍p/e。

風險提示:

1、海上風電建設與海纜需求增長或不達預期,從而影響公司海纜業務發展實際收效

2、市場競爭或加劇;公司主業成本與費用控制或不達預期

上一篇

下一篇