鉅亨網新聞中心

作者:薛春風 徐冠軍 陳莉

隨著我國人民幣國際化的有序推進,商業銀行針對跨境人民幣業務的創新也層出不窮。其中,跨境人民幣委派匯兌業務便是目前具有代表性的產品之一。該業務對於境外銀行而言,能夠獲得豐厚的結匯收益;對於境內銀行而言,不僅可以雙向增加國際結算業務量,而且作為境內委派匯兌代理銀行收取的手續費,還可成為其重要的中間業務收入來源。

業務流程

跨境人民幣委派匯兌業務是指商業銀行境內分行受境內企業委派,將其具有真實交易背景的外匯收入或人民幣支出款項,委派境外銀行(通常是其海外分行)在境外兌換成人民幣或外幣,並將兌換所得的人民幣資金匯至境內客戶指定的人民幣賬戶,或將兌換所得外匯匯往境外受益人。跨境人民幣委派匯兌業務包括跨境委派結匯與跨境委派購匯兩種模式。

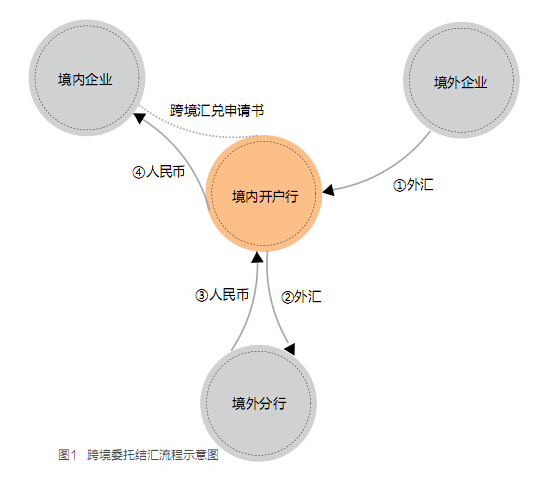

跨境委派結匯是境外企業將一筆外匯先匯入境內銀行內部賬戶,而不入境內企業賬戶,若存在境內外匯差,則境內銀行交易員將此筆外匯轉匯境外結匯,然后以跨境人民幣形式進入境內企業賬戶。該產品主要是針對境外結匯價格高於境內結匯價格時,企業收匯時在境外不落地結匯,然后通過跨境人民幣的方式將資金匯往境內。其業務流程為:一是對有收匯需求的客戶,境內銀行與客戶確定業務資訊,簽訂《跨境人民幣委派匯兌業務申請書》;二是境內銀行根據客戶申請向境外銀行詢價,境外銀行根據市場行情向境內分行報價;三是境內銀行根據境外銀行的詢價結果,向客戶進行最終報價;四是客戶指示交易對手匯出外幣,境內銀行收到匯款后暫不記入受益人賬戶,而是轉入銀行中轉賬戶;五是境內銀行將中轉賬戶資金按約定匯往境外銀行;六是境外銀行收妥外匯款項后,按約定為客戶辦理兌換,將人民幣頭寸劃給境內分行,境內分行為客戶辦理解付入賬,並針對該筆業務進行RCPMIS系統申報(見圖1)。

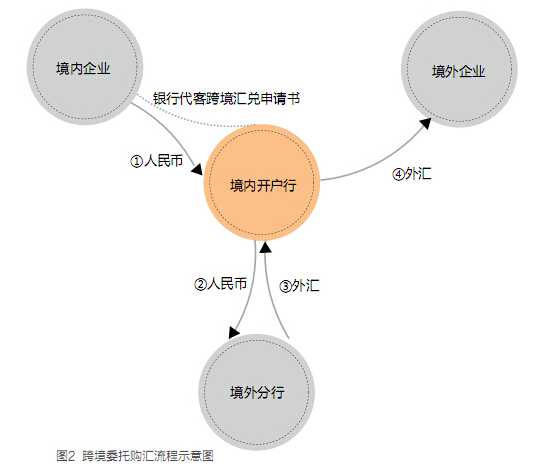

跨境委派購匯是境內企業通過境內銀行向境外受托銀行匯出跨境人民幣,由境外受托銀行出售外匯,並按境內企業指令向最終受益人支付外匯的行為。該產品主要是針對境外購匯價格低於境內購匯價格時,為涉外企業節約換匯成本。其業務流程為:一是銀行受理跨境人民幣委派匯兌業務前,須審核客戶commit的《跨境人民幣委派匯兌業務申請書》;二是銀行同時向境外銀行進行離岸市場外幣詢價,境外銀行根據市場行情向境內分行報價;三是根據境外銀行的詢價結果,向客戶進行最終報價;四是在取得客戶已確認的《委派匯兌業務報價確認書》后,向境外銀行發送報文,作為委派人正式向境外銀行發出即期購匯交易的申請;五是境內銀行發送MT103/202或通過大額支付系統匯出人民幣,同時就人民幣付匯資金在RCPMIS系統中進行申報;六是境外銀行將收到的人民幣兌換成外匯頭寸並支付給最終進口商(見圖2)。

雙重屬性

跨境人民幣委派匯兌業務的本質具有雙重屬性。跨境人民幣委派匯兌就其境內企業及其銀行而言,屬於委派與代理的關係,真正的結售匯主體是境外銀行,境內銀行不承擔匯率風險。所以,跨境人民幣委派匯兌的本質,實際上是將跨境收支與結售匯業務相結合,具有雙重屬性:即要么具有跨境金融交易收支屬性和經常項下收支的屬性;要么具有跨境金融交易收支屬性和資本項目收支(如跨境投資、跨境融資)的屬性。若是屬於委派遠期結售匯業務,則該業務同時具有衍生金融交易的屬性。

按照現行外匯管理規定,凡在我國境內辦理結售匯業務的金融機構必須經外匯管理局備案,獲得結售匯業務資格,或可以通過境內合作銀行辦理結售匯業務。而跨境人民幣委派匯兌業務中,真正的結售匯主體是境外銀行,國內銀行僅僅作為一個中介角色。銀行跨境人民幣委派匯兌業務打破了代客業務和自身業務之間的風險分隔界限。目前,國家外匯管理局並未授權任何一家境內金融機構代理境外銀行辦理結售匯業務。因此,除非事前審批或備案,該業務在程式的合規性方面尚需完善。

風險隱患

由於跨境人民幣委派匯兌業務的雙重屬性以及政策監管盲區,決定了該業務具有極大的政策風險與操作隱患,需要引起銀行的高度重視。

隱患一:法律風險。對於跨境委派結匯而言,當境內銀行收到境外的外幣匯款后,並不直接記入企業賬戶,而是通過中轉賬戶匯往境外銀行,待收到境外銀行結匯款后,再記入企業人民幣賬戶。理論上,如果一筆匯款沒有按照匯款人(或匯出行)指示將款項匯入其指定賬戶之前,該款項的所有權仍然屬於匯款人或匯出行,而不屬於收款人所有。換言之,在境外匯出資金進入境內銀行中轉賬戶時,或者在轉匯至結匯銀行的途中,或者在匯兌成為人民幣后匯回受益人賬戶途中,只要匯款人或匯款行提出退匯申請,收款行收到退匯指示,應當無條件將款項退回。退一步說,即使跨境委派結匯所得人民幣已經記入收款人賬戶,如果原匯出行的匯款指示中明示收款人的入賬賬號為外幣賬號,而收款行將結匯款項直接記入人民幣賬戶,則匯款人隨時可對該外幣款項擁有追索權,收款人的權益將有受到侵害的可能。因此,對於跨境委派結匯而言,除非匯款人的匯款指示明確收款賬號為人民幣賬戶而非外幣賬戶,否則跨境委派結匯在法律上將存在瑕疵和風險隱患。

隱患二:信用風險。目前跨境人民幣委派匯兌業務包含即期委派匯兌和遠期委派匯兌兩種。對於遠期跨境人民幣委派匯兌而言,如果是由於境內公司或其境外交易方的原因致其違約無法履行交易的,將給境內委派銀行或海外結匯銀行帶來損失。違約行為包括:未按時向銀行辦理交割或未全額交割;交割前未能將交割所需全部有效憑證及/或商業單據commit給銀行;實際外匯收支期限、金額與匯兌協議項下相關交易約定的交割日期、金額不一致等。該交易違約所造成的境外銀行損失支付可歸屬於涉外收支交易分類與代碼“724000因金融衍生工具交易引起的支出”。因此,委派人不能正常進行跨境人民幣委派匯兌的履約,將形成用風險 。

隱患三:政治風險。由於跨境人民幣委派匯兌的業務發生地屬於境外,因此,如發生天災、暴動、騷亂、叛亂、戰爭、恐怖主義行為或任何罷工、停工或無法控制的任何其他原因所導致的營業中斷,以及境外監管機構政策變動等不可抗力因素,造成接受境內委派的境外銀行及或合作機構無法將相關人民幣資金匯出,甚至需兌換回原有的貨幣,這將給境內企業或銀行帶來衍生的費用甚至損失,形成政治風險。

隱患四:合規風險。跨境人民幣委派匯兌業務還被銀行應用於辦理由境外行代付資金的出口貿易融資。目前常用的融資類型是出口方銀行僅為中介的福費廷以及出口風險參與。按照現行涉外收支申報管理辦法,“福費廷、出口押匯、出口保理等業務在境內發生轉讓時,境內受讓銀行應於收到境外款項的當日將收款日期、幣種、金額等資訊以書面形式通知原始經辦行。原始經辦行收到書面通知后,應於該工作日內通知申報主體辦理跨境收入申報。”按此規定,境內銀行聯系境外代付的福費廷以及出口風險參與時,若同時申請委派匯兌業務,則不應就當時匯入的融資款進行國際收支申報,而是待融資到期,收到進口商支付款項以后辦理申報。然而,在跨境委派結匯交易中,由於存在跨境人民幣款項收入,按規定還必須於收到人民幣的同時在RCPMIS(人民幣跨境收付管理系統)進行申報。考慮到人民銀行會審核RCPMIS系統申報與國際收支申報的一致性,各商業銀行可能在收到進口商支付外匯款項以后,再進行RCPMIS系統申報,即跨境人民幣申報將會滯后;或者在未收到進口商支付外匯款項的情況下,在進行RCPMIS系統申報的同時,進行國際收支申報。

破解之策

面對跨境人民幣委派匯兌業務存在的隱患,銀行要特別關注跨境人民幣委派匯兌形成的匯率預期變化對即遠期結售匯和跨境資金流動的影響,提前做好對策預案。密切跟蹤貿易結算、融資形式和動機變化,未雨綢繆,做好業務預案,防范金融風險隱患。

規則一:把好業務準入及客戶準入關口。申請辦理跨境人民幣委派匯兌業務的客戶應具備跨境人民幣業務資格,並在銀行開立人民幣一般結算賬戶。做好貿易項下“客戶查證"的工作,業務辦理須查詢企業是否被納入貨物貿易外匯名錄;客戶承諾因自身原因要求退款並導致海外分行取消業務的,客戶需承擔退款處理所導致的反向平盤匯率損失及其他直接或間接費用。

規則二:規範銀行跨境人民幣委派匯兌業務的操作流程。目前跨境結匯的委派銀行之所以先將境外匯入的外匯記入中轉賬戶,主要是基於其首先將自身作為跨境外匯匯款中轉銀行,其次才作為跨境人民幣匯款的收款行,以規避政策監管。若是直接將外匯資金記入企業賬戶,而后辦理委派匯兌,將形成實質上的金融衍生交易。鑒於此,應該規範銀行跨境人民幣委派匯兌業務的流程,明確商業銀行在辦理委派結匯時,可以首先將匯入的外匯資金劃入匯款人指定的受益人外匯賬戶,而后由受益人出具委派函,再匯出境外辦理跨境委派結匯,避免此前萌生的法律風險。

規則三:加強業務真實性、合法性審查。商業銀行應提高執行外匯管理規定的自覺性和主動性,強化責任意識,認真遵循“展業三原則”。明確業務內涵、辦理流程及風險點,防止違法、違規套匯。加強對虛構貿易背景等行 為的甄別,對企業commit單證的真實性和貿易收支的一致性進行合理審核,主動報告可疑交易。同時,外匯局應加大跨境匯兌監測力度,對業務規模與實際需求不符的企業,及時納入關注名單進行分類管理;對於指標超出預警閾值的主體實施重點檢查,積極采取措施,防止異常跨境資金流動。加大對銀行的視窗指導,提高其合規經營的意識,促進中間業務健康發展。

規則四:做好境外匯兌銀行的政策預案。境內銀行在業務辦理之前要與境外銀行簽訂委派匯兌總協議,明確各方的權利義務;避免向政策動盪或國家風險較大的銀行申請委派匯兌業務;盡量委派其賬戶行或者海外分行辦理此項業務,防止出現法律糾紛。要求委派企業commit聲明,承諾相關兌換交易或匯款一旦受到境外監管機構、單位查詢或進行業務個案審查時,應全力配合並提供所需的檔案,並確保該檔案、資料的合理性和真實性。

另外,還需完善跨境人民幣委派匯兌業務的國際收支統計、申報流程。建議監管當局在涉外收支交易分類與代碼——證券投資及金融衍生工具項下,增設跨境委派匯兌業務收支的交易名稱。即一筆涉外收支除按其正常的經常或資本項下交易進行國際收支申報以外,如涉及跨境匯兌業務,還須申報在證券投資及金融衍生工具項下。這樣便於銀行正確統計並申報其交易量,提高數據采集、申報的準確性,為監管當局分析、決策提供政策依據。

作者:薛春風 ?交通銀行淮安市分行

作者:徐冠軍、陳莉 ?外匯局淮安市中心支局

《金融&貿易》2015年第3期?

上一篇

下一篇