〈理財〉負利率時代投資術 打破追求高成長迷思 靠「三利」突破低利

鉅亨網記者陳慧菱 台北

各國央行為救經濟開啟負利率時代,全球經濟景氣仍不見好轉,造成經濟情勢的詭譎難測。面對扭曲的金融環境,中信金 (2891-TW) 旗下中信銀行提醒,只要負利率時代未結束,投資人需打破訴求高成長迷思,中國信託銀行建議,營造現金流、降低交易頻率及增持多元資產這 3 招是致勝關鍵,無論保守或積極型投資人應借助多元資產工具,遠離負利率迫害。

中信銀行表示,面對負利率時代的投資術,全數抽離投資部位並非保值上策,臺灣雖然未進入負利率環境,但是,定存利率早已不及物價漲幅,出現「實質負利率」,加上仍有降息可能,若投資人此時選擇放棄投資部位,恐造成定存族荷包越存越薄、銀髮族退而不休的困境;因此,只要負利率時代未結束,投資人需打破訴求高成長迷思。

負利率環境造成國際情勢詭譎難測,原本不被看好的股市不跌反漲,如臺灣 GDP 成長率在努力「保一」的情況下,吸引外資買超突破千億臺幣;深陷政治醜聞、經濟制裁泥沼的巴西與俄羅斯,今 (2016) 年來股市漲幅意外地居全球之冠。過往買股賺取價差的高額獲利不再,當前資金大量流向配有現金股息之標的,如同今年外資持續增持臺股,即是鎖定其逾 4% 現金股利。

中信銀行說明,只要負利率時代未結束,投資人需打破訴求高成長迷思,轉向追求穩定現金流。另一方面,今年以來發生中國大陸熔斷機制、英國脫歐等國際事件,造成非理性超跌,卻在短時間內即盡數收復,市場上氾濫資金導致積極擇時以價差交易賺取超額報酬失效,後 QE 時代,資產配置與減少交易頻率更顯重要。

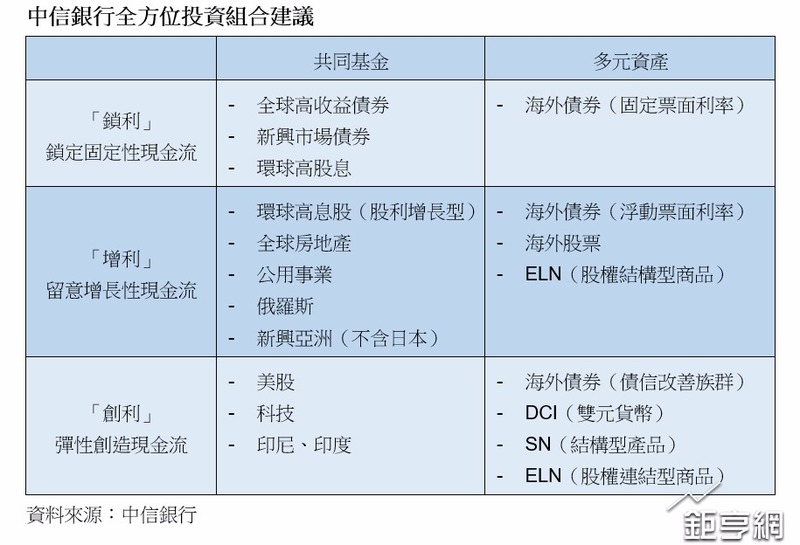

負利率環境短期內不會結束,操作策略應著手構築能營造現金流的全方位投資組合,投資人可透過優質全球高收益債、新興債雙管齊下,搭配環球高息股型基金建構第一道防線,鎖定每月穩定現金流,保守投資人另可直接布局單檔優質海外債券,增加流動性、降低波動。

第二道護城河可留意股利穩定且具增長性標的,包含全球房地產(REITs)、新興亞洲(不含日本)、澳洲、俄羅斯等,亦可彈性增持 ELN(Equity Linked Note 股權連結型商品)、浮動利率海外債券,掌握現金流增加投資機會。最後一環可善用題材性標的來創造現金流。

共同基金方面,積極型投資人可小額配置受惠政策利多的印尼與印度、掌握未來趨勢的科技股以創造資本利得,外幣存戶亦可靈活運用 DCI(Dual Currency Investment 雙元貨幣)、SN(Structured Note 結構型產品)等多元資產工具,創造現金流。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 「負利率時代」下的理財方式轉變

- 別對負利率小題大作 背後存兩大錯誤認知

- 巴菲特任內最後一季財報出爐!波克夏營業利益大減近30%、保險獲利重挫

- 波克夏被低估?分析師估內在價值1.1兆美元、未來10年年報酬上看12%

- 講座

- 公告

上一篇

下一篇