美國大選倒數!希拉蕊若勝...市場回歸基本面

鉅亨網記者宋宜芳 台北

受到美國聯邦調查局重啟對總統候選人柯林頓使用私人電郵處理公務事件的調查影響,柯林頓與川普民調差距拉近,根據 Real Clear Politics 綜合民調顯示雙方差距約 1.8 個百分點 (11/6),在誤差範圍內,美國選情緊繃引發市場焦慮壓抑過去一周美股及新興股市震盪走低,市場擔心川普勝選可能出現貿易壁壘使新興市場貨幣承壓,黃金、日圓等避險資產受惠於避險資金流入而走高,金價創九月中以來最大單週漲幅 (彭博資訊,至 11/4 止)。

根據數據分析網站 FiveThirtyEight 公布的最新預測 (11/6),民主黨總統候選人柯林頓有 64.9% 機率勝選,較電郵調查事件前逾 8 成的機率降低,在國會選情方面,共和黨可望繼續掌控眾議院,參議院選情緊繃、2 黨席次預期將相當接近,FiveThirtyEight 預測民主黨有 52.2% 機率取得參議院多數。

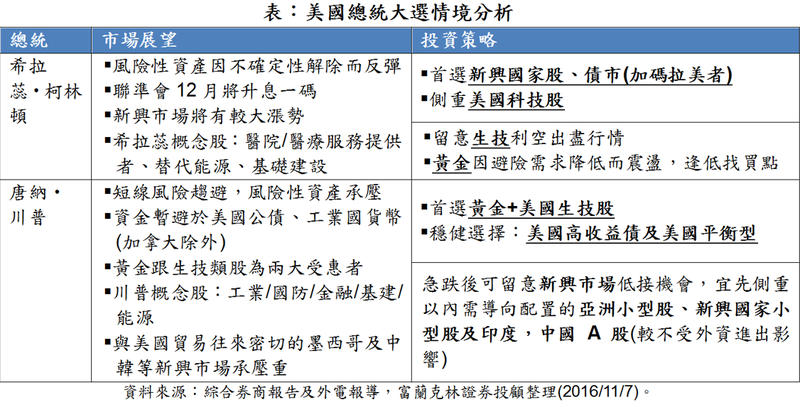

富蘭克林證券投顧表示,基本情境在柯林頓勝選及國會兩黨分峙的情境下,多數政策可望維持現狀,短線風險性資產有機會因不確定性解除而溫和上揚,其中新興市場預估將有較大漲勢,富蘭克林證券投顧建議佈局首選新興市場當地貨幣債券型基金及新興亞洲區域型基金,參與新興市場基本面改善帶動的股債匯漲升行情,產業方面建議加碼受惠於能源供需改善的能源產業以及於民主黨主政期間多能有亮眼表現的科技產業型基金,並留意短線可能因柯林頓勝選而震盪的黃金及生技產業型基金逢低進場機會。

反之,富蘭克林證券投顧表示,若川普意外當選,政策不確定性較高,可能導致風險性資產短線面臨修正壓力,金價有望因避險需求而攀升,後續表現需視川普選後的政策態度而定,若保護主義立場較選前溫和,以 6 月下旬英國脫歐公投經驗為例,股市普遍有過度反應政治風險的情況,在川普當選後潛在企業稅調降及財政支出提高的政策支持下,對股市的負面影響可能不會像市場預期的這麼悲觀,且若金融市場大幅波動將降低聯準會年底前升息機率,不排除在急跌後有反彈機會,產業中的生技製藥、國防、基礎建設、大型金融股可望先有表現機會。

富蘭克林坦伯頓固定收益團隊投資長暨基金經理人克里斯 ‧ 摩洛斐表示,相比美國總統大選,更關切國會選情的變化,由於國會制定大部分重要政策,若席次明顯變動,將會對選後政策包括稅負、及其各種產業的法令規範,例如能源、醫療、以及金融服務等,帶來潛在的不確定性。

富蘭克林坦伯頓亞洲成長基金暨亞洲小型企業基金經理人馬克.墨比爾斯認為,對比英國公投脫歐、美國總統大選紛擾、義大利將舉行修憲公投,許多新興國家的政治情勢正在改善當中,而且,無論就經常帳、進出口情勢與資本流動等基本面狀況,新興國家都已在近年大幅改善,特別是巴西、俄羅斯開始復甦,亞洲國家的成長前景也備受期待。此外,新興股市評價面低廉,MSCI 新興市場指數相較 MSCI 世界指數的股價淨值比折價近 3 成 (彭博,11/4),從股東權益報酬率來看新興市場企業的獲利能力開始回升,有望為新興股市漲勢提供支撐。

富蘭克林坦伯頓新興國家固定收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人麥可 ‧ 哈森泰博指出,在美國及歐洲民粹主義情緒升高、一些由經濟角度看到的政策受質疑時,新興市場尤其如部份拉丁美洲國家曾經因為民粹主義而毁了經濟,目前則已擺脫過去困境,新政府採取更正統的政策以激發經濟潛力,未來十年投資將極具潛力,如墨西哥披索為全球最便宜的貨幣之一。

麥可 ‧ 哈森泰博表示,新興市場國家債券殖利率仍處較高水平,且與成熟國家利率存在不小差距,這將持續創造資金流入的空間,再者,通膨出現升溫跡象使聯準會於 12 月份會議升息機率高,預期美國公債殖利率將持續攀揚,現階段配置靠攏高債息資產並搭配放空美國公債策略,不僅可受惠美國利率上揚趨勢,且配置於新興國家當地債市可望齊享較高殖利率、便宜匯價的雙重優勢。

富蘭克林坦伯頓生技領航基金經理人依凡 ‧ 麥可羅表示,近來環繞藥物定價議題的政治關注度高,然而,雖然市場化改革或有小規模立法的可能,但在共和黨預估將維持眾議院多數的情況下,預期政策上難有重大變化,因此,不認為立法或行政上的改革努力將對 2016~2017 年生技製藥產業造成顯著負面影響,而且,無論是哪位候選人當選,是否會將藥品定價視為政府的主要政治議程項目仍待觀察。

依凡 ‧ 麥可羅看好生技產業未來前景,近年許多領域如免疫腫瘤療法、基因療法等持續取得進展,突顯產業創新動能保持強勁,藥品審核環境亦維持穩定,投資配置精選能夠生產具備最佳療效的藥品,或者著重於醫療需求尚未被滿足、較能免於競爭的製藥商,以降低來自支付壓力的風險。

科技產業蘊藏眾多投資機會且併購活動暢旺也有利於股價動能,富蘭克林坦伯頓科技基金經理人史肯達利指出,網路、雲端運算及資訊安全領域市場需求仍強,雲端運算能夠提升效率並協助企業壓低成本,在物聯網時代下,網路安全的重要性也大幅提升,看好相關投資機會。

富蘭克林證券投顧表示,黃金當前被視為對政治不確定性的對沖工具,若川普意外當選總統,將帶來更多的政治不可預見性,金價將以大漲因應,但即使是柯林頓勝選,低利率環境與加大財政支出的政策內容,也有利金價長期發展,著眼黃金礦脈類股與其他資產的連動性不高,建議投資人於投資組合裡適度配置黃金產業型基金,分散投資風險。

富蘭克林黃金基金 (本基金之配息來源可能為本金) 經理人史蒂芬 • 蘭德指出,黃金 2015 年的產出量已年減 2%,未來幾年可能持續縮減,尤其目前金礦公司總維持成本已降低至每盎斯約 900 美元,資本及財務體質均有改善,有利金礦類股表現。

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇