上週美元指數破百 國際資金逃離亞洲、台股成提款機

鉅亨網記者宋宜芳 台北

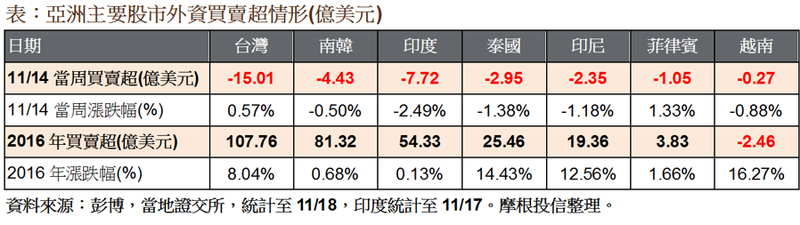

隨著美國升息預期升高,加上美元指數衝破 100,使得國際資金持續撤出新興亞股,上週亞洲國家全面失血,其中,台股因為今年最受外資寵愛,一旦國際資金動向反轉,台股也為首要提款目標,上週淨流出逾 15 億美元,為亞股之最;印度股市也受到較大衝擊,上週淨流出 7.72 億美元,流出金額創 43 週 (2016 年 1 月 18 日) 以來最大。

不過,上週外資和內資走勢不同調,亞股表現也漲跌互見,台灣、菲律賓股市力抗資金流出壓力,上週以上漲作收,漲幅分別為 0.57% 與 1.33%。反觀印度、泰國、印尼、越南、南韓等則受外資動向影響投資信心,指數同步收黑。

雖然 11 月以來亞股遭遇逆風,但年迄今不論是外資買超金額或累計漲幅,整體亞洲市場表現仍相當亮眼,包括台股今年吸金量依舊維持百億美元之上,穩居外資最愛亞洲股市,南韓、印度今年累計資金淨流入金額也分別逾 81 億美元與 54 億美元,遠勝過去年水準。

摩根亞太入息基金經理人羅傑瑞 (Jeffrey Roskell) 指出,受到升息預期與美元轉強雙重影響,近期新興市場股匯市震盪加劇,但整體來看,若美國經濟未來若能受擴大基建與稅務改革來提振成長速度,將能使新興亞洲等市場連帶受惠,此外,相較於拉丁美洲及歐非中東,亞洲國家具有較強的基本面支撐,一旦資金回流時,將率先回補亞洲市場。

羅傑瑞 (Jeffrey Roskell) 還進一步表示,近期市場也在討論美債殖利率上升所帶給各資產的影響性,在殖利率走升之下,金融股可望受惠,連帶將帶動亞洲金融股同步有好氣色。

但由於整體亞股仍尚未完全趨穩,羅傑瑞 (Jeffrey Roskell) 建議,在目前震盪環境下,不妨透過具收益性質的亞洲股、債、REITs 等不同標的,替資產做好下檔保護,並全面掌握亞洲多元收益資產的投資契機,現階段相對看好亞洲循環型產業成長潛力。

摩根台灣金磚基金經理人葉鴻儒指出,隨美國大選落幕,不安情緒退場,台股在美股走高激勵下,上週跟著站回 9000 點大關之上,日均量上週也增溫至 783.41 億元,儘管追價意願仍未回復到之前大漲時的水準,但下檔支撐明顯轉強。

葉鴻儒表示,台股投資信心回神,特別是具有報價上漲、低基期特性的族群,近期漲勢凌厲,有助維持加權指數於高檔,未來只要外資不再連續性大幅自台股出走,且指數守穩至 9000 點之上,後續依舊有表現機會;惟需留意月線與季線形成死亡交叉相對不利技術面走勢,外資動向將是重點觀察指標。

另外,葉鴻儒說明,匯率與歐美公債殖利率走勢亦是必需觀察的重點,全球匯市近期相當震盪,隨著美國聯準會 12 月升息機率大增,美元指數再攀波段高點,美債殖利率也同步走揚,相對包括台幣在內的亞幣則全數走軟,未來國際資金若持續回流美元,可能對於新興市場而言較為不利,所幸台股在新興亞股中,不論經濟基本面、貨幣穩定度、產業結構穩健、企業獲利等,都較其它亞洲國家來得更具吸引力。

摩根印度基金經理人施樂富 (Rukhshad Shroff) 指出,印度總理莫迪為了打擊逃稅與貪腐,日前宣布廢止 500 與 1000 盧比面額紙鈔,並推出新的 500 與 2000 盧比鈔票,市場預估此政策可望回收印度約 86% 的流通貨幣 (約 15.3 兆盧比),且估計約有 1/3 資金為未申報與違法的黑錢,將可望增加印度政府預算 3 兆盧比 (450 億美元)。

施樂富 (Rukhshad Shroff) 表示,雖然短期來看,做廢大面額舊紙鈔的政策衝擊印度購買行為,造成印度在今年傳統 11-12 月的節日實體黃金需求高峰期,反而出現民眾因現金短缺而無力購買黃金的狀況,對金價也造成負面影響,但長期而言,此舉可用以縮減全亞洲最大的印度財政赤字,且導引民間資金存入銀行,有利活絡信貸與經濟,應以短空長多解讀。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- DXY美元指數破百點 為何美高收益債被看好?

- 鄭貞茂看好美國年底升息機率高 外資可望加碼台股、而非減碼

- 外資逃殺台股比韓股還狠!上周台股遭賣超百億美元是韓股的2倍

- 亞洲新興市場遭重擊油價衝破100美元、匯股齊跌台股與韓股成重災區

- 講座

- 公告

上一篇

下一篇