Fed升息與否?一次看清四套劇本走勢

鉅亨網記者宋宜芳 台北

美國聯準會(Fed)下周即將宣布最新利率動向,升息態勢濃厚,在全球利率決策不一致之下,藉由各資產不同的攻守特性,正是跨資產買進的最好時機,法人分析,Fed 利率決策前後,不宜只是重押股票、債券、商品單一資產,而該布局靈活跨資產配置的基金,才能提升投資勝率。

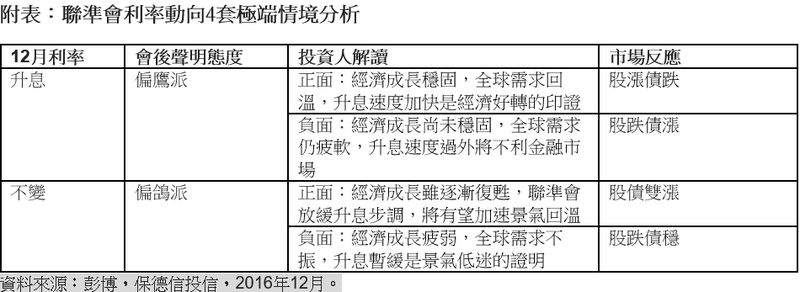

台北時間 12 月 15 日凌晨,Fed 將公布利率決策,保德信投信研究,可能出現四種極端情境的投資劇本:如果 Fed 如目前市場所預期的升息,會後聲明又偏鷹派,投資人若正面解讀是全球經濟回溫,可能出現第 1 種情境「股漲債跌 」;反之,若升息速度加快,不利金融市場,則可能呈第 2 種情境「股跌債漲」。

倘若 Fed 出乎目前市場預料,採取按兵不動,會後聲明又偏鴿派,投資人若正面看待,解讀 Fed 正刺激景氣加速回溫,將出現第 3 種情境「股債雙漲」;而若 Fed 不升息,會後聲明又透露「全球景氣仍低迷」,則會是第 4 種情境「股跌債穩」。

保德信策略報酬 ETF 組合基金經理人歐陽渭棠指出,2017 年持續擴張的經濟環境,有利股市多頭延續,然而美國貨幣政策將收緊,在波動的股市中,仍需債券扮演穩定投資組合的角色,股票、債券、商品都不能偏廢,且需要有短、中、長期策略,才能達陣「全球股市長期平均年化報酬 7%~10%」的目標。

歐陽渭棠認為,投資人不妨透過 ETF 組合型基金做好資產配置,在操作上,他的長期策略著眼 5 到 10 年,先回溯全球金融資產的歷史表現,找出符合投資目標且具投資效率(風險調整後報酬佳)的核心配置,初步規劃為股票型 ETF 占 4 成、債券型 ETF 占 4 成 5、其他類型 ETF 則占 1 成 5。以上投資比例將根據市場情況而隨時更改。

至於著眼 3 到 12 個月的中期策略,歐陽渭棠則會觀察總體經濟情勢,對核心配置靈活加減碼 20%;短期策略(1 到 3 個月)預計以多空操作,增加投資彈性,當資產價值評估偏貴時,增持反向型 ETF,超跌時則會增持槓桿型 ETF。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇