「笨錢效應」狙擊美債!基金經理人:美債大軋空風險已現

鉅亨網編譯許光吟 綜合外電

《Zerohedge》報導,自川普 (Donald Trump) 於 11 月 8 日勝選以來,受到市場預期川普經濟學 (Trumponomics) 欲將擴大美國的基礎建設,市場通膨將可能快速上升,受到通膨預期的打擊,美國公債價格也旋即出現了一陣慘烈的拋售賣壓。

統計自川普當選至 2016 年底為止,十年期美債殖利率漲幅高達 33%,這也帶動了各國公債市場與美債之間的利差,如美德利差、美日利差、美中利差等,短期間出現了快速擴大,而因為利率即是貨幣之價格,故這也直接地引動了美元自川普勝選以來的一輪暴漲。

由於債券殖利率與債格為反向關係,債券殖利率的暴漲即意味著債券價格大跌,隨著過去一段時間美債殖利率自川普勝選以來不斷走揚,市場上的禿鷹也正猛烈狙擊美債期貨。

資產管理公司 Lyons Fund Management 合夥人 Dana Lyons 週二 (17 日) 表示,目前市場內的非商業性持倉 (投機性部位) 十年期美債期貨淨空單目前已接近 40 萬口,已驚人地刷新了歷史新高水平,而 40 萬口的淨空單水位,更比前一次歷史高點還要超過逾 10 萬口之多。

而目前市場禿鷹恐怕不僅僅是狙擊十年期美債而已,而是瞄準了全美債市場。

如置頂圖所示,據《Zerohedge》統計,合計目前全美債市場內的非商業性持倉 (投機性部位),整體淨空單水平也是刷新了歷史新高水平,顯示了禿鷹的目標不僅僅是放空十年期美債,而是無論何種天期之美債,皆是全面性出手放空。

這樣瘋狂追空 (或追漲) 的現象,經濟學家將此稱之為「笨錢效應 (dumb money effect)」,意即為在一投資組合內,有 A 股票出現暴漲,那麼人們會習慣賣出不漲的 B 股票,來對 A 股票進行追價,而忘記了「不要將雞蛋放在同一個籃子」的基本風險控制觀念。

《Zerohedge》解釋,但是這並不代表追漲或追空的人們,這樣順勢交易的方式是錯誤的,而是在風險控制的觀念之下,倘若將資金大舉押注在投資組合內的某一個交易之上,相對的投資風險將會是非常巨大。

《Zerohedge》舉例,如自 2008 年金融以來,每當美債要開始出現大漲之前,非商業性持倉之十年期美債期貨淨空單部位,都會飆上歷史高位的極高水平,這種現象即暗示了市場共識已經出現了「極度過熱」,而只要美債市場開始出現翻轉,那麼空殺空的踩踏現象,就將隨之而來。

資產管理公司 Lyons Fund Management 合夥人 Dana Lyons 表示,這次美債期貨的淨空單部位再度刷新歷史新高,會不會引爆美債新一輪的慘烈軋空,還有待繼續觀察。

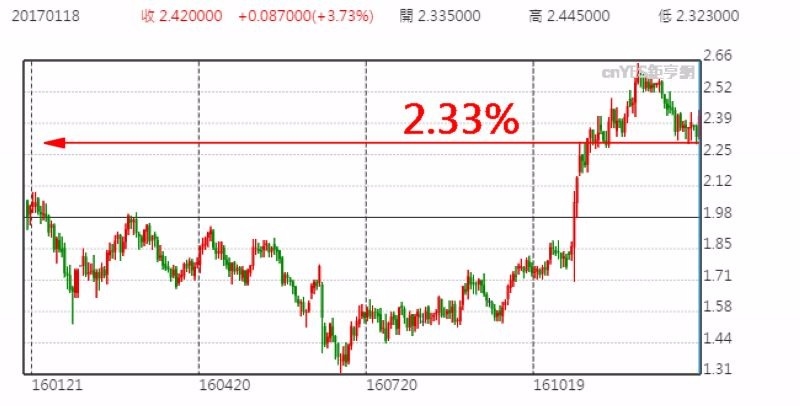

因為當前美債尚未引爆軋空潮,僅能認為美債目前存在著極大的軋空風險,但 Lyons 估計,倘若十年期美債殖利率進一步跌破 2.33% 一線水平,那麼美債這波歷史最強的軋空大潮,恐怕就會出現。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 「債入股」結束?美債標售需求旺!爆量押注殖利率返2%

- 〈Fed升息〉官員:支持今年升息3碼!「縮表」建議同步縮減美債+MBS

- 川普稱美伊戰爭快結束了 但不是「本周」

- 砲轟川普造成國際油價飆漲!《大賣空》本尊:股市下跌是他的致命弱點

- 講座

- 公告

上一篇

下一篇