「負利率」還能維持多久?法貿:請慎防2017歐洲長期利率急漲

鉅亨網編譯許光吟 綜合外電

法國外貿銀行 (Natixis) 週四 (19 日) 發表研究報告指出,展望 2017、2018 年歐元區的經濟前景,該行警告,倘若國際油價進一步走揚、歐美債券殖利率利差擴大,那麼歐元區的長端利率就有出現顯著翻揚的可能,歐洲央行 (ECB) 也可能進一步收緊仍在執行的 QE 政策。

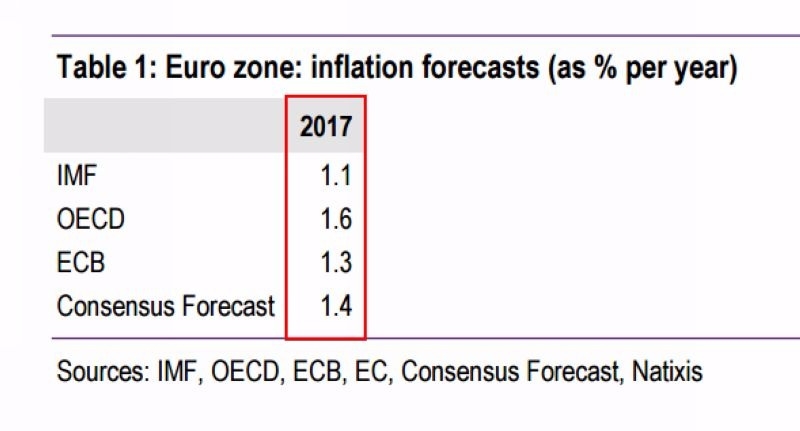

法國外貿銀行表示,油價與通膨率的相關度可謂甚高,雖然目前國際油價已大幅上漲一段,但根據國際貨幣基金組織 (IMF)、經濟合作發展組織 (OECD)、歐洲央行 (ECB) 等三大機構估計,2017 年歐元區通膨率仍將會低於 ECB 的 2% 通膨目標。

歐元區十二月份通膨率已自前月的 0.6% 大幅跳增至 1.1%,通膨率在短期上出現了顯著回升,但一般相信歐元區本次的通膨升溫,本質上與美國這次通膨率快速回升的成因,有著極大差異。

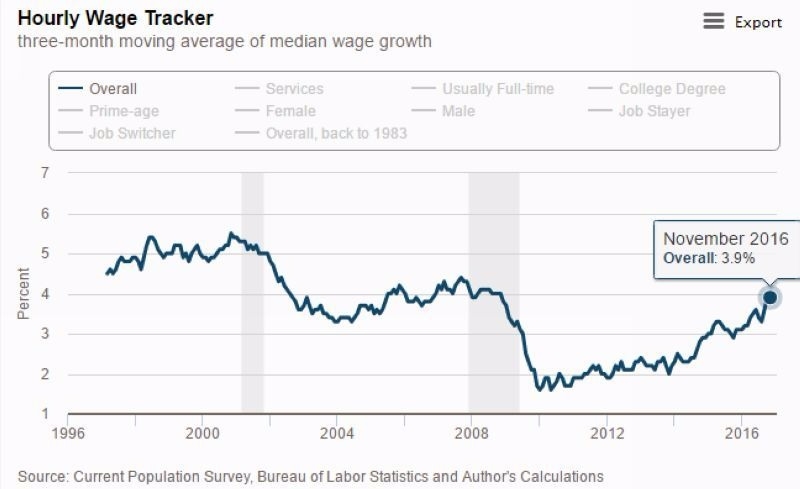

美國勞工部週三 (18 日) 公布上月美國通膨率 (CPI) 年增率為 2.1%,核心通膨率 (Core CPI) 年增率為 2.2%,創下二年半以來首見之景況,同時根據亞特蘭大 Fed 分行之數據顯示,最新 2016 年十一月美國整體時薪成長率已進一步攀升至 3.9%,創下自 2008 年金融海嘯以來新高,顯示本次美國通膨升溫的成因,主要是受到薪資成長所推升。

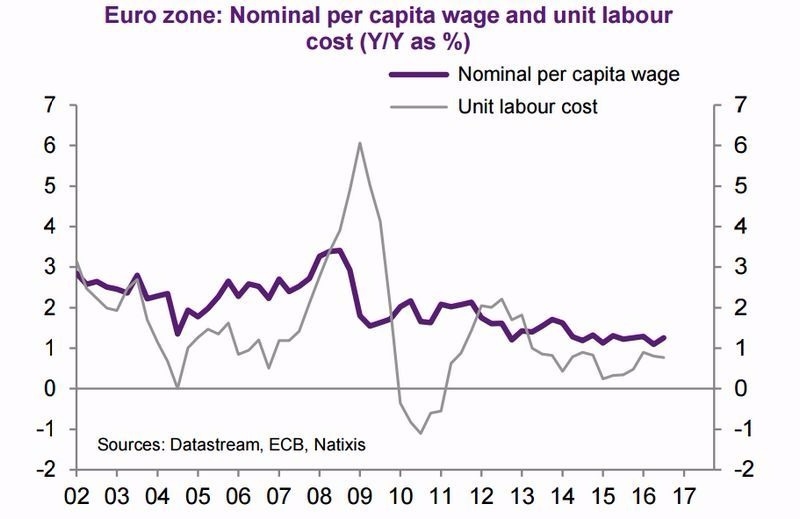

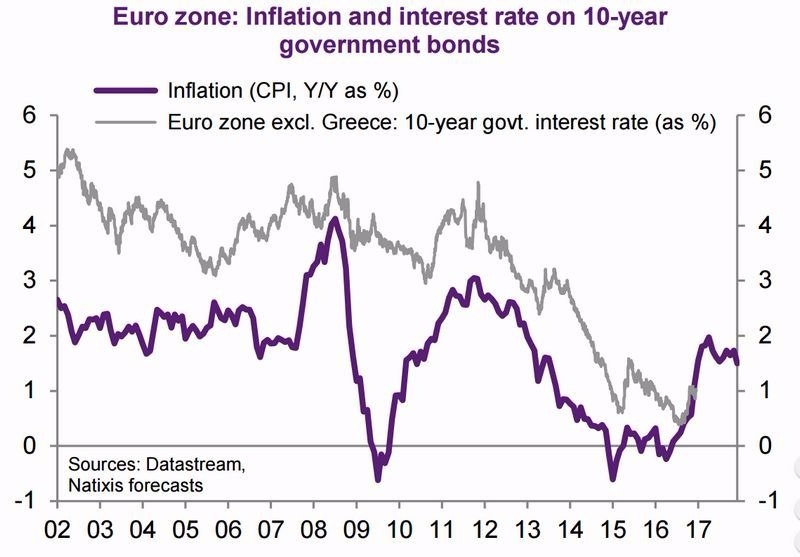

如下圖所示,法國外貿銀行指出,由於歐元區目前的人均薪資成長率與單位勞動成本,仍未見顯著復甦,故歐元區的經濟體質本質上來說,並沒有像美國一樣,出現由薪資成長所驅動的正向通膨環境。

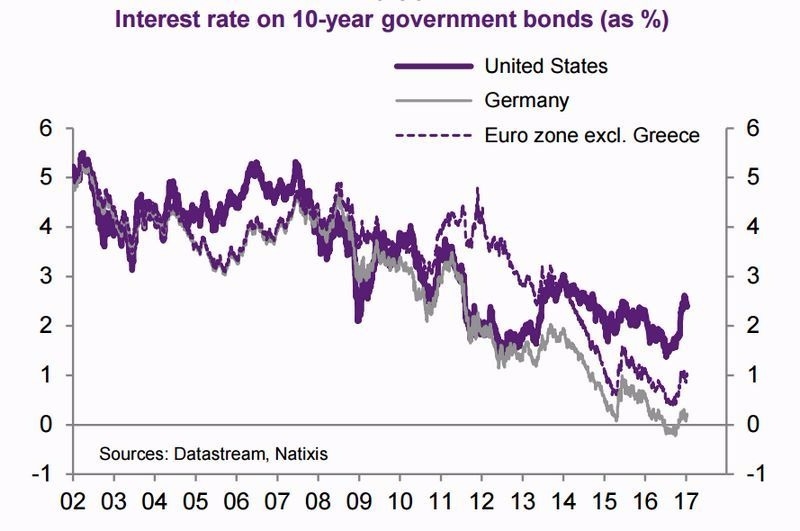

一般而言,當市場的通膨預期出現顯著升溫之時,債券市場投資人為防通膨率侵蝕到手中的債券收益,即會對債券這類固定收益商品,要求所謂的「通膨貼水」,債券殖利率將會顯著出現走揚,一如美債市場自川普 (Donald Trump) 勝選以來之表現。

但是鑑於當前歐元區尚未出現顯著的通膨壓力,法國外貿銀行認為,未來歐元區債券殖利率走升,很可能並不是受到當地「通膨預期走揚」這種「通膨貼水」的概念所驅動,而是受到美債殖利率快速上行的壓力,造成歐美利差快速擴大,歐元區市場資金合理地轉而投入美債,導致歐債殖利率進一步走升,造成歐洲債市出現這種由「金融市場」所推升的通膨現象。

法國外貿銀行表示,在這樣的國際環境壓力之下,再加上倘若 OPEC 真實落實減產協議,油價出現超乎預期的上漲力道,那麼由能源價格和債券市場所推升的通膨環境,恐怕就將開始全面衝擊歐元區。

那麼在這樣的通膨風險之下,投資人還能接受 ECB 的「負利率」政策多久?

法國外貿銀行認為,只要投資人繼續相信 ECB 願意購債,能夠繼續將債券殖利率曲線的長端利率壓低,那麼市場就會繼續接受 ECB 所營造的「負利率」環境。

但是法國外貿銀行在該份研究報告內丟出一個疑問,給予投資人思考:倘若歐洲市場的通膨預期走升到某一個程度,ECB 開始為 QE 政策找尋出口欲縮減購債,那麼廣大的債市投資人,還是否願意為「負利率」環境所造成的低殖利率債券買單?

展望未來,法國外貿銀行總結表示,估計在 2018 年上半,上述這個問題的相關效應就會開始顯現,而法國外貿銀行亦相信,未來歐元區的長期利率將會出現緩步走升的格局,但是法國外貿銀行仍警告投資人,倘若國際油價出現比預期還要大的上漲幅度,那麼投資人即應該擔憂歐元區之長期利率,可能在短期上出現急遽上升的風險。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 歐洲央行官員 對負利率表示憂心

- 負利率的失敗:歐元區家庭儲蓄率飆5年新高

- 美以伊開戰第11天戰況彙整:普丁川普通話、油價飆升、G7討論釋放戰略石油儲備

- 伊爾艾朗:高油價將使美國今年通膨衝破3% 聯準會陷兩難

- 講座

- 公告

上一篇

下一篇