鉅亨網總主筆 邱志昌博士

2017 年 1 月 20 日後,美國新任執政團隊最好不要,頻頻發表聳動言論;要向日本與韓國收取「軍事保護費」。2017 年 3 月,由美國主導與韓國的「關鍵決斷」與「繇鷹演習」,針對朝半島軍事演習、浩浩蕩蕩展開。從債權債務與投資立場,這項演習的「保護費」最好是由美、日、韓公平分攤;這項大規模軍事行動,是為保護日本與韓國安全。在中國人民銀行美債已大量賣出,從 2016 年初起以每月幾百億美元出售情況下;日本央行這兩年已成為,全球持有美債最大國家。美國由於貿易與預算雙赤字嚴重,因此現在的美國政府動不動,一開口就要收「保護費」、也要中國貿易讓步、又開口要求墨西哥與加拿大重啟 NAFTA 自由貿易談判?美國國家財政債務龐大債台高築。資金實力是騙不了自己,摸摸口袋、看看存摺便知虛實;人平常心簡樸過日,就會獲得生活上滿足。舉債度日的人最後大多會「跑路」,以債養債的政府大多會「垮台」。

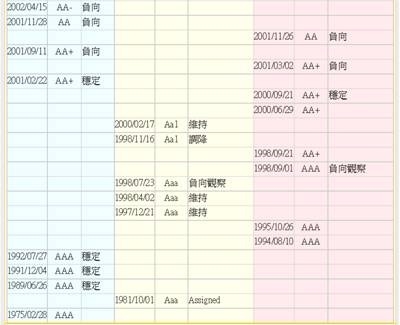

根據維基百科記載,自從 1960 年開始至今,美國「債務上限」已經調高至少 78 次以上;維基百科估計,從當時至今平均約每 8 個月,美國「債務上限」就會調高一次。尤其是在 2001 年時還惡化到每個月多要調高一次;當年共計調高 10 次,才使美國財政運轉順暢。美國國債不斷增加,除預算與貿易外、還有介入全球區域戰爭。例如 2001 年財政嚴重惡化原因是,小布希總統介入阿富汗與伊拉克戰爭,再加上執行減稅政策、如減少富人稅率;因此「債務上限」常「破表」。歐巴馬上任後 2008 年到 2013 年,也至少有過 8 次「債務上限」調高的記錄。尤其是 2013 年 10 月 1 日,美國政府部門還因受限「債務上限」,無法再發債、沒薪水發放給公務員,公務機關被迫暫時關閉。兩周後 10 月 16 日,國會將「債務上限」由原來 16.39 兆美元,調高到 16.7 兆美元才解除政府斷炊危機。美國債務的惡化就是從 2011 年 8 月 5 日開始,信評機構將美國主權信用評等降為 AA + 穩定等級,確定掉落於最佳的三 A 等級之下;三 A 是完全信用無虞狀態。

信用等級「評比」與「調整」多是以,借貸主體的國家或企業之「償債能力」為依據。在財務報表分析、「比率理論」中多是以「速動比率」(Acid-test Ratio) 或「流動比率」(Liquidity Ratio) 做為判斷企業、或公司償還債務能力依據。這兩種比率主要差異在於,前者分子是以短期可「即時變現」資產為主;但後者則是一年內會到期的「流動資產」。拆解兩個比率的分子與分母,兩者最大差異在於,分子有無「存貨」(Inventory) 這一項。「速動比率」為:(現金 + 約當現金 + 應收票據 + 應收帳款)/(流動負債),「流動比率」為:(現金 + 約當現金 + 應收票據 + 應收帳款 + 存貨)/(流動負債);前者與後者最核心差別就在於「存貨」。如何將企業財報分析「流動比率」與「速動比率」概念,運用到對國家稅收與債務互動中?信用評等機構對全球各國主權信用評等,除以該國「在外債務餘額佔 GDP 規模」大小為衡量,也會參酌該國貿易盈餘、年度稅收總額等等。

國家「政府」也會沒錢?即使擁有超強核子武器、獨霸全球的美國企業、與最先進科技;難道也會淪落到像希臘、冰島等國家破產那種地步?這真是資本主義與福利經濟下,運作走偏的新奇產物。在債務如此嚴肅情況下,美國仍然是全球獨大強國。其實這還算是資本主義精神;如全球每個國家公司法運作也多是,公司可能虧一屁股,但董事長、總經理仍照領薪水。公司法規範是「股份有限公司」,「法人」財務由「法人」負責。同樣國家財政也是由政府承擔,即使日本與美國國債多已破表,但企業運作生產活動、與人民生活消費活動仍然照常。國家對外債務是以信用 (Credit),或是國與國之間互相擔保;再或是以國家資產抵押舉債。未開發國家多是用外交關係舉債,而工業化國家則是以發行國家公債舉債;前者如台灣對友邦借款,後者如美、日、德與英國各期間類別的政府公債。舉債 (Finance) 並非壞事,用別人錢來為自己賺錢是好事。這之所以在「公司理財理論」中強調,上市櫃公司對股東的「現金增資」行為是利空,向金融體系舉債從事資本支出是利多。一國總總統與財長是為國家 CEO 與財務長,如果這個國家經營績效不佳,則所有政治壓力也多會要他們承擔。也因此債務破表的國家,通常政局多非常不穩定;如 1990 年至 2012 年的日本,及 2012 年的希臘。

過去的日本與現在的美國,多在歷經過多次「債務上限」調高,才使國家財政運作自如。美國政府在 2015 年 10 月時,為解決「債務上限」已破表窘境;使政府部門不再次停止運作,國會朝野民主與共和兩黨表決同意通過;從當時開始凍結與暫停「債務上限」法的執行。美國財政部發行公債,不必遵守「債務上限」法令規定;這項暫時性法案、持續到 2017 年 3 月 15 日為止。而 2017 年 3 月 15 日,是這項「暫時條款」的終止日期。現在 2017 年 3 月 15 日已經過去,如果美國財政部統計資料匯總計算結果,美國目前政府所發行各種類公債,全部「未償還餘額」若已再超過 2016 年 GDP 總額;則政府公債最高上限額度問題,又會被提出來討論。這是一個嚴肅的國家政府,未來能否順利正常繼續運作問題;沒有財政資源、公務部門還會有再度關門危機,更不要說要進行財政擴張政策了。升息壓不倒美股,一不小心、股市可能會被「財政懸崖」壓垮。

美國的國家債務問題有多嚴肅?檢視日本 1990 年到 2012 年的信用等級變遷現象,或可以瞭解國家財政重要。信用等級的高低差異關係著,該國公債在發行時的「票面利率」;債信等級高、則債券發行時、該種債券「票面利率」可低給;信用等級低的國家公債,就必需以較高「票面利率」發行。購買者因為信用等級差異,所要求的溢價也有差別。日本國債破表情形,幾乎是所有工業國家最糟的;目前日本國債「未償還餘額」佔每年 GDP 總額 245% 以上。從圖三與四這兩個延續性的圖形可檢視,1975 年到 1992 年 7 月 27 日間,日本政府主權信用等級多是 AAA 等級。但在 2001 年 2 月 22 日,日本國債開始失去一個 A 變成為 AA+。由這項信用等級變遷過程可見,就是在 1990 年日本經濟、股市、與房地產泡化約 10 年後;日本政府主權信用等級也被「當掉了」。這是因為 1990 至 2000 年之間,日本政府為挽救泡沫經濟,進行了多次「資產購買計畫」;當然也執行過、類似 Fed 的 QE(量化寬鬆貨幣政策),但始終無法力挽狂瀾;美國在 2008 年後是否會步入日本覆策?

美國要維持財政的穩定,就要穩住龐大債務違約的風險;不能有買方大退潮、或是要求兌現償債群聚羊群效應出現。如何使全球的美債債權人安心?彬彬有禮倒也不必,但不要特別自大倒是真的。美國可別自大到認為,美債是全球唯一品質最優的固定收益證券;永遠是全球央行、投資銀行、壽險公司最好投資標的;別忘了 1967 年美元貨幣被法國總統修理的教訓。當時法國總統戴高樂就是不信邪,硬要將法國央行的美元外匯存底,全部用船運送到美國華府;要求美國依法全部兌換為黃金。這舉動不僅嚇壞當時美國央行與總統,也驚動設在華府掌管全球貨幣制度的「國際貨幣基金」(IMF)。IMF 在當年即刻將全球各國貨幣發行準備,由唯一獨大美元修改為 SDR。美國總統尼克森在 1971 年跟進宣告,美元與黃金不再實質兌換。這也是美央行聯準會 Fed 前主席柏南克,將國家債務破表危機稱為「財政懸崖」(Fiscal Cliff) 原因。Fed 是執行貨幣政策單位,財政與債務問題在於財政部,不是 Fed 責任、但這卻攸關美國政府運行。柏南克意思非常清楚,如果國家財政問題沒妥善處理,則最後結果會使整個國家、墜入到不斷還債深淵中。這就是有如一個人債務龐大;平常賺錢只是為不斷還債。一個國家若其經濟規模的雄壯,只是寄託在全球投資者會借錢給這國家之上。那如果哪一天,連日本與中國向美國要求贖回全部美債,全球其它國家也跟進?則美國債務危機上演機率必然升高。

如果這就這樣?那就跟 1967 年時的法國,想把外匯存底全數換為黃金情況一樣?未來在什麼情境下,會使各國不再對美債情有獨鍾?如果有一天美國財政部只剩兩條路可走,一為「債務違約」、二為變相減低債務餘額、就是「債務重組」、要求持有國對美債的求償金額縮減;則全球的金融浮躁將再度燃起。據維基百科記載,美國債務曾經在 1979 年 4 月時,因國會來不及調高「債務上限」;無法準時支付約 1.2 億美元利息而違約。這次從 2011 年 8 月開始美國又遭到這種麻煩;美國財政部不能一而再地老是玩「以債養債」遊戲,到期的公債用新發行公債去兌換。這像是全球最大規模、老鼠會?

將美國這種「財政懸崖」(Fiscal Cliff) 視為是財務研究上長期「事件」(Event),則此一「事件分析」(Event Study) 的起始期就在 2011 年 8 月 5 日。當時就是財政問題,美國政府主權信用評等被調降,失掉了一個 A;由 AAA 降為 AA。如圖四國家主權債務評等「美國」(United Stated) 所示,在 2011 年 8 月 5 日時,債務信用評等公司將美國主權信用等級,由 AAA 穩定直接降級為 AA + 負向;所謂「負向」意味著未來還有調降等級可能。雖然這種財政惡化情況,還經歐巴馬當權後的減赤;在 2013 年 6 月 10 日暫時穩住。信評機構對美國主權信用評等,由 AA + 負向轉為 AA + 穩定、暫解危機警報。近期美國財政部可能又要以非常手段,去應付日常政府財政支出,包含公務員薪水、及國債到期本金等。民主政治的政黨對奕,通常是為反對而反對;在勢均力敵情況下,誰也不會讓誰好過、以此監督政府施政。雖然共和黨現在已完全執政,但是審議預算過程還是緩慢。如果共和黨還想廢除歐記健保,則黨內共識仍需要時間凝聚。美債最好不要出現延長對利息支付,或是放出「債務重組」信息;這可能多會傷害美債無價的信用、影響全球金融市場。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

下一篇