林嘉焜

長輩過世後,保單必須列入遺產中,而這份保單是否應申報遺產稅?還是最低稅賦?就與被保險人的身份有關,依被保險人與受益人的不同,所適用的稅務規定也都大不相同!

王先生提問:若母親是保單的要保人,但不是受益人。當母親過世時,這張保單要列入母親的遺產,對嗎?但保單價值合計未滿 3,330 萬元,就不需要繳遺產稅,只需要申報最低稅賦制的基本所得,對嗎?

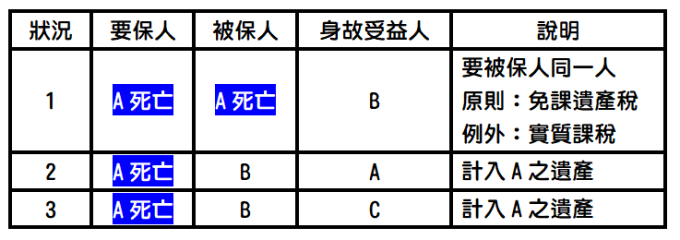

依「被保險人」的身份,應細分如下:

上表的 3 種狀況分析如下:

●狀況 1:當 A 是要保人也是被保險人,則該保單因為被保險人身故,保單終止,由 B 領取身故理賠金。原則上,該筆理賠金不需計入遺產課稅,法源依據遺贈稅法第 16 條第 9 款規定「約定於被繼承人死亡時,給付其所指定受益人之人壽保險金額、軍、公教人員、勞工或農民保險之保險金額及互助金。」及保險法第 112 條明定「保險金額約定於被保險人死亡時給付於其所指定之受益人者,其金額不得作為被保險人之遺產。」。

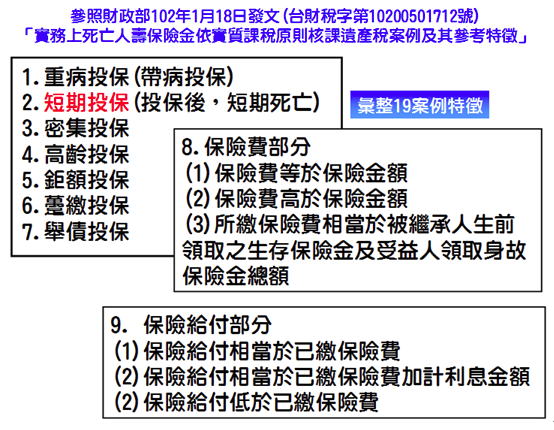

不過,近年來,稽徵機關若發現投保動機為隱匿財產、逃避遺產稅申報,可能被祭以「實質課稅」,保單價值或理賠金還是會被計入遺產課稅!財政部於 102 年 1 月 18 日發文 (台財稅字第 10200501712 號),說明「實務上死亡人壽保險金依實質課稅原則核課遺產稅案例及其參考特徵」。若保單有以下特徵,將可能以實質課稅原則,遭稽徵機關計入遺產課稅:

●狀況 2:當要保人 A 死亡,但被保險人 B 並未死亡,則 A 死亡時,該保單仍屬 A 之財產,因此,以 A 死亡日之保單價值計入 A 之遺產,申報遺產稅。雖然,目前保險公司不需即時通報此類保單資料給財政部,但是 A 之繼承人仍應誠實申報。否則,稽徵機關調閱 A 之銀行帳戶往來明細,發現與保險公司之間的匯款紀錄,審閱資金進出紀錄,便可能得知 A 有保單的事實。或者,國稅局可以查閱 A 過世前的所得稅申報紀錄,便可能發現有列舉 2.4 萬保費扣除額,就知道 A 有保單,再行文給保險公司,調閱與 A 相關的所有保單明細。這類調查過程很簡單,並不困難。

●狀況 3:當要保人是 A、被保人是 B、身故受益人是 C。這樣的保單安排,情況與狀況 2 相同。但是,將來這類保單的被保險人死亡時,稅負問題很複雜,還需要再往下詳細分析三種情形 (如下表)。

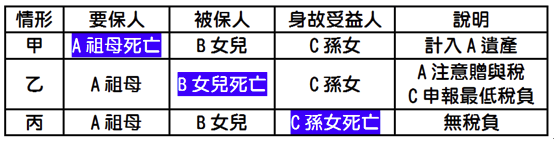

社會上,以祖父母為要保人,子女為被保險人,孫子女輩為身故受益人,這類安排俗稱「三代保單」,則必須注意很多稅務問題。舉例而言,要保人是祖母、被保險人是女兒、身故受益人是孫女。分析如下:

[情形甲] 祖母死亡,當要保人過世,但被保險人並未過世,此時,該保單沒有保險理賠金,當然不需申報最低稅負制的基本所得,也無須討論保單價值金是否超過 3,330 萬元。

但是,該保單以死亡當天的保單價值金計入祖母的遺產項目中「其他資產」,申報遺產稅。保單屬於要保人的財產。當要保人過世,但被保險人並未過世,這張保單的價值金必須計入要保人的遺產。而且,無論保單價值是否超過 3,330 萬元,都必須申報遺產。因為,3,330 萬元屬於最低稅賦制的規定,與遺產稅無關!

[情形乙] 被保險人 (女兒) 死亡,身故理賠金給付給孫女,由於保費由祖母出資,此屬於祖母贈與孫女行為,將該筆保險金加上祖母當年度其他的贈與金額,合計若超過當年度贈與稅免稅額 (目前現行 220 萬元),祖母必須在 30 日內主動申報贈與稅。

另外,還必須考慮最低稅賦的申報問題,如果,該保單完全符合以下三個條件,則還必須於隔年 5 月,孫女於申報綜所稅時,一併申報。

條件一:所得基本稅額條例施行後 (95.1.1) 所訂立的保單

條件二:受益人與要保人非屬同一人

條件三:人壽保險及年金保險

只要完全符合以上三個條件,受益人 (孫女) 受領之保險給付必須申報最低稅賦相關之基本所得。但死亡給付的每一綜所稅申報戶全年合計數在新臺幣 3,330 萬元以下部分,免予計入。

[情形丙] 若原指定的身故受益人 (孫女) 最早過世,則該保單並無產生任何稅賦,並由要保人重新指定新身故受益人 (註:但必須被保險人同意)。

稅務名師

專精個人資產之稅務規劃、企業股權安排。曾任職於台灣及香港之壽險、銀行及證券商。目前十餘本著作主題涵蓋理財、信託、稅務、保險,應邀演講場數近2千場,連續十年獲得台灣金融研訓院菁英講座殊榮。

上一篇

下一篇