【羅友三專欄】新版遺贈稅來了!高資產人士如何節稅?

羅友三

立法院本月 25 日已三讀「通過遺產及贈與稅法部分條文」修正案,遺產及贈與稅由單一稅率 10% 調高為 10%、15%、20%,三階段累進稅率,此次調高遺產及贈與稅率,對於高資產族群若能懂得稅法的優惠,並且善用時間及工具,就能輕鬆達到節稅目標。

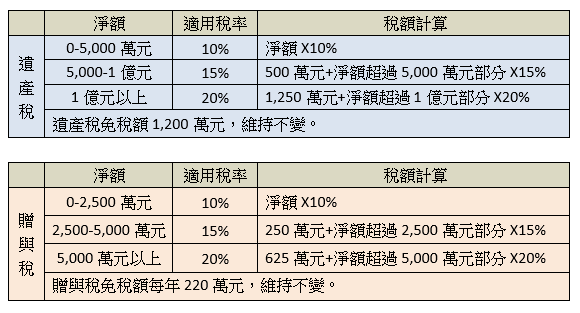

新遺贈稅率整理如下:

新遺贈稅率實施後,若是未規劃或來不及規劃,遺產淨額超過 1 億元以上就要課徵 20% 遺產稅,要節稅最簡單的方式當然就是生前贈與。但是並不是所有資產都適合贈與,不同的資產有不同的用途,移轉涉及的稅賦及延伸的所得稅也不同,最複雜莫過於「不動產」這個項目。

一般而言,不動產筆者建議以繼承為主,因為不動產移轉都必須另外支付一筆代價「土地增值稅」,且稅率為 20%、30% 或 40%,若再加上贈與稅 10%~20%,財產豈不是少了一半?唯有依土地稅法規定,因繼承而移轉之土地免徵土地增值稅,才能節省高額的土增稅。

另一方面,贈與不動產是以「土地公告現值」和「房屋評定現值」計算贈與總額,以上現值通常都低於市價,以贈與稅而言,具有節稅效果。另一角度而言,子女取得不動產的成本(也就是現值)相對比較低,未來出售不動產時,市價與現值之差必須繳納房地合一稅(適用 105 年 1 月 1 日後取得;繼承、受遺贈取得例外)。

例如新制實施後,陳父陳母將名下共同持有 2 千萬元市價的房屋(土地公告現值及房屋評定現值共 700 萬元)贈與給女兒當作嫁妝,陳父陳母當年度贈與免稅額 220 萬元,父母於子女婚嫁時贈與的財物也有 100 萬元以內不計入贈與總額,所以應繳納的贈與稅為 (700 萬元 - 免稅額 440 萬元 - 婚嫁贈與 200 萬元)*10%=6 萬元,除此之外別忘了還有一筆土地增值稅。

若是贈與 2 千萬的現金讓女兒購買不動產,贈與稅則要繳納 136 萬元,看似贈與不動產能節省贈與稅,但是女兒將來出售房屋時,計算房地合一稅的房地成本只有 700 萬元,要繳納的稅金就會比較高,而且一樣要課徵土地增值稅。所以不動產生前移轉要考慮的稅負比較多且複雜,財產移轉不單只是計算稅負成本,未來可能面臨「夫妻剩餘財產分配請求權」也是考量的因素之一。

贈與「動產」相對就簡單許多,只要把握每年贈與淨額不超過 2,500 萬元的原則,稅率仍維持在 10%,影響並不大。近年來父母贈與子女股票也有增加的趨勢,贈與上市櫃股票以贈與日收盤價計算贈與總額,未上市櫃股票則以公司淨值為計算基礎,所以節稅原則把握股價(或淨值)相對低點時及分年贈與,就可以輕鬆達到節稅目標。

贈與股票給子女免徵證券交易稅,而且每年股票配發的股息或股利屬於子女的所得,由成年子女申報個人綜合所得稅(未成年子女需與父母合併申報),如果父母所適用的所得稅率高於子女,還能達到節省所得稅的效果。

最常見的贈與標的就是現金存款,每年善用贈與免稅額 220 萬元加上時間累積,節稅效果不容小覻。分年贈與除了可以節稅未來的遺產稅,也能提早為子女累積資產,在節稅的同時,建議讀者再考慮子女的管理能力、金錢觀念、婚姻關係及交友情況等,若讓父母不放心,建議以「信託」方式贈與財產。

「信託贈與」是指將贈與子女的財產交由受託人管理(以下以銀行為例),財產管理方式、投資理財、支付條件等都由父母決定,子女不能任意提領,受託銀行須依照父母約定的條件將信託財產交給子女。雖然子女不能任意動用,但是已經透過信託方式完成分年贈與,即使將來子女一次動用超過免稅額的財產,也不會再課徵贈與稅。信託除了可以替子女管理財產,債權人對信託財產也不能強制執行,兼具資產保護等功能。

遺產及贈與稅法修正條文待總統公布後實施,在此之前需要趕快贈與嗎?這也大可不必,除非需要移轉的資產數額夠大,即使分年移轉,價值也會超過 2,500 萬元以上,適用稅率 15% 或 20% 的情況下,則可以考慮在新法令生效前完成贈與,但仍需注意,被繼承人死亡前二年內贈與的財產,要併入遺產課徵遺產稅(已經繳納的贈與稅及土地增值稅,可自遺產稅額內扣抵)。所以,節稅規劃還是需要時間的配合,愈早規劃,節稅效果愈大。

掌握節稅及資產規劃訊息:http://app.org.tw/

FB 粉絲專頁:中華民國個人財產規劃人員協會

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇