貼近終端消費動能強 科技股多頭有撐 拉回找買點

鉅亨網記者陳慧菱 台北 2017-06-15 10:11

今年全球市場中表現最突出的科技類股,在連續創高後出現一波不小的震盪,加上科技大廠蘋果遭券商調降投資評等,引發投資人擔憂科技多頭是否告終。實際上,美股這波多頭循環中,漲幅最大的其實是上漲逾 400% 的非必需消費類股,進一步觀察,美國的消費動能強勁,加上貼近終端消費者的科技類股及新型態的消費類股才是上漲主因,只要美國消費動能未消散,投資人都該把握買進機會。

鉅亨網投顧指出,自金融海嘯後,全球長達 8 年的多頭走勢由美股領頭,而在美國多指數都不斷創高的情況下,市場開始擔憂這波多頭走勢何時到頂,引發今年表現最佳的科技類股震盪拉回。

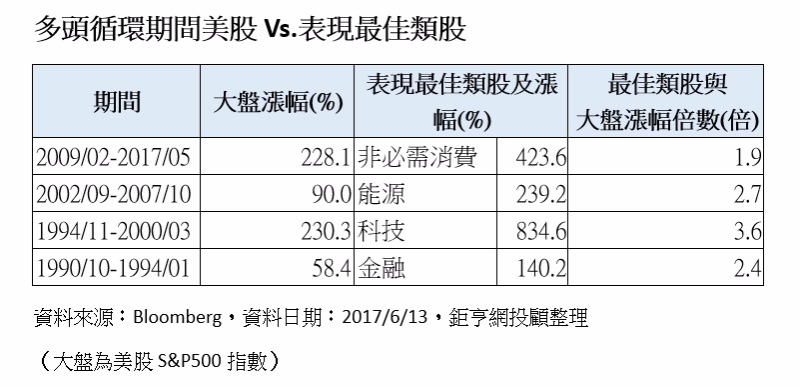

鉅亨網投顧表示,觀察從 2009 年 2 月低點以來,此波美股總共上漲 228.1%,根據標普 500 的類股分類,非必需消費類股上漲 423.6%,成為此波美股上漲領頭羊,而過去表現佳類股與整體股市漲幅間倍數約介於 2.4 倍至 3.6 倍之間,如今非必需消費類股漲幅僅為整體股市的 1.9 倍,漲勢還未到頭。

鉅亨網投顧進一步分析,投資人對於科技類股較強勁的印象,來自於臉書、亞馬遜、Netflix 及谷歌等公司股價表現所影響,但根據標普定義,亞馬遜及網飛卻屬於非必需消費類股,而非大多數人認為的科技類股,這部份解釋了為何非必需消費類股如此強勢。

根據資料顯示,美國零售銷售正經歷劇變,從以往百貨公司扮演重要銷售管道,到現在百貨公司銷售與整體零售銷售走勢分歧。

鉅亨網投顧指出,在這樣的情況下,建議投資人將消費類股分成新型態消費、舊型態消費,Netflix 及亞馬遜等新型態消費對產業的影響力將持續加大,而舊型態消費中不易被取代且受益於人口老化的旅遊及酒店等股票也是好選擇。

鉅亨網投顧總經理朱挺豪指出,非必需消費類股不僅上漲倍數低於過去股市多頭時期的其它強勢類股,持續轉佳的消費數據也可望成為股價的另一支撐。

統計數據顯示,預扣薪資稅年增率與零售銷售年增率走勢相似,去年下半年以來美國預扣薪資稅年增率與零售銷售年增率雙雙走升,更高的薪資成功轉化為消費,未來零售銷售年增率有機會跟隨走高。

朱挺豪表示,從投資角度來看,此波修正多來自於對於本益比過高的擔憂,但從金融壓力指數及勞動市場數據來看,美國經濟仍在復甦的正軌上,下跌反而提供投資人進場機會,建議投資人可挑選科技及非必需消費類股比重較高美國基金。

- 掌握全球財經資訊點我下載APP

上一篇

下一篇