營收動能成長是王道

鉅亨台北資料中心 2017-12-14 15:49

檢視 11 月營收創新高個股,比對營收年成長排序,營收動能成長的優質個股浮出枱面,趁股價拉回修正的時機,找低接布局的買點正是時候。

文.馮泉富

美國科技股出現大幅震盪後,經過一周左右的休息整理與反彈,目前 NASDAQ 指數重新站回所有均線之上,而道瓊指數與 S&P500 指數更再度創下收盤新高。顯然,市場勇於冒險追求高報酬的資金仍不少,這樣的氛圍確實有利於股市多方。

台股大盤仍看費半臉色

在美股的示範帶動之下,將緩和亞洲科技股的賣壓,並延長反彈波的時間。只不過當股市高檔震盪時間拉長,也容易使衝刺力道略為減低,並且投資人的風險意識也將隨著陸續出現的雜音而升高。

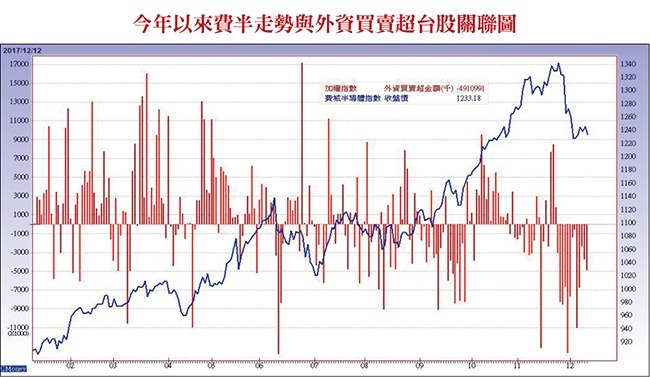

由於台股結構上電子類比重高,與美國費城半導體指數關聯度最大,可惜的是費半指數目前為美股四大指數走勢最弱的族群,讓台股加權指數有脫鉤的感覺,目前美國主要科技股是否能再持續走高,是現階段投資人必須謹慎看待的。

觀察本次美國三十年來的最大稅改優惠,市場認為科技公司對其已沒有期待,主要是參院版稅改方案不廢除企業的替代性最低稅率,將使某些公司無法享受知識產權、新設備支出和研發相關的稅負減免,對科技公司降稅效果將大打折扣。

簡單的說,如果全球市值最大,又與台灣硬體產業關聯密切的 APPLE,股價若未再創新高,台股加權指數短期內也很難創高了,行情雖不至於立即翻空,但只能呈現萬點常態下的區間整理。除了中長期觀察 APPLE 的走勢以外,短線上直接觀察外資的態度,尤能貼近市場。

個股回歸基本面調整

近期部分台灣重要成分股遭外資法人調降投資評等,暫時不討論其客觀性,基本上只要中長期產業發展趨勢及產品供需生態未改變,股價回檔修正只是更增加對於市場資金的吸引力,對投資人不盡然是壞事。

當然,本波行情修正,有些個股是屬於漲多乖離大,或本益比偏高,作技術面修正,產業基本面未改變;有些是屬於產品供需生態出現變化,股價順勢修正,這類型族群則應避開。

眾所周知,股價的走勢終究得透過營收逐月的檢驗,才能形成趨勢,比法人評等更為客觀,雖然有時間上的落後,但不失為最後的驗證關卡。

觀察整體上市櫃公司十一月營收,合計達 3.12 兆元,年增 9.77%,月增率 4.38%,已是今年來二度出現三兆元以上營收,創歷史新高,累計前十一月營收 29.17 兆元,也是歷史新高,年增 5.68%。

由於整體營收動能不差,代表目前仍足以維持台股萬點之常態,沒有疑慮。個股方面,營收表現突出的指標如華通 (2313)、國巨(2327)、南亞科(2408)、和大(1536)、美律(2439)、康控 - KY(4943)、宜鼎(5289) 等等,皆是產業趨勢明顯的族群代表,股價修正反將創造機會;其中出貨力道強勁的砷化鎵晶圓代工廠穩懋及工具機大廠上銀,更分別連續創八個月與九個月營收新高,股價修正應是找買點。

只有少部分族群因供需生態改變,或競爭者新產能供給增加,股價未來反彈宜站在賣方,如大尺寸面板、NAND Flash 與 NOR Flash 族群。目前市場普遍共識雖認為明年首季會進入相對淡季,但若排除季節因素影響,許多個股仍屬於供需吃緊的產業,有機會使明年第一季淡季不淡。

留意股價拉回但營收創高者

如前所述,若股價近期已先行修正,但營收卻創歷史新高,將提供投資人相對優化的投資機會。例如進入產業旺季的東陽 (1319),為國內規模最大的汽車零組件廠商,主要產品涵蓋汽機車塑膠、鈑金部品、冷卻部品 (水箱、冷凝器、車用風扇)、模具及塗料等領域,營業據點遍布亞洲台灣、中國、美洲、歐洲等地區共 22 個生產據點,目前 AM 塑膠件全球市佔率高達 70%,AM 鈑金件全球市佔率為 35%,位居市場龍頭地位,並每年持續投入 15 億元以上在模具的開發,並同步提升自動化生產線之比重,藉此強化自身的競爭力,持續拉高產業的進入障礙,也同步提升了整體獲利水準。

以過去第四季營收慣性皆是逐月走高,主要因為北美進入冬季,AM 通路商預期需求將走升,拉貨動作在十月起明顯轉為積極。在北美及歐洲市場,AM 件持續侵蝕 OES 的市場份額,由於 AM 件的價格較低,保險業者持續鼓勵消費者使用 AM 件,每年約以 1%的幅度侵蝕 OES 市場,AM 件的市佔率每增加 1%,約能帶動 AM 業務增加 8%,目前北美 AM 件的更換比率僅兩成、歐洲也僅有三成左右,中長期仍有很大的成長空間。

AM 市場除歐美以外,中國也將是後起之秀,隨著中國每年新車銷售量增加,汽車保有量也高度成長下,AM 商機也開始快速發展,東陽目前也已是中國最大的 AM 塑膠件廠商,並與第一、二大保險險公司中國平安保險、人民保險合作,共同推動 AM 汽車零組件生產標準認證。同時,在中國有逾百件經美國 CAPA、NSF 認證產品,由於中國 AM 商機進入快速成長期,東陽將跟著受惠。

既然東陽十一月營收已領先創歷史新高,顯然第四季獲利創歷史新高之機率相當值得期待,不失為現階段進可攻退可守的投資標的。

神基受惠強固型電腦持續成長

同樣還有十一月營收創新高而受市場忽略的個股,如神基 (3005),為全球市占率第二名的強固型電腦品牌(Getac) 廠商,產品營收比重為,強固型電腦佔 43%,機構件佔 49%(3C 電子玻纖機構件佔 36%,汽車金屬機構件佔 13%)、航太扣件佔 8%。十一月合併營收達 23.01 億元,創歷史新高,月增 18.4%,年增率 12.6%。

法人預期 2018 年強固型電腦營收在美歐政府機構專案訂單穩定挹注下將可維持年增率 10%以上,而航太扣件 2018 年營收也可穩定成長約 5~10%。

汽車金屬機構件明年營收受惠新訂單及新產能增加,將可成長 10~15%(高於往年 5~10%),3C 電子塑膠玻纖機構件部分 (NB / 遊戲機)2018 年營收可望能維持今年的正成長表現,雖然 2018 上半年是淡季,營收仍將受傳統電腦產品淡季效應及中國農曆年假期因素影響,但預估下半年旺季來臨時,營收將受惠歐美強固型電腦及汽車金屬機構件專案新訂單挹注而回升,營收成長將可維持在今年水準。

觀察神基產品毛利率概況,強固型電腦約 35~45%,航太扣件毛利率約 25~30%,3C 電子玻纖機構件毛利率約 5~10%,汽車金屬機構件毛利率約 15%,法人預估 2018 年在產品組合優化下,毛利率有再提升機會,預估神基 2018 年稅後盈餘約為 21.27 億元,年增 10.8%,稅後 EPS 約為 3.73 元,目前本益比仍低,有調升空間。

事實上,雖然有些屬於趨勢產業 (光電、矽晶圓、化學、半導體、網通、自動化電機) 之個股,十一月營收暫時未能再創新高,但只要營收動能尚未明顯轉弱,股價若隨大盤整理而拉回,依然值得投資人關注,因為趨勢的力量仍會促使其營收持續走高。

來源:《理財周刊》 903 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多#動能均線獲利股

上一篇

下一篇