鉅亨網新聞中心

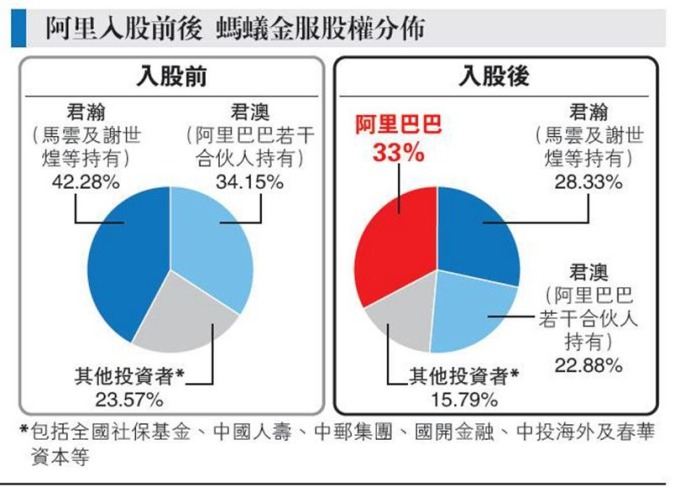

阿里巴巴 (BABA-US) 與螞蟻金服昨 (1) 日聯合宣布,根據 2014 年雙方簽署的戰略協議,並經阿里巴巴董事會批准,阿里巴巴將透過一家中國子公司入股螞蟻金服 33% 股權。分析認為,螞蟻金服原有投資者的股權雖被攤薄,惟螞蟻金服 IPO 後,將釋放大量價值,為原有投資者帶來可觀回報。

螞蟻金服是全球第 2 大獨角獸公司,估值達 600 億美元。阿里巴巴昨日同意收購螞蟻金服 33% 股權,將以部分智慧財產權換取螞蟻金服新股,雙方並將終止目前的獲利分享協議。目前,螞蟻金服需向阿里支付知識產權和技術服務費,金額相當於螞蟻金服稅前利潤的 37.5%。阿里指,上述交易安排對集團的資金狀况不會產生影響。

針對阿里入股後與螞蟻金服有何新具體合作,阿里執行副主席蔡崇信解釋,入股有助獲取用戶 (User Acquisition),不少用戶利用螞蟻金服的服務接觸到阿里生態圈,入股可以直接提供一個綜合解決方案 (all-in-one solution)。

至於到蟻螞金服上市詳情,首席財務官武衛只表示,暫時未有上市計劃。

阿里巴巴入股前,由馬雲及謝世煌等持有的君瀚為螞蟻金服最大股東,持股量約 42.28%;其次為由阿里巴巴若干合伙人持有君澳,涉約 34.15% 股權;其他投資者包括全國社保基金、中國人壽 (2628-HK) 等。交易完成後,阿里將成為最大股東,持有約 33% 股權。

香港《明報》引述興證國際資產管理副總裁阮子曦表示,阿里入股可能是架構重組,以便上市。他估計,螞蟻金服正值高速增長期,但盈利能力不及天貓及淘寶等,預計阿里仍需投放大量資金,難免對股價造成短期影響。

阮子曦指出,螞蟻金服原有投資者股權雖被攤薄,但一旦螞蟻金服上市成功,將釋放大量價值,仍可帶動阿里及螞蟻金服股價,為原有投資者帶來極可觀回報。

阿里巴巴首席執行官張勇對《星島日報》表示,阿里巴巴以讓天下沒有難做的生意為使命,這次入股是與螞蟻金服長期戰略合作的又一重要里程碑。持有螞蟻金服股權,阿里巴巴將可以與中國第一大移動支付和 TechFin 平台進行更加緊密的協同,從而促進用戶規模的增長和用戶體驗的提升,也能更好地分享全球金融科技行業的成長機會。

阿里巴巴昨日同時公布,截至去年 12 月底止年度第 3 季業績,按非美國通用會計準則計,收入按年增 56%,至 830.3 億元人民幣,較市場預期的 797.1 億元為高;攤薄後每股盈利為 10.61 元,勝市場預期的 10.53 元。

上一篇

下一篇