債券市場還強勁 但警示指標已在投資級企業債出現

鉅亨網編譯林懇

過去 10 年中幾乎所有種類的投資者正無情的拋售股票,分析師需回答的問題便是:股票回購何時停止,進而結束只漲不跌的股市?

《ZeroHedge》認為,回答這個問題還需要回答另一個更大的問題:債券市場何時失效,或者換句話說,報酬率再也無法吸引投資人的時辰是何時?

雖然就在兩週前,CVS (CVS-US) 龐大的 400 億美元債券,卻出現了預料之外的 1000 億美元搶購,但對任何人來說,給予答案都是愚蠢的:畢竟分析師和專家每當宣布企業債券不再被認購後,又被搶購的投資人打臉。然而,根據最近的債券銷售情況看來,投資人似乎胃口已被填飽。

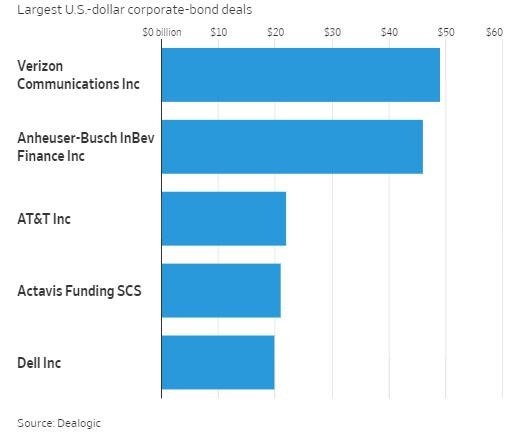

最大的美國併購案金額 / 圖:zerohedge

最大的美國併購案金額 / 圖:zerohedge

《彭博》報導指出,企業債的飽和點即將到來。相對於出售的新債券而言,新債券的買入訂單要少得多。

數據顯示,這導致債券銷售公司支付更多利息,而一旦開始交易,債券的價格會下降超過 50%。這也意味著「專賣債券」這樣的業務只有一半的時間會獲利,而「專賣價」的下跌也意識著債券市場的強韌度有所下滑。

投資級債務市場正失去動力,並可能在經歷多年的狂熱漲勢後接近臨界點,而關稅政策及聯準會利率的上升,將對於企業利潤有負面影響。

投資者的克制對企業來說是壞事,根據彭博數據顯示,公司債券的平均殖利率約為自 2012 年 1 月以來的最高水平。即使 CVS Health 發布的 400 億美元債券銷量佳,新投資級企業債的銷量也是自 2014 年以來的最低。

為了證明信貸處於一個敏感的交叉點,彭博顯示了金寶湯公司 Campbell Soup (CPB-US)。的例子,該公司本週出售 53 億美元的債券,用於資助其計劃收購 Synder"s 公司。

通常情況下,與國債相比,銀行家開始以較高的殖利率向投資者出售這筆債券,而隨著需求的增加,殖利率會減少。

然而這次金寶湯可沒如此幸運,債券在出售後相對於美國國債的需求量走低。金寶湯的殖利率也未正真下滑,表示需求不夠。

然後是超額認購問題,或者說是缺乏這個問題的問題:在信貸繁榮時期,公司獲得的訂單數量是出售的債券數量的 3 到 4 倍,但在上週初,訂單僅僅只達 2 倍的量。結果,貸款人(企業)支付的殖利率比上週的現有證券新交易平均高 0.11 個百分點,遠高於全年 0.013 個百分點的平均水平。

然而,現在提出債券銷量不佳僅僅在於發行人身上 - 上週三麥當勞 McDonald"s (MCD-US) 出售的 15 億美元債券獲得了 4 倍的超額認購,然後在所有 3 個批次上都減少了殖利率。

現今批評企業債的需求量低還過早,但市場的警示已慢慢浮出。在聯準會週三(21 日)可能升息的情況下,投資人應多加注意。

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇