鉅亨網 首席經濟學家 邱志昌博士

外資為何重擊「台股之窗」台積電?上週五台股市場重跌,因為全球半導體台積電公司,下半年業績成長趨緩。台積電股價的大跌,與三大法人單日賣超 219.77 億元,讓台股投資人感受山雨欲來風滿樓。尤其還未停歇的中美貿易戰爭、中東敘利亞內戰等風險之際,不成為驚弓之鳥也很難。但解決恐慌最佳方法還是理解事件本質,徹底明白貿易戰爭與中東政治結構。美國是制定全球所有經濟、與政治事務行為「標準」國家。凡是將要超越或侵犯到美國標準者,多被視為是影響「國家安全」行為。經濟貿易上輕則被課徵高關稅、或是進行經濟制裁;重則被英、美、法聯軍進行掃蕩。例如當時將伊拉克海珊軍隊逼回科威特,或是如近期從地中海的航空母艦上轟出 105 顆飛彈。中美貿易對峙真正原因,中國期貨市場的油價要以人民幣計價,俄羅斯、委內瑞拉等國表態歡迎。還有大陸華為企業研究發展出 5G(第五代通訊標準);這些多挑戰到美國,訂定所有商品與科技產品的「標準」敏感神經。而對於非洲與中東「茉莉花革命」最為混亂的敘利亞,美國也是站在主持公益的立場。管它是政府軍或是叛軍,絕不容許動用化學武器;這是美國認為的「紅線」。美國認為,這不是戰爭與政權輸贏問題;是因為這一代的仇恨這一代解決;動用化學武器會造成,未來幾世代不可泯滅的傷害。

在這些利空因素出籠後,台股集中市場中的外資投資機構,出現連續多日賣超,造成台股加權股價指數,在 11,000 點徘徊後顯著下跌。這些國際局勢變化的確是不利,但本文認為在台股外資真正賣超,潛在因素卻是未來,新台幣兌換美元匯率將趨於貶值。由於國際貿易保護主義風潮方興未艾,而且中、美在南海軍力勢力消長出現新情勢;因此近期中國學者專家文字稿,多又將中共福建等沿海演習,似無意又有意指向是針對台灣。這使得台股市場投資人認真認為,「股市台海危機」又要再來了。不管是中美貿易爭端、或是敘利亞內戰問題、或是中共福建實彈演習,這些多是與經濟內部因素無關的外在變數風險。這些風險多不是內在變數,真正的內在變局是美元指數即將上揚。

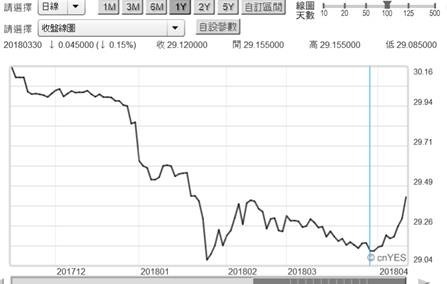

台股面臨的系統性問題核心是,外資自集中市場中顯著撤退;而且撤退的標的指向科技類股,市場說法是當成外資提款的良辰吉日。除台積電之外,例如之前在台外資投資機構估計,長期會具有龐大公司總市值的鴻海集團。目前 2018 年 4 月中旬,鴻海公司股價由 2017 年 11 月中近 120 元 / 股跌到 86 元 / 股。本文認為這時候要反向思考,86 元 / 股是否已經到達底部區域?這無法評論。但是自 2018 年初以來的確是,使股價下跌的利空、多於促使股價上揚的利多信息;即使該 2018 年 3 月該公司端出不錯獲利盈餘,也被認為這是一種短期現象。但是財務理論「風險溢價報酬」就講,就是因為有使股價下跌壞消息;或是被投資者多誤解認為,好消息也是「利多出盡」。甚至將利多還解讀為是,運用「盈餘管理」(Earning Management) 變出來。這個時候才會有低價位股票,股價多是反映預期未來;當我們自認為自己領先市場看法時;其實全市場投資者可能也多這樣看了。高檔區域當然是有很好的消息,論述的美景到達到天花亂墜地步;股價低檔區則是,連好消息多會被解讀為利多出盡、落井下石。而當空頭落井下石之際,大多就是多頭即將要反撲之前。當 Talent Investors 多在出脫、使勁停損性賣出策略時,大概行情也快要觸到底部了。

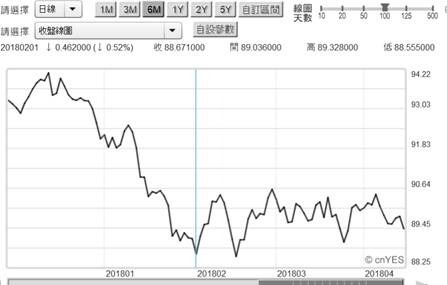

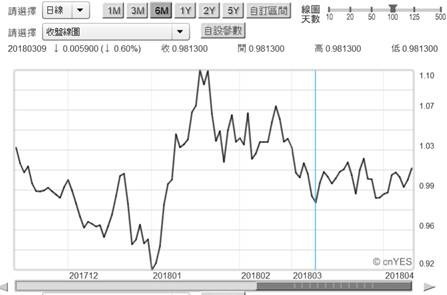

依照「效率市場理論」(EMH) 觀點,其實台股在 2018 年 4 月的外資賣超,是因為股價短期在高檔。而新台幣兌換美元匯率將因,Fed 對通膨嚴肅會升息而貶值。在股價價差被認為無利可圖,可能又有金融帳匯損情況下;外資才會在 11,000 點以下,進行匯率避險的賣出操作。這些避險操作應該是針對 5 月中,美元指數可能突然顯著上揚預期而來。美元指數在一片被看貶聲浪中,現在還被認為會弱者恆弱;這種邏輯觀點似乎是似曾相識。在美國政府 10 年年期公債殖利率上揚達到 3% 之際,全球債市觀點也是指向;當時殖利率會再上攻到 3.5%?但是美 10 年期國債殖利率就此停車煞住,就在 3.0% 附近徘徊至今。2018 年 4 月中,美元指數不僅已經在 89.4 點剎車,也已經盤整了一陣子;從 2018 年 2 月 1 日的 88.555 點一路到現在。這應該就是最低點了,再破底機率下降、上揚機率隨著時間將增高。台股是目前全球新興市場中最有潛力的,因此它的指數變遷可代表國際資金,對於全球新興市場的預期代表。外資將台積電當提款機是因為,未來新台幣貶值的匯損幅度會大於,預期現金股利價差利多;外資這次出脫台股最大權值類股,是後知後覺的投資行為者所為。因為由加權股價指數曲線圖檢視,外資出脫台股步驟非常清楚,每階段的出脫訴求目的也很明白。外資在 2017 年 11 月開始從「大立光」股票撤退,這是因為大立光公司是小股本股票,上揚階段之過程「貝它值」正數很高、下跌時「貝它值」負值也會很高;因此先行進行高檔獲利了結。外資第二波撤退的是以鴻海股票較為顯著;這是因為 OEM、或是 ODM 的龍頭鴻海公司的代工毛利較低,獲利的持續性與變化難以估計。台積電的撤退不是因為成長趨緩,真正原因是心虛性停損與擔心未來台幣貶值的匯損。

這第三波外資撤退,是因要面對美元指數反彈升值在即;因此對於獲利最穩健的台積電為主股票,展開第三波撤退、周五台股殺聲震天。這一波撤退比較麻煩的是,台股集中市場融資餘額是在相對高檔;多頭多很怕這些機會成本較高籌碼成為 Noise Traders。股價是領先指標,融資餘額是同時或是落後指標;融資者最後才會被 5 月的美元指數上揚嚇到。台灣集中市場股價指數回檔,目前還尚未見到美元指數真正上揚;但是當美股道瓊股價指數,易經開始由盤整向下墜落之際,半強式投資者就會突然領悟情勢不妙,美元真的漲上來了。本文會認為美元指數即將上揚,但以台股與新台幣互動,台股的預期反應已經發生,砍殺台積電的外資看似與「融資行為者」無異。股市的投資價值總是建立在利空中,未來要注意的確反而是,台股個別股價為是否陸續,已經達到了投資價值。當然美元指數在大漲同時,新興國家股價也會大幅波動;但是目前預估可能上揚方式,會先是緩緩上揚後突然大漲。可以預見屆時有關 Fed 的緊縮貨幣政策,刺激美元強勢的聲浪高漲。這些邏輯就跟現在「中美貿易戰爭」一樣。其實 2017 年 11 月之前,美國就對中國輸美輪胎動手了、貿易戰爭的徵兆已經出現。現在如果再談貿易戰爭利空,那是「弱式效率市場」理論實踐者。

為什麼美元指數即將要上揚了?因為美國上半年對貿易對手國家;進行的匯率調查半年報告已經明白。這次中國大陸人民銀行沒被列入操縱名單,但是卻被納入為觀察名單。而台灣則既未被列入操縱,也從觀察名單除名。匯價變遷也與股價一樣,多是反映預期主要事件;因此過去一年多升值人民幣與新台幣,目前多在上演升值循環暫時結束戲碼。近期全球外匯市場,將會上演美元指數「均數復歸」的戲碼,結束新興市場貨幣匯率升值過頭現象;那現在外資還不賣出權值股,則會是在戰時無股價價差可圖情況下再度有匯損。這就跟過去一季以來,持有日本股票共同基金,投資者的突兀際遇不謀而合。日經 225 股價指數上揚已經停頓,但是有價證券基金投資報酬率還持續增加;因為賺到了日圓兌換新台幣的匯率上揚。如果再將外資投資行為稍微放大詮釋,則也會見到台灣 10 年期政府公債,未來一季的殖利率可能會緩步上揚。

以新台幣目前穩定程度,除非出現新興市場貨幣貶值盲從 Herding 現象,否則新台幣急貶機率低。而會使新興市場貨幣匯率貶值原因,是來自於美國 Fed 的緊縮貨幣政策;原本緊縮趨勢加上中東敘利亞緊張,使得原油價格又蠢蠢欲動。於是預期通膨壓力再增高,Fed 被認定升息次數、甚至連「縮表」金額多已經被鴿派杯弓蛇影。美元指數也是資本資產,本身的走勢也多會因供需而有循環起落。因此當指數下跌到 88.555 點之後,它會慢慢地又反向上揚;上下高低循環。而當美元指數上揚後,美股指數下跌、美債殖利率也下跌局面可能出現。可以以此繼續推論想見,如果是這樣的情境;則投資銀行會在緊縮貨幣政策下,在「利率平價理論」下,美元匯率指數逆向行駛。研究群會繼而推論經濟景氣復甦降緩;因此股價被降評與建議賣出。但本文認為,市場多會過度反應 Over Reaction,Fed 的緊縮貨幣政策不會衝動。如果 QE 寬鬆與中性政策是 2009 年 3 月到 2015 年 11 月,總計至少是六年半期間;則緊縮政策也將會是七年以上,就是 2016 年 1 月可能到 2023 年 6 月。

(提醒:本文無政治立場,用財務理論分析時事;說明與判斷無任何貶損只為研究,不為任何引用者行銷或投資背書。)

上一篇

下一篇

#A型反轉