鉅亨網總主筆 邱志昌博士

壹、前言

本文研究發現:一、歐元區今日之「果」,緣由2000年初之「因」;該經濟體由強勢歐元之擴張,到泡沫再至尾大不掉、去槓桿困難。二、2015年7月中起之強勢美元,現在對美國經濟景氣復甦之壓力也漸增;美國聯準會(以下皆稱:FED),如何以智慧化解?三、人民銀行目前正全力以寬鬆政策、照顧已經下滑之資產價格、與GDP成長趨緩風險。本文認為,全球經濟風險繫於最不可測知之,中國如何對付資產價格下行。我們最想知道,中國經濟發改委與人民銀行,將如何對付資產泡沫化?

貳、中國經濟趨緩之原因是美國之有效需求降溫?

中國不是倚賴外銷出口賺匯之國家?而其貿易對手國之匯率相對強勢,不就有益於中國貿易盈餘?那為何自2014年7月中至今,強勢美元並無益於中國經濟發展?國務院總理李克強,還是在今年中國年度最重要政治會議、人大與政協兩會中,向兩會提出經濟工作報告;將中國今2015年經濟成長(以下皆稱:GDP)率目標,由去2014年7.5%下修至7%,這已明顯表示中國經濟情勢仍持續着陸。本文以凱因斯學派中最經典理論,就是經濟成長來自消費者「有效需求」為推理大綱,以事證與此項思維綜觀全球經濟。

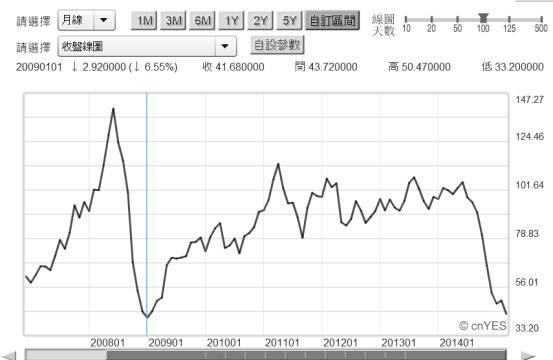

何謂有效需求?又如何將它化為計量指標?如果無法量化,那又可使用那一種合適指標替代?主筆文於2014年中已闡述,國際原油價格是為有效需求之替代指標。由圖一,美國密西根消費者信心指數、與紐約輕原油價格曲線圖互動;在比較分析中可非常清楚見到,自2014年6月起紐約輕原油價格已經開始回跌;但密西根消費者信心指數仍持續上揚。最後兩種指標終於2014年9月,發生一上一下之交叉(Cross);消費者信心指標強勁上揚、但油價急速下跌。我們一定會懷疑,消費者之信心為何沒反應在真實消費行為上,帶動附加需求、推動日用品汽油價格之上揚?

(圖一:美密西根消費信心指數與輕原油價格曲線圖,鉅亨網指標)

本文認為,兩者之間之所以存在落差,是因為供給面出了問題。雖然信心指數顯示消費者購買意願比過去還大,但由於產業蓬勃發展、產品供給增加速度與幅度,遠大於需求增速;終致於不但供給充份滿足需求,還超過、遠大於需求。而要追究此一成因則得回顧2003年,當油價走向大多頭行情後,不僅頁岩油開採蓬勃發展,其它相關石化、紡織與塑膠等產業,也在產油業帶動下不斷擴廠。另一方面,消費者信心與實際需求,容易受客觀環境影響而產生集體波動;但廠商行為則不同、一但投入資本支出後就很難退出。尤其是2008年金融風暴、及2010年起之歐元區南歐國家主權債務危機、2012年美國財政懸崖(Fiscal Cliff)威脅下,消費者信心必然上下劇烈波動,而消費者對實際消費行為也會隨著做適度調整。這種廠商持續擴張但消費者易受景氣利空之影響下,在幾次系統性風險威脅下,至2014年6月後需求穩定度降低,逐漸出現產業供給過剩情況,終於引爆廠商間激烈敵對競爭;市場均衡價格無法再維持在高檔區,於是油價自此跳水大跌。

叁、歐元區由擴張到泡沫、至尾大不掉去槓桿困難!

我們研究全球幾大經濟體景氣發展時也發現,目前景氣最弱之歐元區,為何會進入通貨緊縮衰退泥濘中?遠因仍是強勢貨幣所種下之因。因在2002年至2008年間強勢歐元,使區內不管是政府政策、或是企業與消費者,多對產業產能與房地產過度投資;即除投入自有資本或儲蓄外多還舉債投資。以致於在2008年景氣衰退後,政府與企業及消費者多需面對債務問題。在廠商方面,為償還債務則需加速生產、求取現金流量;廠商爭相擴增生產結果,造成生產過剩、產品價格下跌。而在消費者需求面上,則因多數財富在資產泡沫化後,消失於市場價格不連續下跌中、泡沫化了。而消費者薪資所得又因企業生產過剩,雇主無調高薪資給付信心,又使消費者失去穩定遞增購買力,即有效需求無法持續增加。最後廠商與消費者多終需面對,一直還不清之債務,無法持續擴張之購買力,及下跌之物價;這就是通貨緊縮。

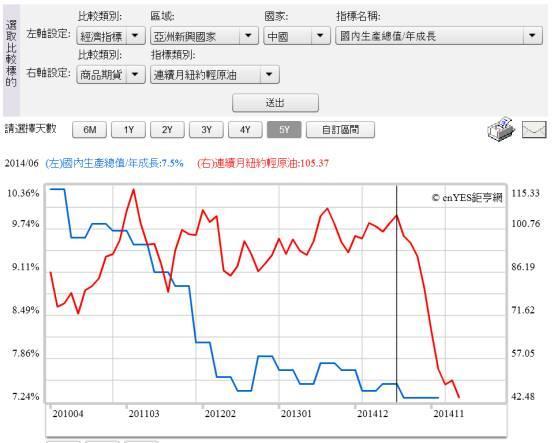

在理論上對通貨緊縮學術定義,是與對於通貨膨脹之定義相同。大多取自於費雪(Irving Fisher)教授學派,即一個經濟體連續兩季物價指數下跌未止。若將此再以經濟數據量化指標詮釋,即為生產者物價指數(以下皆稱:PPI)、躉售物價指數(以下皆稱:WPI)、及消費者物價指數(以下皆稱:CPI)年增率由趨緩,而終致於三者連袂下跌。為何會發生廠商生產過剩,而使PPI指數連續下跌?除市場競爭之外,另一方面,消費者有效需求增速不足是主要原因。我們可再借用「石油價格」,做為市場經濟有效需求量化指標。在2002至2008年間,新興國家、尤其是中國經濟大幅成長,由於對石油消媚之增加,因此油價自低價開始不斷攀高;一直到2008年資產泡沫破裂,紐約油價才大跌至2009年1月1日之41.68美元/桶,如紐約輕原油、圖二。

(圖二:紐約輕原油月曲線圖,鉅亨網期貨)

但2008年後、尤其自2009年3月起,美國聯準會(以下皆稱:FED)開始進行量化寬鬆貨幣政策(以下皆稱:QE);QE持續至2014月11月才完全退場。雖然原本有效需求已明顯不足,但在資金寬鬆效應下,油價仍處高檔、一時騎虎難下。由圖三,鉅亨網指標圖,中國國內生產總值(以下皆稱:GDP)成長率,與紐約輕原油價格變化曲線對照分析可清楚見到,2010年6月即第二季起,當中國GDP成長率已確定由兩位數成長率約10.3%,下降到2012年第三季單位數之7月7.4%時,紐約輕原油價格仍在近100美元/桶,即96.47美元/桶、高不可攀。但在2014月1月FED之QE政策開始退場,及6月16日歐元區ECB執行負存款準備率,等同確認歐元區面臨通貨緊縮後;紐約輕原油就在當天,2014年6月16日以跳水崩盤方式下跌。

(圖三:中國經濟成長率與紐約輕原油曲線圖,鉅亨網指標)

肆、強勢美元對美國經濟景氣復甦壓力漸增!

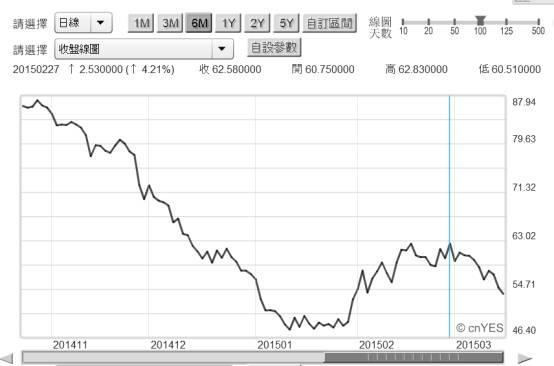

就金融資產配置邏輯,當ECB宣告極端寬鬆貨幣政策時,在利率平價理論(Interest Rate Parity Theory)下,就等同歐元貨幣市場利率將會持續下跌,有意謂歐元兌換美元匯價將顯著貶值發展。在美元指數公式權數中,歐元兌換美元匯率佔有56%權重,因此歐元貶值將促使美元指數上揚。強勢美元使替代性商品,即黃金價格下跌;也使以美元計價之原物料與石油價格下滑。而第一波有效需求或油價之大跌,由2014年6月起至2015年1 月22日止住;當天ECB宣佈將自2015年3月起,進行首次歐元QE政策。以FED當初在2009年3月、或是日本央行(以下皆稱:JOB)近期相關經驗,QE政策對金融市場具內部正面效應,尤其對股市有激勵效果、也會對原物料價格之下跌有支撐。

但我們發現,未來這種以QE撐住高油價的效果,將會逐漸失效。在2014年6月第一波下跌後,由2015年1月22日反彈之油價,其上揚力道只維持到2015年2月底。以財務理論事件分析法(Event Study Method)邏輯,油價是以上揚之格局將ECB次QE,其正面效果反應在3月前;這是效率市場理論之必然體現。但我們認為,此後油價將可能再回落入於空頭趨勢中。因為全球最大新興經濟體中國,於2015年3月5日由國務院總理李克強,正式將今2015年GDP成長率,從去年實際數據7.4%下修至7%。這也將會是自1990年以來,中國GDP成長率最低一年。這也可能是促使ECB對QE宣告日當天,觸底反彈之油價,卻於ECB實際進行QE之前一天,即2月28日就達到反彈高價區、北海布侖特原油價格為62.58美元/桶,之後就又開始再度回到下跌行程主要原因。以圖四,我們再以全球運輸用之北海布侖特油價曲線圖說明,它的過去至今價格趨勢,也與紐約輕原油相同。自2014年6月16日之後它就一路下跌,持續跌到歐洲央行將宣佈,第一次歐元QE宣告時,即2015年1月22日、北海布侖特原油跌破48美元/桶,收盤價格為47.99美元/桶、之後開始反彈。

(圖四:北海布侖特原油日曲線圖,鉅亨網首頁)

伍、人民銀行全力以寬鬆政策、照顧資產價格與GDP成長趨緩!

反過來說,反彈到2015年2月27日之油價,會從3月3日再度回跌,不是因為ECB之QE政策利多出盡,而是因中國經濟成長率再度降溫。除此之外,就是ECB 之QE政策,長期以往必然使歐元兌換美元再趨貶值;中國需求降溫挾帶強勢美元,再度壓迫油價下跌。中國國務院之所以降低2015年中國GDP成長率,是因為中國房地產價格,自2014年第一季起全面緩和下跌。中國統計局每月對中國70大城市房地產價格進行調查,並將調查結果公佈於網站。如果中國經濟發改委認為,蓬勃之房地產價格對中國經濟有非正面效應,有意搓破資產泡沫;則我們認為,早在多年前就應採取緊縮貨幣政策,如大幅調高存款準備率,或對相關產業進行信用管制。但這樣的結果必需付出相當大代價;在金融機構方面,有非常多以不動產當抵押擔保品貸款,會因為擔保品市價崩跌;借款之企業與消費者多將遭到金融機構補增擔保品要求。如果房地產跌勢不止,最後將殃及金融機構債權完整,發生金融機構逾期放款與呆帳風暴。我們判斷,中國經發改委對房地產泡沫處理,顯然是審慎樂觀其溫和上揚;而在降溫思維上採被動與穩定機制,即當市場交易降溫與價格下跌趨勢形成後,再反手以Anti Cycle邏輯,動用多次寬鬆貨幣政策去穩住它,以免它隨時可能發生快速失控性下滑。這之所以自2014年上半年起,中國人民銀行開始進入降息循環,推出多種規模化寬鬆貨幣政策,如金融機構債券逆回購,及下半年2014年11月21日動用5,000億人民幣,進行常備便利融資(以下皆稱:SLF)政策等,這多是為中國經濟降溫、也是為資產泡沫化後之金融危機做防護傘。

(圖五:中國上證綜合股價指數日K線圖,鉅亨網首頁)

若將上證綜合股價指數,視為人民銀行各種寬鬆貨幣政策,是否顯著有效之指標;則我們可以發現,在去年11月21日該次SLF政策,寬鬆政策對股市的確具顯著激勵效果,上證股價指數由當天之2,452.63點,此後一路上揚至2015年1月6日之3,351.45點。自該次SLF政策後,人民銀行再於今2015年兩次寬鬆政策,即2015年2月4日降存款準備率政策,及2月28日之降息政策。但這卻已無力像SLF之力道,無法再強力推升上證股價指數。換言之,股市對今2015年2月兩度大刺激政策,無顯著正面效應,唯仍有維持高檔穩定之功。如圖五,上證綜合股價指數於2015年1至3月盤整後,於國務院宣告GDP降標之後,再度起漲。

陸、結論:未來全球經濟風險繫於中國如何對付資產價格下行!

為何會如此?因為自2015年起,中國也出現物價下跌、及GDP成長能進一步放緩,可疑之通貨緊縮。本文對總體經濟指標運用經驗認為,與貨幣政策最相關之經濟數據為物價指數群組,即上述之PPI、WPI與CPI指標等;而與GDP最相關之指標,則為採購經理人指數(以下皆稱:PMI)。本文判斷,人民銀行必然是在物價指數、與PMI指標公佈前發現,這兩群指標有同步下滑趨勢。即PPI、WPI、CPI與PMI同步降溫,於是在月初2015年2月4日,全面降低金融機構對人民銀行之存款準備率;但因情勢還是不很樂觀,與經濟發改委及人民銀行之預期效果顯然有落差,於是再於月底2月28日降息。

由上述全球經濟發展現狀,投資者或可已經可以感受,歐元區之經濟已經掉入通貨緊縮中,而美國是否會落入強勢貨幣長期發酵後之惡果,可能要取決於FED對升息、與ECB對再次QE;及人民銀行是否動用規模再大之寬鬆政策。因為中國目前7%之GDP成長目標,仍然意謂實際GDP數據,也可能落在6.5%至7%之區間。在地方債務將以國債方式進行置換下,中國經濟下行最大風險,可能就剩這最麻煩的資產價格走跌或將泡沫化方式。我們希望,就如同克魯曼博士,在今2015 年香港亞洲金融論壇(AFF,Asia Financial Forum)所言,中國有很多經濟發展問題,他們也知道自己問題所在,也必然有正確方法處理它。(提醒:本文為財金專業研究分享,不為文中任何預估之未來事實、與投資損益背書。)

上一篇

下一篇