鉅亨網 首席經濟學家 邱志昌博士

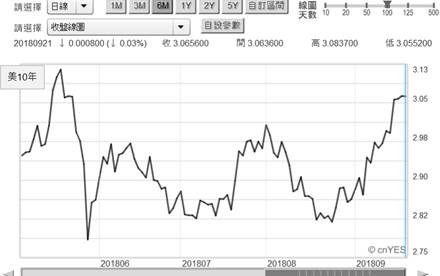

傳聞美國聯準會 (Fed) 正在思考,雖然 Fed 已經進行 QE,FOMC 利率也已拉高到 2% 以上,但貨幣市場的均衡利率仍然寬鬆;目前全球經濟與貿易多面臨新局面。如此還在如此低利率水準下,若發生經濟衰退,則應該採用哪一種方法?Fed 該考慮的問題,應該是指如果萬一發生系統性風險?則應該用什麼貨幣、或資產購買政策去挽救?到目前為止無論是公開市場操作、存款準備率、與信用管理、重貼現率等,將傳統工具改良的貨幣政策;前述所有貨幣政策,大概多已經用過了。在價的管理上,Fed 運用 FOMC 利率,而 ECB 則是運用負數存款準備率。且 Fed 與 ECB 多運用 QE,買進不動產抵押債券 (MBS)、與政府公債、機構保證債券等。如果再來一次系統性風險?應該如何因應?經濟、產業發展多是不斷推陳出新,但誰也不曉得黑天鵝在哪裡?不知道哪個時候會發生?美國學者建議 Fed 直接買進股票!

就如同今 2018 年、中國上證股價指數的荒腔走板一樣;就在成為 MSCI 成份股,資金進入中國資本市場,股價指數卻直線下跌;一路由 2018 年 1 月 29 日跌到 2018 年 9 月。抽絲剝繭找原因?媒體分析屢屢提及是川普貿易戰爭烽火四起;因此中國股市一蹶不振。這種判斷顯然還不夠詮釋,尤其是對一個已經國際化、強式效率市場;這只能吻合弱式效率標準。早在 2017 年下半年,其實中美的貿易關稅衝突,就已經由太陽能、輪胎、鋁產業等發出火苗;如果市場夠效率的話,股價在 2017 年第四季就該大跌了。台股最具代表性的大立光公司股票,它的股價行為就是如此運轉,小型股的股價波動、聞風草動。而中國上證指數是與道瓊指數同步做頭,在 1 月 29 日帶著全球股市一起往下摔。股價事先行者,系統風險的引爆的確是在約一個月以後的,2018 年 2 月 27 日中國經濟侵略反映;上證指數的崩跌驗證,股價指數 (市場指標) 是走在事件之前。目前上證引發的新興市場風險,隨著上周美元指數鈍化,股市活力顯著回籠增強。

台股加權股價指數,周 K 線圖目前仍然強勁,始終未走成空頭格局,還是強硬整理型態。2018 年起兩岸股市發展似乎已分道揚鑣,這可能也代表兩岸產業的分工關係不變;但彼此轉換內容有所更新。檢視台股集中市場融資與融券餘額變化,可以發現其實市場最恐慌的時間點,應該就在 2018 年 9 月 10 日;當天集中市場一口氣殺出 45 億新台幣融資餘額。而前一周的周五 2018 年 9 月 7 日,也一口氣殺出 33.38 億新台幣。這與過去在此之前半年以來,每天幾億新台幣的緩慢折磨;被套牢的多頭似乎就在當時、如魚刺擠在喉嚨,去之而後快的羊群心態突然油然而生。但集中市場融券餘額也在 2018 年 9 月 10 日,才開始由高檔微微往下掉;如果在此之後融券餘額大減,這樣的形態似乎也指向,整個市場指數與心態尚未到底。至少要融券餘額在下掉之後,日後還要繼續上揚;藉由資券雙雙多看錯之低價、出現穩定的底部區。前者是多頭繳械、棄械投降。後者是融券看空者認為,這就是底部區。這樣的雙變數基本上吻合,風險溢價報酬、或是市場全數看空最悲觀長期底部區。至少空頭認為這是該回補底部區,多與空頭皆完全皆看反了。此時傳產類與金融類股,夾帶法人買超異軍突起,資金湧入非電子股結構改變顯著。

空頭回頭拼命做空、多頭幾乎完全棄械而降;連自己多認為,未來股價絕對已經爬不起來了。如果出現這樣的情境,就是最好的買點。這通常是有系統風險之際,就 2016 年 1 月 16 日的台股加權指數,就是北海布蘭特原油跌到 27.1 美元 / 桶,而且多數民眾認為兩岸關係轉差。當時是通貨緊縮系統風險燃燒最炙熱時刻,油價代表「有效需求」。2018 年第四季後,未來油價與金價可能是雙雙弱勢格局;以此此時的融資餘額大減,對應的是短期、並非長期底部區。但是一定得要等到那種寸步難行、草木皆兵之際才能投資股票?這也未必,多頭可用之兵甚多。過去幾年以來,每當本文、諾貝爾經濟學獎、頂尖金融投資專家多看空美股、避險基金大師索羅斯放空美股時;其實道瓊並沒有真正的大跌過。它頂多也只是突然暴跌一、兩周交代敷衍了事。

這在網路革命持續進行中,以電子網路為主軸的產業發展之下,投資者醉心於主流類股,現在要叫他改變是不容易。1994 年美國科技業開啟網路革命之後,一直到現在仍是全球製造業主軸,目前將要銜接的是 5G 更寬頻網路基礎建設。有了 5G 之後,很多事可以委由 AI 與相關自動化設備機載代勞,看病、開車、清掃、打仗等等。這個前瞻的趨勢具備,可使人類更便利的效用,已經成為一個無可回頭的發展。產業的發展一直是一步一腳印,在網路或通信革命歷程中;2000 年與 2008 年分別遭遇本身、非系統與系統風險的襲擊;不管產品出貨、產業毛利、公司盈餘多有顯著高低循環波動,不是一路鵬程萬里、馳騁無礙。但是當股價已經兌現未來美景後,代之而起的是傳產、MSCI 龍頭與金融股。

非常多的目前美股科技大廠,在 1994 年之際多還在萌芽階段;如谷歌、亞馬遜、阿里巴巴等,當時多是藉藉無名。投資的哲學在於拉遠自己的視野,調整短期與長期的注意力比重;短期要計較、長期更要斤斤計較。多數投資者有專業能耐撿到現成的,但對於這些當今的低價股,多要有長期仔細眼光。「股神」巴菲特的股票成功投資,多數媒體多以專業與厲害眼光去探究,並且多想學習;可是一旦放開他的書,看到大盤與自己才沾沾自喜剛買進的股票,人就不對勁了。非常多的投資者上窮碧落下黃泉,多想要在資本市場一展雄風,因此對於國際金融、科技產業、公司財報多積極經營研究,好學不倦怠;但卻無法駕馭自己「驛動的心」。絕大多數的人多不會安於現象;新光集團創辦人吳火獅、曾以「維持現象就是落伍」、促勉該集團。面對日新月異的未來時,不是不斷調整企業經營內容;而是先要有面對未來的整套知識,至少要以冷靜的心面對市場潮流循環。巴菲特贏的不是專業,是投資的特質,對於投資標的深入後、非常有耐心地去等待它的成長,至少十年、二十年、三十年。當然在這些時間過程中,需要的仍然還是關心;但絕對不是時時改變。猜測在巴菲特的標準中,每年更換持股的投資機構,可能還會被認定是「噪音投資者」 (Noise Trader)。台股加權股價指數內容,會出現結構性調整變化;在面對美國貿易策略的挑戰之際,電子產業結構也將改變。未來與市場原有運行軌道不同,因為電子、或是權值股、金融一直是台股重心。其實將視野放大,除了科技業之外、台股多頭可用之兵甚多,金融、食品、運輸、鋼鐵等等;只要競爭力持續加強,資本市場精采好戲在後頭!

(提醒:本文是為財金專業研究分享,非投資建議書;個股只為說明用,對任何貨幣與股市、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇