鉅亨台北資料中心

文.馮泉富

台股歷經十月全球股災,腰斬或打個三、四折者比比皆是,股價率先止跌物超所值的法人回補股,是現階段搶反彈最佳標的。

由於全球馬首是瞻的美股至二九日為止持續震盪走低,使今年十月份成為股市被空頭獵殺的紅色十月,美股市值約莫蒸發二.八兆美元,全球股市市值大約跌掉五.五兆美元。根據美銀美林發布的最新統計顯示,MSCI 世界指數的二七六七檔成分股已有一七四二檔從高點下跌超過兩成,等於全球六三%的指標股進入所謂的熊市。

財報利空逐步鈍化 美股短線反彈啟動

當然,主要原因為市場擔憂全球經濟成長放緩以及企獲利可能已達高峰,這樣的擔憂是可以理解的,所以我們不只一次的提醒股市本益比被下修的風險,現階段股市面臨的兩大修正原因如下:首先,升息循環拉升了風險資產的投資機會成本 (無風險利率提高),第二是整體企業增長動能趨緩 (非衰退);目前全球股市就是在進行合理本益比下修的去槓桿階段。

比較危險的是如果股市繼續下跌,將會干擾到企業投資決策以及消費市場信心,屆時會有很大的機率讓整體經濟掉入惡性循環的迴圈,那時候到底是雞生蛋還是蛋生雞?已經不重要了,因為對經濟的傷害已經造成了。

不過,投資人往往會被市場的氛圍影響而過度悲觀或因噎廢食。舉例而言,前述的全球股票在二○一一年也曾發生過近七成進入熊市標準,接下來到現在所出現的發展就不必贅述了。

既然這樣,近期美股到底有沒有機會反彈呢?結論是十一月第一周結束以前反彈機率大。根據 S&P500 企業財報公布概況觀察,目前已公布財報之公司達四八%,其中優於市場預期者占超過八成,由於整體盈利超出預期約六.五%,因此,市場將標準普爾 500 指數的盈利年增率從先前預測的一九.三%調升至二二.五%。

重點來了,市場雖然未因亮麗的財報而上漲而集中反應未來的前瞻指引。基於股價是反應未來,所以這也可以接受,不過,大部分企業的前瞻指引顯示的是未來一至二季度之成長動能趨緩,並非衰退,且股價也相對作出下修反應。預估大部分具重大影響力的企業財報將於十一月份第一周以前公布完畢,屆時市場將對利空反應鈍化,美股反彈可期。

階段性下修非長趨勢崩跌 中期留意數據瑕疵是否擴散

就景氣的角度而言,有些現象讓市場可以合理的懷疑景氣周期已處於末段,不過,是否形成一蹶不振的趨勢,我們仍需要更多的數據佐證再下定論。

如果只是增長動能趨緩,股市本益比會下修,從高一檔的位階到低一檔的位階,然後進入一段時間的橫向整理,市場剩下少數具競爭力與成長性的產業或公司能吸引資金聚集,指數不會崩盤,只是整理時間拉長。

另一種狀況是,如果出現瑕疵的數據項目越來越多,代表景氣加速惡化,經濟陷入衰退的壓力上升,股市可能陷入跌跌不休,猶如二○○八年。

觀察目前的概況,部分經濟數據確實轉弱,但還未及拉警報的程度,例如美國九月份耐久財新訂單月增○.八%,雖然較前期的月增四.六%大幅回落,但高於市場預期的月減一.五%,仍呈現溫和成長;扣除飛機後的非國防核心資本耐久財訂單則是月減○.一%,已連續第二個月負成長,顯示第三季在設備方面的商業支出進一步疲弱,可見企業對經濟前景的不確定性仍持謹慎態度,這是景氣的瑕疵之一,仍需持續追蹤。

另外,美國九月新屋銷售出現降溫,較八月減少五.五%,連續四個月走低,換算年率約五五.三萬戶,為近兩年來最低,反應房價與高漲的利息成本已對潛在購屋者造成負擔,因而壓抑買氣。不過,諾貝爾經濟學獎得主席勒 (Robert Shiller) 表示,房貸利率上升確實令美國房市買氣趨緩,但他認為目前房地產還不至於陷入大衰退,主要是美國薪資成長與經濟表現仍屬強勁,不至於出現急轉彎。

台股短線反彈收斂負乖離 需留意景氣擴張何時回溫

以上顯示,景氣熱度確實降溫,但不至於陷入衰退,所以目前股市本益比的下修,為階段性的短期下修,不是長趨勢的崩跌,過度悲觀容易錯失機會。

相對於美股,台股本益比下修的幅度或速度更快,尤其是櫃買市場,櫃買指數由高點回跌已超過三成,向二○一五年的低點靠攏,對照當時的加權指數位置約為八二○○點附近,可見修正慘烈的狀況。

由於短期修正幅度巨大,隨時有可能出現反彈行情,收斂技術面的負乖離。但中期而言,加權指數能否重回萬點,端視台灣本身的景氣擴張力道何時回升。

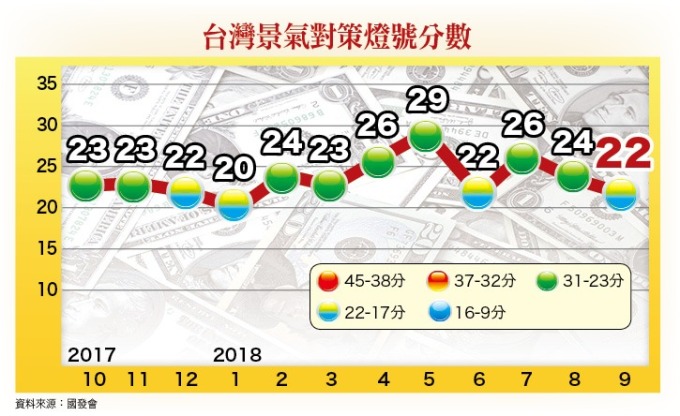

根據國發會公布的九月景氣綜合判斷分數,較八月再減兩分,降至二十二分,景氣燈號轉為黃藍燈,景氣基本面不樂觀。

就細項觀察,主要原因是製造業營業氣候測驗點由上次的九八.三點驟降至九三.八點,加上批發零售及餐飲營收年增率降至二.○%,以致景氣綜合判斷分數降至二十二分。

最重要的觀察點在景氣領先指標部分,九月領先指標下滑○.一一%,已連續第四個月下滑,顯示這一波景氣復甦的動能相當疲弱,也代表近期全球經濟的下行風險正快速升高,幸虧領先指標下滑的速度緩慢,四個月的降幅約○.二九%;若景氣領先指標能止跌回升,相對較有利於台股加權指數重返萬點大關,否則將限縮台股反彈幅度。

如前所述,不論從美股還是台股的角度,短線隨時可望進入反彈波的開始,持股率低的投資人可趁勢加碼,或者執行換股操作。

法人領先回補個股為優先選擇

由於諸多法人機構精於產業基本面的研究,所以建議投資人的選股策略以法人領先回補的個股為優先選擇。

例如台達電 (2308),投信法人從十月十二日起,每天買超呈現連續回補,顯然對其基本面發展有相當程度把握。

台達電第三季營收創下歷史新高,主要是被動元件表現不錯,電源產品的部分價格調漲。

展望第四季,資料中心產品將繼續成長,大型及中型私有雲包括伺服器、不斷電系統 (UPS) 等能見度高;通訊部分也可望持續成長,整體第四季毛利率可望持續提升。

展望明年,車用、5G 成長趨勢明確,台達電將持續往高附加價值的產業鏈走,尤其電動車趨勢已成型,台達內部相關零組件看到三倍的成長,未來二至三年訂單能見度高,值得長線追蹤。

來源:《理財周刊》 949 期

更多精彩內容請至 《理財周刊》

上一篇

下一篇

#波段回檔股

#極短線弱勢