【郭恭克專欄】由全球物價與利率情勢看股市投資策略

郭恭克

全球大宗物資商品指數期貨 CRB 指數 10 月上旬最高到 201.72 點,至 11 月 27 日

日最低回挫至 178.79 點,至 12 月 14 日只維持在 180.31 點,尚未見明顯回漲走勢。美元指數穩中透堅、國際油價自 10 月上旬高點 (創 2014 年 10 月最高點) 連續兩個月下跌,至 12 月中旬北海布蘭特原油每桶價格為 60.28 美元、美、中貿易戰恐影響全球經濟景氣擴張、中國總體經濟持續趨緩,均造成國際大宗商品價格的回跌。近期上游大宗商品價格上漲壓力舒緩,可望降低全球通膨壓力,讓歐、美等經濟大國央行貨幣政策緊縮速度放緩。但通膨降溫、美國貨幣緊縮政策舒緩是否為股市可憑藉的利多?答案恐怕並非如此。

美國 11 月消費者者物價指數年增率下降至 2.2%,創 2018 年 1 月以來最低點,核心消費者物價指數年增率維持在 2.2%,連續 4 個月持平,物價未進一步竄高,料聯準會 (Fed)12 月緩步升息步調雖可能不變,然其自 2015 年 12 月以來將聯邦基金利率自 0.25% 連續八次調升一碼至 2.25%,導致美國 30 期房貸利率自 2016 年低點約 3.6% 逐步上升,11 月最高至 5%,對貸款購屋者漸形成壓力,30 年期房貸利率至 12 月中旬已下降至 4.5% 附近,全美成屋房價中位數年增率至 10 月止雖連續第 80 個月正成長,但成交量自 2018 年開始出現下降現象,除因供給量不足外,長期貸款利率走升應是重要原因,近期長年期房貸利率下降是否足以刺激高房價之下的買氣值得高度關注,因美國房市景氣消長為觀察美國總經濟榮枯的重要指標。

美國 2 至 4 月連續三個月整體工資年增率維持在 2.6% 的平穩水平,5 月、6 月、7 月工資率年增率小升至 2.7%,8 月工資率年增率跳升至 2.9%,9 月工資率年增率 2.8%,10 月與 11 月工資年增率攀高至 3.1%,創 2009 年 4 月以來最大升幅,就業市場接近火熱的景況中促使工資率開始出現上升趨勢,此將有利於美國消費市場的成長但卻將成為未來核心消費者物價指數上漲壓力。11 月失業率持平於 3.7%,連續三個月保持於 1969 年 12 月以來最低點,處於自然失業率下的充分就業狀態,將因工資率加速上升的環境,成為助燃通膨上升的隱憂,亦為 Fed 暫時不敢貿然暫緩升息政策的主因。

美國 11 月非農業就業新增 15.5 萬人,過去 12 個月平均每月新增非農業就業數 20.36 萬人,連續第 98 個月淨增加。對照美股與非農業就業人口增減變化,在每月非農業就業人口穩定增加之下,美股維持多頭循環的基本面條件其實尚未改變,然美股道瓊指數年線於 12 月上旬由上升轉為下降趨勢,是否為總體經濟已走過頂峰的先兆,應高度關注後續變化,美股可能走空對台股極可能造成進一步衝擊。

北海布蘭特原油期貨每桶價格 10 月上旬最高至 86.74 美元,創 2014 年 10 月後最高點,至 11 月 29 日回檔至 57.5 美元,國際油價自高檔回挫雖有利於全球物價情勢的穩定,但最大跌幅超過三成卻可能隱含全球總體經濟弱化引發上游原物料需求轉弱的隱憂。

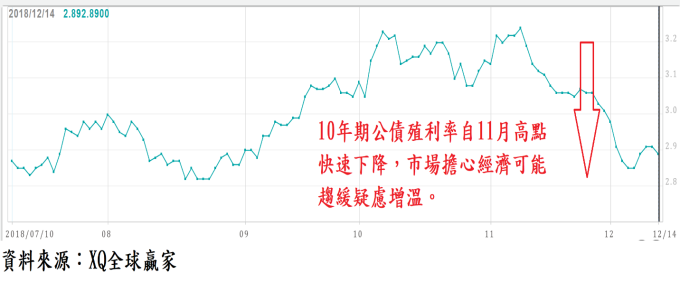

美國 10 年期公債殖利率自 9 月迅速走高越過 3% 關卡,11 月最高至 3.2495% 創 2011 年 5 月後最高,股市擔憂機構法人在債券殖利率攀高 (債券價格下跌) 後,棄股權資產改購入債權資產引發美股賣壓,道瓊指數 10 月重挫 5.07%,造成歐、美及亞太等地股市全面重挫的全球股災。但 11 月因美、中貿易戰激化、美股劇烈震盪走低、美國房市降溫、Fed 貨幣政策鴿派抬頭等因素影響,美國 10 年期公債殖利率自 11 月中旬以來快速回落至 2.85%,至 12 月 14 日在 2.89%,短年期公債與長年期公債殖利率利差縮小引起市場擔憂總體經濟不久將來將進入趨緩週期,不利美股維持多頭循環。

國際原物料及能源價格連續兩個月回挫,美國長年期公債殖利率自 11 月以來改變原來之上揚趨勢,但美元指數因美國經濟景氣強度仍優於其他工業大國而呈現穩中透堅、Fed 持續緩步升息政策至 2018 年底料仍不變,美元指數回檔空間暫時有限,至 12 月 14 日維持在 97.43 點,若美元指數再度走高將牽動國際資金移動、新興股市資金回流美元壓力可能再起,不利新興市場股市,當然台股亦可能受到外資賣超並匯出資金的影響,外資 10 月賣超台股 1429 億,外資淨匯出 58 億美元,台幣貶值 1.39%,即受美債殖利率走高、美股重挫等因素衝擊,使外資賣股後做出匯出資金動作,並直接導致台股年線在 10 月 4 日由上升轉為下滑。

據金管會證期局資料,11 月外資淨匯入 21.5 億美元,以 11 月台幣匯率平均值約 30.847 元,外資淨匯入約 663 億台幣。11 月外資買超上市股票 104 億、買超上櫃股票亦為 104 億,顯示外資對中小型上櫃股票買超較為積極,然兩者合計 208 億卻遠低於 11 月外資淨匯入金額,11 月台幣匯率在 10 月大貶 1.39% 後,小幅回升 0.39%,外資雖出現回流國內徵兆,但卻未積極進入上市股市買股,僅是對中小型股進行跌深後的搶反彈操作。外資 12 月至 14 日止,賣超台股上市股票 530 億、賣超上櫃股票 43.3 億,顯示外資態度仍然偏空,累計 2018 年全年至 12 月 14 日賣超上市股票高達 3409 億,創 2008 年以後最大賣超單一年度,亦賣超上櫃股票 130 億,為外資自 2009 年至 2017 年連續買超 9 年後的首度賣超上櫃股票的年度。

台股與美股年線 (52 周均線) 扣抵位置均將在 12 月中旬進入扣抵 2017 年 12 月至 2018 年 1 月的指數快速上漲波,台股年線自 10 月上旬即已轉下滑,11 月底美、中於阿根廷的 G20 峰會刺激台股上漲如煙花般短暫,台股空頭趨勢於年底前扭轉的可能性已明顯降低。美股道瓊指數年線於 12 月上旬開始轉為小幅下滑,多頭未來兩個月已無太多退路,若無法突破 10 月歷史高點再創新高,則道瓊指數年線年底前持續下降的危機將越來越重。

美國總體經濟出現強中帶弱隱憂,美股未來兩個月正式多空反轉的危機沉重,台股年線 12 月上旬翻升已功虧一簣,若無強大外部資金買超將難突破空頭格局,指數若再現反彈波仍應減碼,空手者宜持續觀望。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇