鉅亨網記者鄭心芸

國內基金管理規模再創新高,1 月國內投信基金規模連續第 10 個月創新高,規模仍超過 4 兆大關。法人指出,武漢肺炎衝擊屬短期事件,在景氣復甦、各國續採寬鬆政策之下,投資人可布局成多重資產、成長型股票、高股息股票、高息債券等四類型基金。

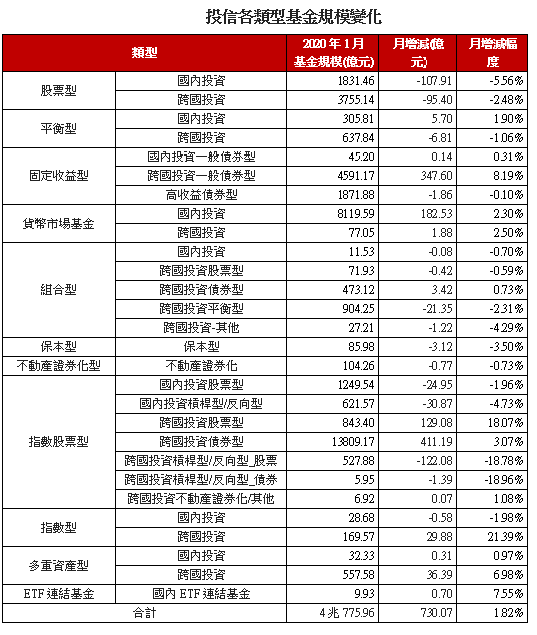

國內基金管理規模再創新高,投信投顧公會資料統計,截至 2020 年 1 月底為止,投信整體基金規模達 4 兆 776 億元,連續第 10 個月創歷年單月新高。相較去 (2019) 年 1 月底規模,則是上漲 1.3 兆,一年成長幅度逾 47%。

若按類型區分,跨國債券 ETF 基金、跨國一般債券型基金、國內貨幣市場型基金規模增加最多。至於規模減少較多的則是,跨國股票 ETF 槓桿或反向型基金、國內股票型基金、跨國股票型基金。

受惠於全球低利環境,市場游資充沛,追求收益趨勢下,2020 年 1 月「跨國投資固定收益一般債券型」基金規模較去年同期成長 2370 億台幣,規模上漲 106.7%。

富蘭克林華美新興國家固定收益基金經理人張瑞明認為,全球追求收益的趨勢不變,相較於美歐等成熟市場公債僅 0%-1% 低利水準,使得全球高收益債券、新興市場債券等高息債券類別,深受國內投資人喜愛,規模近年相對成長快速。2020 年只要大環境景氣變化持穩,則風險性債券可望持續有機會表現,唯一擔心市場不確定性增加,並影響經濟基本面,否則這類債券適合長期投資、納入核心配置。

除固定收益類,台股基金也表現不俗,規模較 2019 年 1 月底成長 14.24%,相較去年規模增加 228.3 億元,雖然一月規模下滑 5%,但主因可能是指數觸擊 12,000 點逢高獲利調節。

富蘭克林華美高科技經理人郭修伸認為,受惠台股指數不斷創新高,台股又具高殖利率與科技產業發展優勢,可望持續吸引外資匯入;全球發展 5G 通訊,台股中的半導體產業供應鏈仍是科技股先鋒,建議不妨適度逢回加碼,或利用定期定額來長期投資。

葉菀婷也認為,上半年為企業傳統淡季,疫情若能在第 2 季以前降溫,以短期利空看待即可。預期今年全球景氣復甦可能因此推遲,惟回溫的趨勢不會改變,建議逢回可增持股票資產。尤其是眾多新興國家已率先宣布降息救市,市場預期美國聯準會今年降息機率升高,低利率環境將會延續,將促使資金尋求更好的收息機會,水電瓦斯、REITs 等高股息股票價值顯現。

此外,根據 1 月數據,跨國型類資產成長規模仍較國內型資產高,其中如跨國投資組合型 - 債券型,儘管 1 月份較去年底 12 月僅成長 0.73%,但近一年規模成長達 18.6%,表現不差;再者,多重資產型基金規模也較前一年大幅上揚 40%,其中跨國投資型 - 多重資產型,今年 1 月底規模已達 557 億元台幣,較去年 1 月底時 420 億台幣,上漲 137 億台幣,規模上漲達 32.7%。

富蘭克林華美投信認為,2020 年市場變化較大,建議增加「固定收益型基金」例如: 新興債與全球高收益債券外,也可利用跨國投資之多重資產型與指數型基金來平衡股市漲多之風險。積極型投資人可以適度增加新興股票 / 債券型,而穩健型投資人則應伺機調整投資組合,均衡配置股債與各產業,並以多元化佈局,掌握各市場與資產間的輪動表現。

上一篇

下一篇