投資台灣新思維之對策與政策建議

台灣銀行家 2020-04-21 16:58

大量資金回台,是機會也是風險。若資金匯回後,政府僅做消極控管,而無導入實際投資,恐將徒增金融及不動產市場的波動風險。唯有透過適當的機制,將資金引入實質產業及基礎建設升級,才能再造國內產業轉型與成長。

隨著美中貿易爭端沸沸揚揚,雙方從關稅戰針鋒相對,逐步擴大至關鍵產業的生存機會競爭。在中國大陸的台商也開始思考轉移生產基地,加上近來香港「反送中」議題發酵,此時高端資產大遷徙,對我國而言不啻為大好機會。而政府也適時推動「歡迎台商回台投資行動方案」,積極協助台商返台投資。但事實上,國內長期存在資金運用瓶頸問題,究其原因,並非資金短缺,關鍵在於投資標的不足。此時,台商計畫將海外產業與資金移回台灣,究竟該如何落實資金投資,並創造實際就業,政府單位在引導資金回流時,須通盤思考整體資金戰略運用。

本文試圖透過國際間超額儲蓄變化,觀察近年我國超額儲蓄與投資失衡加劇現象,並從資本形成占我國經濟成長比率變化,提出超額儲蓄導入基礎建設規劃,此將有別於過去傳統除政府預算及銀行融資外之選擇。另介紹中國大陸政策性金融債及日本財政投融資制度與實際運用方式,作為我國未來擬定政策之借鏡。最後建議政府應引領資金流向基礎建設,並以國家資產開發角度,設計多元化金融商品,吸引國內外資金進駐。畢竟,中長期資金才是最佳之基礎建設資金來源,亦為推動我國經濟成長之重要引擎。

政府推動「歡迎台商回台投資行動方案」,以 3 年期程搭配土地、租稅等優惠,吸引台商回台投資,獲得產業界極大迴響。同時針對國人留置在外的資金,制定公布《境外資金匯回管理運用及課稅條例》,期藉強化資金匯回誘因,引導個人境外資金及營利事業境外轉投資收益回流投資,挹注國內產業及金融市場,促進整體經濟發展。

事實上,國內長期存在資金運用瓶頸,原因並非資金短缺,關鍵在於投資標的不足,而出現超額儲蓄與不動產價格高漲現象。如今,因美中貿易爭端及香港「反送中」議題發酵,面對台商可能將海外產業與資金逐漸移回台灣之契機,究竟該如何落實資金投資,並創造實際就業,政府單位在引導資金回流時,勢必得通盤思考整體資金之戰略運用。

對照過去幾次國際金融風暴時期,國內往往出現成立主權基金之輿論呼聲,惟各界對以外匯存底為其主要資金來源存有疑慮,而使相關倡議無疾而終。畢竟,作為新台幣準備之中央銀行外匯存底,本質迥異於新加坡或阿布達比之主權基金,在操作模式與風險承受度上皆具相當差異。因此,外匯存底之投資標的須具備高度安全性及流動性,不宜承擔高風險。

相對之下,包括勞保、勞退、國民年金及退撫基金等資金,雖無主權財富基金之名,卻於呈現我國超額儲蓄之基礎上,蘊含國家財富之具體展現。惟目前各基金之委託操作,大多僅能在既有金融市場機會中追求基金之成長,缺乏從國家整體或社會共好觀點,進一步整合並擬定有效策略,更遑論運用如此龐大之資金能量,推動大規模基礎建設開發,或於資本市場造市與避險,以追求我國經濟永續成長。

更重要者,在美中貿易戰衍生之國際生產鏈重組過程中,全球資本競爭勢必更加激烈。過去我國尤其偏重製造加工出口,所以對金融服務業國際競爭力之提升,往往不若製造業般受關注。以近新台幣(下同)20 兆元之壽險業海外投資金額為例,亦鮮見國內優秀金融操作品牌。因此,倘忽略此次資金回台優勢,將可能錯失提升國內金融產業附加價值之大好機會。

針對此波海外資金回流,如欲避免龐大資金流向炒作已高漲之不動產,建議產官學研共同集思廣益,鼓勵台灣金融業創造更多樣化投資商品,應為首要之務,亦促使金融產業把握此轉型契機。

本文擬探討在此次資金回流契機下,政府應如何強化其資金引導角色。就我國經濟再發展角度言之,包括新創產業之投資、長期國家建設公債之籌措、國際合作之推動等,皆為資金可共同嘗試利潤共享、風險分攤之良好方向。以資金池整體運用觀點,參酌各基礎建設相關之金融商品或計畫經驗,國際間諸多成功案例及鄰近國家包括日本與中國大陸等做法,皆可作為我國此次引導資金回流之參考。

就超額儲蓄下之資金回流,探討我國儲蓄與投資失衡狀況,再借鏡中日之資金引導經驗,進而建立我國基礎建設動能芻議。

超額儲蓄下之資金回流

依據中央銀行統計資料顯示,截至 2018 年底,我國對外資產達 2 兆 488.7 億美元,對外負債 7,683.7 億美元,對外淨債權即國際投資部位淨資產(NIIP)達 1 兆 2,805 億美元,排名全球第 5 大,僅次於日本、德國、中國大陸及香港。

我國國外淨債權主要係累積自經常帳長期順差,而經常帳順差則反映國內長期存在超額儲蓄問題,也顯示國內投資面向之有效需求明顯不足。尤其國內投資動能相對疲弱,以致資源無法有效運用於國內市場,而必須透過投資或借貸予國外部門使用。

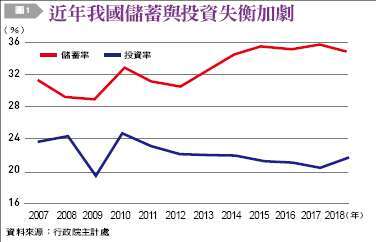

根據行政院主計總處統計,自 2009 年至 2018 年間,我國平均儲蓄率為 33.13%,投資率卻僅 21.7%,超額儲蓄率平均達 11.4%,凸顯儲蓄率偏高,但投資率明顯不足〔見圖 1〕。惟近年來國內投資增加、資本財進口擴增現象值得注意,2018 年超額儲蓄率即由 2017 年 15.15% 降至 13.23%,同期間經常帳順差對國內生產毛額(GDP)比率亦降至 11.6%。然而,2015 年及 2017 年曾因投資率下滑,使國內超額儲蓄率甚至達到 15.15%〔見表 1〕。

對照日本及中國大陸超額儲蓄情況(日本超額儲蓄率約 3% 至 4%),我國超額儲蓄率長期以來皆超越該兩國〔見圖 2〕。對我國金融業者而言,利差收入向為重要收入來源之一,惟在超額儲蓄率居高不下,存放款利差不斷縮小〔見圖 3〕,利差收入更逐年走低之背景下,致其獲利須仰賴手續費、財富管理及海外投資。

其次,就投資率持續下滑而言,金融海嘯後,全球經濟出現長期停滯現象,加以全球經濟前景不確定性攀升,企業投資趨於保守,致使我國企業投資率下降,並由資金需求者轉為資金供給者。誠如中央銀行總裁楊金龍在 2019 年 7 月 2 日表示,2017 年國內企業超額儲蓄率甚至達到 7.4% 高點,此亦為我國整體超額儲蓄擴大重要因素之一。

企業投資不足,除影響就業市場,亦對整體經濟及生產力帶來不利衝擊。依據經濟成長理論,勞動生產力之持續成長,須仰賴包含創新與技術進步的總要素生產力(TFP)提升,與固定資本形成(投資)的持續累積。惟全球金融危機後,我國企業投資率呈現下降趨勢,不僅不利研發創新與技術進步,弱化總要素生產力之提升,亦抑制經濟與薪資之成長。觀察我國此期間經濟成長率之表現,更低於全球經濟成長率之平均值。

近年美中貿易關係緊張,不少台商準備回台發展。然而,大量資金回台,對我國經濟是機會也是風險。資金匯回後,政府如僅做消極控管而未導入實體產業投資,在目前超額儲蓄問題相對嚴重情形下,恐徒增金融及不動產市場之波動風險。因此,唯有透過適當機制,將資金引入實質產業及基礎建設,才能再造國內產業轉型升級與成長。

面對國際經貿局勢如此空前變化,政府相關部門自 2018 年研議「歡迎台商回台投資行動方案」,內容包括引進之投資項目、客製化單一窗口、土地、水電及人力協助,並自 2019 年 1 月 1 日實施,實施期程為 3 年。

至於推動投資之資金動能方面,財政部於 2019 年 1 月發布函釋,若能證明匯回資金非屬所得,則不課稅;其他則視為海外所得,課以 20% 單一稅率。嗣為更積極引導資金回台投資重點項目,於 2019 年 7 月 24 日制定公布《境外資金匯回管理運用及課稅條例》,以引導個人匯回境外資金及營利事業匯回境外轉投資收益從事投資。

在超額儲蓄率受人口高齡化影響而上升,投資率因金融危機後全球經濟長期停滯及不確定性增加而下降,加上利率走勢短期暫時難升情況下,我國又面臨人口結構變遷、基礎建設不足及房屋高齡化等課題。為因應當前人口高齡化及生產力成長疲弱等結構性問題,政府應把握此次台商回流與海外資金匯回契機,引導資金至實質投資,以促進經濟成長。

資本累積趨緩影響我國經濟成長

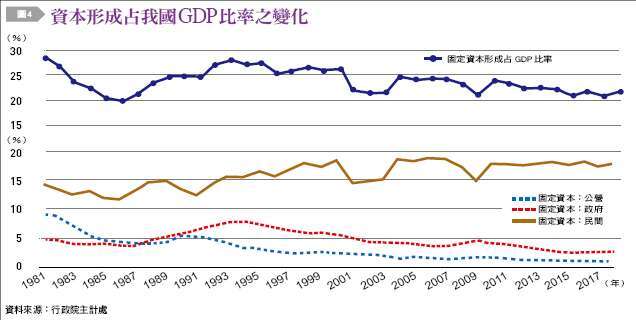

過去 30 年來,我國經濟成長比率及其結構組成項目,已悄然發生變化,尤其是固定資本形成占我國經濟成長比率呈現下降趨勢〔見圖 4〕。固定資本形成代表企業資本支出,在過去經濟成長率為兩位數的年代,固定資本形成占有高比率。但從網路泡沫化到全球金融風暴後,固定資本形成占比逐漸下滑,比重越來越低,甚至少於 0,最後僅能仰賴民間消費支撐經濟成長。此種組成結構,導致我國經濟成長率從兩位數或 5% 以上逐年下滑,甚至到近年需要「保 2」或「保 3」之情形。

固定資本形成可區分為民間部門、公營事業及政府部門等三大類,由於政府部門受有預算編列與財政政策等限制,致其固定資本形成在 GDP 占比不高,亦成為我國經濟成長疲弱之主要瓶頸。

如何以更有效財政政策促進資本形成,考驗政府智慧。以 2017 年推出「前瞻基礎建設計畫」為例,對照其他國家提出財政政策之投資金額,前瞻計畫預算金額並不高。此亦反映我國財政政策在固定資本形成之力道相當有限。

固定資本形成在 GDP 占比不高之結果,一般反映於基礎建設,即橋梁、自來水管線老舊,及人口高齡化下長期照護(下稱「長照」)設施不足。在基礎建設猶待提升下,不僅導致國內產業面臨「五缺」問題,連業者欲提升產業附加價值,亦遭遇困難。

基此,我國資金運用戰略之關鍵,實為如何促進企業投資。此外,由於我國製造業固定資本形成中,內含之國外附加價值比率超過一半,意味著當製造業投資增加,將帶動資本設備進口,有助縮減民間超額儲蓄,並可同時降低經常帳順差。以 2018 年為例,因民間投資增加,超額儲蓄率下降約 2%,同期間經常帳順差較 2017 年減少 14.7%。因此,提振民間實質投資動能,可減緩超額儲蓄擴大,降低經常帳順差,進而帶動經濟對內對外平衡發展。

政府究應如何將台商回流資金導入基礎建設?以往我國投入基礎建設之作法係傾向由政府部門編列預算。惟對照近來國際趨勢,民間部門逐漸藉由專案融資(Project financing)、公私合營(Public-Private Partnership, PPP)等方式參與基礎建設。因此,政府可設計各種類型之基礎建設債,成為除政府預算及銀行融資外之選擇。實務上,基礎建設債於國際債券市場之流通性與日俱增,不少國內壽險業業者赴海外投資時,即購買其他國家基礎建設債。

基礎建設債可分為公部門及私部門發行之債券,類型包括交通、能源、電信及水電等建設,各有不同年限及風險評價。國內業者若欲投資海外基礎建設債,除須面對不熟悉之政經環境,還須承受匯率風險,亦加深我國中央銀行貨幣政策控管難度。因此,順應此波海外資金回流帶來之商機,政府應針對我國目前亟需升級或加值之基礎建設項目,配合有效政策與措施,創造新投資商品,以引導資金進入實質投資。

不同類型之基礎建設,對政府部門或民間企業有不同吸引力。觀察美國經驗,民間企業參與電信、能源、健康、長照等項目之比率越來越高,而大眾運輸及水電等基礎建設則仍仰賴政府部門完成。

基礎建設通常可分為規劃期、興建期及營運期。就風險評估言之,政府資金適合於風險最高之規劃期介入。舉例而言,我國面臨高齡化、少子女化問題,且許多校舍或校地閒置,無法有效利用,如由學校直接提供校舍或校地,可能引發教育用地圖利財團疑慮,但若由政府先盤點國內閒置校舍或校地,經由用地或設施取得,發行長照類型相關債券,嗣後由民間企業取得用地或設備租賃權或使用權,再透過長照服務等收費,回饋利息予債券投資人;興建或購置設備時,可運用聯貸方式取得資金;進入風險最低之營運期後透過財務再融資,使壽險資金介入,擁有或經營長照機構。

中長期資金為最佳之基礎建設資金來源,隨此波大量資金回流,政府應盤點國內資源,參酌日本及中國大陸資金引導經驗,推動我國經濟成長。

中日之資金引導經驗

一、日本財政投融資制度

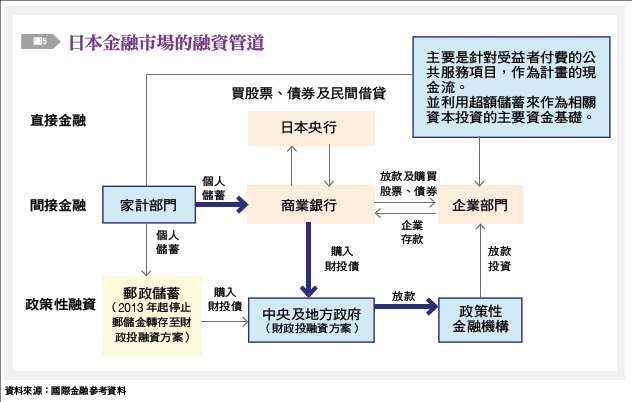

日本過去多仰賴政府稅收提供相關公共財,現今則大量運用財政投融資計畫(Fiscal Investment and Loan Program, FILP)取得資金,日本政府透過政策性金融機構運用公共資金,成功支援政府推動產業政策之中期資金需求,對日本戰後經濟復甦貢獻卓著。FILP 制度主要係以受益者付費之公共服務項目作為計畫之現金流,並以超額儲蓄作為相關資本投資之主要資金基礎。其基金屬政府特別會計,以國家信用發行「財政投融資特別會計國債」(下稱財投債)募集資金,透過融資、投資及政府保證等方式,協助公共建設。該制度運作多年,主要以商業銀行購入財投債模式,將家計部門個人儲蓄有效導入政策性金融機構,如社會住宅、政策性銀行等,並藉由政府公權力保證,提高資金流通效率。

日本 FILP 制度與 BOT 模式之最大差異,在於前者資金流動無須經國會同意。若參照日本經驗,部分公共服務項目如長照、育兒機構及社會住宅,須要求受益者付費而非完全無償提供或使用。當受益者須負擔部分費用時,即可產生計畫實施後之現金流,金融機構即可將該等現金流設計為投資商品銷售於金融市場。

日本 FILP 之運作及資金運用方式,可分為財政融資、產業投資及政府保證等。財政融資由 FILP 發行財投債,併同特別會計、共濟組合等預託金,經國會同意後,融資予財投機關、一般會計與特別會計及地方公共團體。另自 2001 年起,財投機關可自行發行財投機關債,以籌措財源。產業投資資金來源主要為國際協力銀行之國庫納付金,及日本電信電話株式會社(NTT)、日本香菸產業株式會社(JT)之股利收入等,惟金額不大。政府保證方面,財投機關可發行政府保證債,向金融市場取得資金。由於具有政府保證,其利率較一般財投機關債為低。

政策金融公庫、獨立行政法人高速道路保有債務及返濟機構、獨立行政法人住宅金融支援機構等,為日本主要財政投融機構。當民眾購買財投債、政府保證債等商品,可將超額儲蓄有效導入公共建設。

二、中國大陸政策性金融債

所謂政策性金融債,指由中國大陸政策性銀行向金融機構發行之債券,目前收益水準約 5%。主要由國家開發銀行、中國農業發展銀行及中國進出口銀行 3 家銀行,為籌集信貸資金,經批准由中國人民銀行以計畫派購方式,向郵政儲蓄銀行、國有商業銀行、區域性商業銀行、城市商業銀行(城市合作銀行)、農村信用社等金融機構發行金融債券,再由該等金融機構銷售予一般投資人。

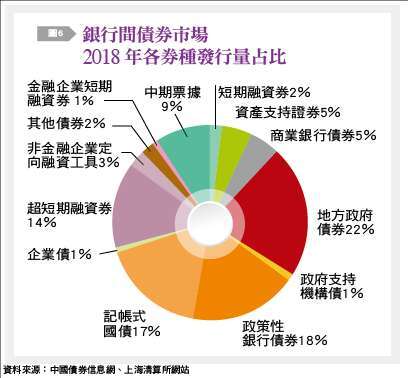

政策性金融債之發行目的非為營利,主要係為配合政府政策,其款項主要用於國家大型基礎設施、基礎產業,及支持產業發展、調整產業與區域經濟結構、支持西部經濟開發等。例如中國大陸推行「一帶一路」,除運用政策性金融債籌措資金,同時亦發行絲路基金等特定商品。依據 2018 年統計資料,中國大陸債券市場之政策性金融債占比已達 18%,僅次於地方政府債〔見圖 6〕。我國投資人亦可透過複委託方式購買中國大陸之政策性金融債。

上述案例為日本與中國大陸政府引導資金進入實質投資之做法。其實,我國也有已驗證成功案例,如高速鐵路 BOT 興建案即有效動用國內中長期投資資金,使投資人獲得報酬,又可達成資金導入基礎建設之目的。

建立我國基礎建設動能芻議

各界對如何鼓勵海外資金匯回並有效管理,以促進國內投資、發展國內金融市場,進而提高國內經濟動能,抱予極高期望。若能由政府引領資金流向基礎建設,以國家資產開發角度設計金融商品,將可吸引中長期資金進駐,成為帶動我國經濟成長之重要引擎。

除編列預算,政府可扮演協助基礎建設之角色,例如由政府提供貸款或直接融資、政府擔保商業貸款、由開發銀行或其他金融機構參與 PPP 計畫,及政府持續性財務支持,如長期補貼等措施。

我國當前經濟發展面臨諸多結構性問題之挑戰,如人口加速高齡化及企業投資不足致生產力成長趨緩等,這些問題也反映於國內超額儲蓄偏高現象。整體而言,我國資金實屬充裕,因此,面對台商回流及海外資金匯回之資金浪潮,應著眼於如何引導其協助當前經濟結構調整及未來發展,並降低其可能衍生風險。例如引導資金投入國內具前瞻性及創新性投資,將可提升國內生產力,帶動薪資成長。從民眾需求著手,包括長照、都更、水電、電訊、交通等項目,由政府部門針對需要之工作項目發行特定項目債,並於金融市場流通與銷售。此外,更可運用充裕資金,協助發展金融服務業及壯大財富管理業務,提升金融服務業生產力,以滿足國人退休理財及跨世代財富傳承需求,使龐大之民間超額儲蓄能透過更有效之資產配置提高收益率。

在國內投資成長動能長期偏弱下,更應把握台商回台投資及外資來台投資契機,將資金導入前瞻性投資,如強化網路、人工智慧(AI)、第五代行動通訊技術(5G)、物聯網(IoTs)、金融科技(FinTech)等建設,進一步提高國內生產力、促進產業升級,帶動經濟及國人薪資成長。同時,因應人口結構變遷問題,引導資金投入銀髮或長照等具未來性之產業,亦為當前提振內需之重要政策方向。

如何創造良好投資環境,以吸引國內外企業回台或來台進行實質投資,為當前重要課題。政府可發揮用地取得、風險分攤等功能,透過年度預算、創投資金、建設債券等資金動員,讓全民財富配合公共建設發展,永續保值成長,持續提升競爭力。目前「歡迎台商回台投資行動方案」除協助台商回台投資,亦擴大鼓勵根留台灣之企業進行投資,希望能強化實質投資動能,形成資本累積,使企業更有效率將資金運用於新創及高附加價值產業。

結論與建議

我國長期以來存在超額儲蓄,主要反映儲蓄率攀升,而投資率下滑。其中,儲蓄率受人口高齡化影響而上升,投資率則因金融危機後全球經濟長期停滯及不確定性增加而下降,進而使生產力成長亦呈下滑趨勢。近年美中貿易衝突持續升溫,加以全球興起反避稅風潮,促成台商回流與海外資金匯回之資金浪潮。為因應當前人口高齡化及生產力成長疲弱等結構性問題,政府應把握此次資金回流契機,將資金引導至實質投資,以促進經濟成長。尤其如能積極引導資金運用於具前瞻性及創新性之基礎建設投資,對提振產業生產力之助益更高,並可望帶動薪資上漲及經濟加速成長。

吸引國內外資金對國內產業進行直接投資或協助廠商對外投資,將可強化整合國內外生產資源,應為國人可積極努力之方向。面對此波海外資金回流浪潮,政府應妥適運用該等龐大資金,國內金融機構亦應發揮創意,開創並建構適合我國未來長遠發展之金融商品,俾使台商匯回資金為我國經濟及金融市場發揮最大效益,成為提升我國經濟持續發展之重要動能。(本文作者為台灣金融研訓院院長;轉載自《財稅研究》第四十九卷第一期)

探索更多精彩內容,請持續關注《台灣銀行家》雜誌 (http://service.tabf.org.tw/TTB)

- 掌握全球財經資訊點我下載APP

上一篇

下一篇