鋒裕匯理投信

2020 年下半年最火熱的議題實屬將於 11 月 3 日舉行的美國總統大選,預期政治雜音的增加,將使金融市場更加跌宕起伏。根據歷史經驗,美國總統選前波動率多半明顯攀升,甚至選後波動度會以先蹲後跳方式二次走揚,提早做好資產配置將成為投資人重要的課題,建議可在投資組合中納入美核心相關資產以達到降低波動度的目標。

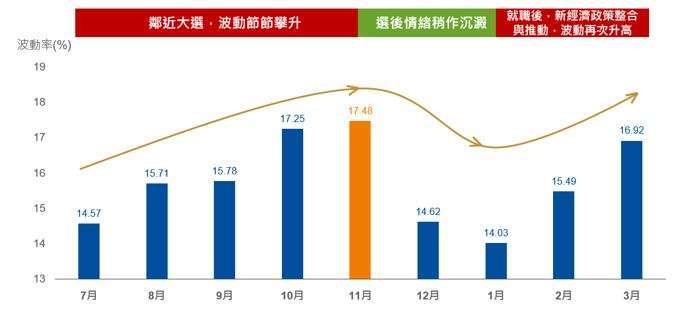

鄰近美國大選,市場益加波動,根據 Bloomberg、Lipper 資料統計,大選年波動率多在 9 月明顯攀升至 15.78%,到 10 月則明顯跳升至 17.25%,並在 11 月維持高檔在 17.48%,直到 12 月與隔年 1 月市場情緒稍作沉澱後,又會再反映新政策等因素而波動走揚 (見圖一)。考量現階段時序來到 9 月初,預期未來波動增加的可能性不低,投資人應保持相對的戒心。

鋒裕匯理資產管理表示,美國大選事件,短期影響市場情緒,長期則牽動財政政策未來動向。目前民調支持度由美國民主黨候選人拜登小幅勝出,若由拜登且由民主黨拿下參議院,未來美國政策可能將走向加徵富人稅,甚至拜登的稅改計畫可能降低 2021 年美國 S&P 500 企業盈餘的表現,預估每股約減少 20 美元,將可能從 170 美元調降至 150 美元。

若是推翻川普政府時期的減免規定,可能不利於金融業、科技巨頭、能源業、醫療保健業,尤其是勞力密集事業。更長遠來看,富競爭力的較大型業者最能輕鬆承受強化監管並轉嫁增加的成本。過去類似的案例包括菸草公司、公用事業、國防業等。

從現階段開始,投資人可透過分散配置,來降低投資組合的波動度。根據 Lipper 資料統計,相較於 100% 純投資,納入 50% 美核心 (註 1) 之後,能有效降低投組整體波動度。觀察全球股票指數波動度由 13.18% 下降至 5.5%,美國特別股指數從 5.94% 降至 3.61%、台股指數由 16.31% 降至 6.71%、全球高收益債指數由 6.79% 降至 3.99%,新興市場債指數則由 6.18% 降至 4.54%。這五大類資產在納入美核心之後,長期波動度均有顯著的降低,有利於增加投資人長期的投資效率 (見圖二)。

鋒裕匯理美元核心收益債券證券投資信託基金 (本基金有一定比重得投資於非投資等級之高風險債券且配息來源可能為本金) 的受託管理機構為 Amundi Pioneer Asset Management, Inc.,以獨家的固定收益投資策略,動態配置 3 種核心收益來源-高品質公司債、資產證券化商品、政府公債,以達到追求低波動、穩收益的投資目標。本基金委由華南銀行擔任保管銀行,將於本月 22 日展開募集。

鋒裕匯理資產管理表示,Amundi Pioneer Asset Management, Inc. 是經得起時間考驗的資深團隊,該團隊最早在 1928 年於美國波士頓創立,成立已超過 92 年,其所操作的美國核心固定收益產品現今已度過多次信用與利率的循環週期的考驗。其成功因素除了靈活多元化的配置之外,更在於嚴謹的下檔風險控管,團隊把風險定義為資本的永久損失、不使用財務槓桿等方式,以達到時刻守護投資人資產的信念。

最後,鋒裕匯理資產管理表示,現階段市場尚未反映出美國民主黨候選人拜登可能當選,以及民主黨在國會大獲全勝的相關風險。短線美股波動已加大,預期隨著美國大選之日的逼近,市場波動機率可能進一步攀升,投資人可提早做好資產配置,提升整體投組的抗震實力。

上一篇

下一篇