【邱志昌專欄】將理論帶入投資選股的推演結果!!

首席經濟學家 邱志昌 博士

壹、前言

截至目前為止,有兩位、應該說是三位經濟學家,將人類在一個區域、或是國家中的所有經濟活動加以細分。這就是大學總體經濟學的第一課,顧耐志博士的「國民所得方程式理論:Y=C+I+G+(X-M)」。Y 為國民所得、C 為個人或家庭消費支出,I 為企業資本支出、G 為國家政府公共支出,X 為企業出口、M 為企業進口。由於這一些數據的單位,多是以年為單位;因此年度的經濟活動成長率,Y 的成長率就是 GDP 成長率。就是這一期的國民總得,減除上一期的國民所得,再除以上一期的國民所得,就是 GDP 成長率、也就是經濟成長率。

而總體經濟學就是將人群區分為三類,一為企業家、二為消費者、三為政府單位;因此就有 I 企業家、C 消費者、G 政府的經濟活動。如果只鎖定這三個類別,則是閉鎖的經濟體;也就是這個經濟體,自己內部的經濟活動成果而已。但是當前所有國家的活動多是開放的,因此就有了「比較利益原則」,也一定會有對外貿易往來;而這一些貿易往來就是 X-M,就是出口金額減掉進口金額,也就是「淨出口金額「。GDP 代表經濟實力,也代表一個國家經濟規模與國力大小。在這一個方程式範圍內,所有經濟學家再把所有企業、消費者、及政府的經濟活動,即是將 C、I、G 等活動當成是函數的獨立變數,而衍生出個體經濟學相關自變函數。消費者對上有效需求理論,企業對上投資函數模型,而政府支出則對上公共建設財政理論,X-M 則為這個經濟體對所有外部經濟體,商品與勞務輸出入、運用預測的是國際經濟學理論。

貳、國民所得的靜態與動態分析模式?

在顧耐志博士的國民所得模型中,並沒有牽涉到金融市場變化;但是如果將這一些應變數一一拆解,則可發現:一、C 函數關係到人民的薪資所得、及資產財富效果。前者對於當期固定消費支出;而後者則是因為對於有了資產、例如有價證券資產股票與債券、或是不動產帳面價值的感覺效果;當它們增值之後,持有者提高購買力自信心,而提升對消費的層級。例如原本早餐多到麥味登連鎖店,資產增值之後就轉到星巴克咖啡店消費去。二、而投資 I 則與利率、也就是市場的機會成本有關。企業融資所使用的利率,是由貨幣市場的供給與需求所決定。供給是一國中央銀行,以黃金與外匯存底準備為基礎,以等量的國幣發行,所發行的或是換取回來的外幣;而流通在外的貨幣就成為通貨,M1、或是 M1B、或是 M2。貨幣的需求面則為企業與消費者對資金的需求,也就是企業對廠房、機器設備、及人力的投資、及消費者對動產如汽車、不動產房屋的借款需求;上述供需雙方去決定均衡利率水準。三、G政府公共支出,則是政府補助失業救濟金、或是補貼健康保險福利、或是公共建設的支出。2020 年底美國國會,醞釀要提出接近 1 兆美元以上的財政政策方案,繼續對 COVID-19 疫情所造成的影響紓困。四、X-M 則是與匯率、兩國物價有競爭力關係的變數。因此當我們要由 Y=C+I+G+(X-M) 模型,去追究經濟活動內容之際,會發現這一些只是一個靜態概念;真正動態的現實中,裡面涉及到的影響因素包含,利率、匯率與人民薪資所得、股票與債券市場等,多元且複雜的因子。

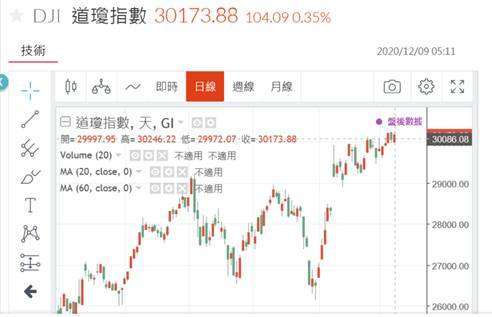

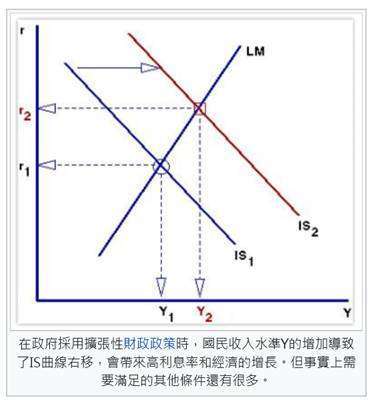

因此在金融市場、或是我們所稱股票市場中,需要將金融市場 (LM) 的變化,加入一起與產品市場 (IS) 並列討論;而將金融市場加入討論的模型,就是 Hicks & Hansen 在 1936 年,綜合他自己與另外兩名著名經學家,在英國牛津大學學術會議上,所整理公開於當時會議上的著作 IS-LM 模型(Investment—Saving / Liquidity preference—Money supply Model)。這個模型的基本主軸,是以產品與貨幣兩個市場的均衡為常態,探討當所有市場交易多能順利成交時,每一個時間點交易出來的均衡利率與國民所得。所有財政或是貨幣政策,其緊縮或是寬鬆效果,多可透過這個模型、推演其最終的均衡配對。例如在 2009 年到 2014 年,美國 Fed 的三次 QE,其推演的最後均衡是,失業率 4%、物價年增率 2%、經濟成長率 2.2%、利率水準會在這些目標達成之後、Fed 回收資金後上升到 2.25%。在 2015 年底、2016 年初,當時美國 IS-LM 所推衍的均衡結果的確如此,而在當時多年的發展過程中,失業率表現得一度勝過推演目標,達到 3.1%。

IS-LM 模型被凱因斯學派用來,推演財經政策對於 GDP 成長的模型。IS 就是產品市場、或稱為實體經濟,而 LM 就是貨幣市場、或稱為金融市場。這兩類市場的代表就是國民所得 Y 與利率水準 i。在經濟學的思維中,Y 是應變數 (Dependent Variable),i 是獨立變數 (Independent Variable),因為低的利率 i 可以刺激投資,可以增加 GDP 的成長,但是它會有一期或是兩期的落後效果,因此事前一期的 i 影響下一期的 Y。

而國際經濟學理論中,對於獨立變數對 Y 的敏感度,多一致認為所有的政策多會最快顯現在 LM 市場,也就是無論事前一期的國民所得,它對於消費的增加效果;或是前一期的 i 對於投資的刺激效果,它們多會很快;毫不猶豫地反映在股票、債券、與商品期貨價格的漲跌之上。但是由於成本與利率的影響過程較為慢速、因此透過轉嫁效果、它要在一段時間後才會影響產品市場、或是所謂實體市場。貨幣政策就是要以 LM 取曲線圖的移動,來解釋當利率水準壓低的時候,會刺激 I 的投資與未來一期 Y 的預期增加,因此會推動本期的 C 消費信心,而確定使未來一期的 Y 與、i 隨時達成均衡水準;財政政策就是以 IS 的移動來解釋 i 與 Y 的變化。

叁、產品與金融市場活動對於經濟的影響?

對於 IS-LM 模型的運用面,我們應該要有下列幾個層面的認知:一、貨幣政策是透過 LM 市場影響 Y,但是由於它的敏感效果,因此股市這個產品經濟的先行指標,會先行快速反應。2021 年如果政策是靜態,只有繼續無限量 QE,則其刺激效果結束,在沒有其它有效政策之下,股市將會進入驗收階段,不會再度大漲。二、但由拜登與美國國會的紓困方案,可預料 2021 年、美國財政政策規模極為龐大。如果美國國會通過的財政公共預算支出,金額與規模超過一兆美元以上;則醞釀美國將要以大幅舉債的方式,擴大未來可回饋的公共支出。這個支出包含美國政府高速鐵路興建計畫,這樣做法會使 IS 曲線圖發生正面效果移動,而可以發揮的個股屬於機電、材料與電子、鋼鐵類股。三、2020 年 11 月中、美兩國同時端出反壟斷法,美國更通過嚴格法令、外國公司審計問責法,將要對中國在美國掛牌的上市公司,進行嚴格業務與財務檢視與審查。而中國大陸則對於高科技的尖牙怪獸,即將執行反壟斷法。這兩大國似乎多已經察覺,高科技的運用範圍已經危及正常經濟行為。美國國會端出的財政政策公共支出,就是透過政府投資 I 及僱用勞工的薪資給付、以增加人民所得薪資,增加消費支出刺激移動 IS 曲線圖、向右上方移動。但另外一方面 LM 的激情會發生邊際效果遞減,高科技尖牙股價會受壓抑。四、在 IS 移動的同時不但Y會增加,i 也會被刺激、因為資金需求旺盛、民間也要、政府也要;但是因為此時無限量 QE 尚未退場、仍持續執行;因此對於因為政府搶錢,所造成的資金排擠效果會弭平,因此仍然可以維持低利率時代。

因此當 2020 年 3 月 23 日,Fed 提出無限量 QE 的貨幣政策後,它的效果會在 2021 年顯現出來。以台灣的實際現象為例,美國 Fed 的 2020 年的無限量 QE,發生在總體經濟的效果是,廠商買地、工業用地準備或剛開始準備建廠,而股價因為敏感效應的慣性先行大漲;貨幣政策初步效果,激情且快速反應。但是這種政策到第二年之後,就要轉化為驗證、效果會落實在產品市場 IS 之上。2020 年股市會大漲的原因,是因為無限量 QE 刺激了有價證券、資產價格,也帶動了消費信心;即使不是加薪、也是因廠商預備投入擴增產能,而使土地租金增加、整體勞動市場的雇用人口增加、總體薪資工作所得增加。這就是預測台灣 2021 年 GDP 成長率可能為 4.1%,中國 GDP 成長率為 8.1% 主要原因。在貨幣政策刺激轉為平穩效果,再加上 IS 產品市場的附加增加效果,廠商投資 I 與消費者的資金收入 S,向右上方移動。因此在 LM 曲線也向右下方移動的同時,Y 增加了、但是利率水準 i 不會迅速增加,維持一個非常正面的發展。正常的靜態與動態推理下,股價高高掛在上面;投資者等待的是高股息的配發,與產品市場更進一步受財政政策影響,再寄望有出乎預料之外的成長;因此未來的股價成長動能,包含了營收與盈餘動能是否持續。

肆、結論:難道美國的高速鐵路就是基礎建設概念選股?

美國兩度以修昔底德心理,在 1985 年壓制日本經濟、科技;自 2018 年起更全面性壓制中國。日本與中國先後在基礎建設,如子彈列車、或稱高速鐵路橫行於國內外;歷任美國總統對此皆有所感慨。預期拜登上任後,將運用更先進的科技,創造更新穎型態高速鐵路,與都會區捷運網,超越日本與中國。對於高速鐵路的興建理念,預料會擴大到對電子 5G 自動駕駛、還有電機自動化運用、當然經營模式也將非常科技化,當然也需要基本的原物料如鋼鐵材料等。這一些多應該列入,2021 年的選股產業類別概念。未來一年的投資展望之,決定投資股市勝負的關鍵是選股、而非去預測大盤指數;也就是買對個股會高於於 ETF 報酬率。

在財政政策全部火力全開的情況下,大盤可能持續續航結構會有所不同;尤其是中美同時對尖牙股、與高科技橫行的約束下、受到制約的產業發展會有所顧忌之際;投資的標的選擇成為 2021 年股市特色。本文由過去各種利空襲擊,之後所呈現金融與經濟發展檢視,所有的利空多是創造下跌買進的機會;高價類 IC 與半導體類股,在過渡期間將機會讓與基礎建設類股。因此大盤突然大跌機率也相對較低,但大盤股價結構,可能會轉換為低價股票;或是一陣子科技股、下一陣子就基礎建設類股輪流表現。

(提醒:本文為財金專業學術研究分享,非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇