美中爭霸動搖晶片業供應鏈 上游供應鏈投資價值浮現

元大投信

著眼於 5G、高效能運算 (HPC) 趨勢崛起對半導體的強勁需求,台積電擬三年一千億美元擴產計畫,前進最先進的 3 奈米及 2 奈米製程晶圓廠,並建置全球最大的 EUV 邏輯製程產能,今年預計資本支出 300 億美元,其最大競爭對手南韓三星也不遑多讓,急起直追,據研調機構 IC Insights 估計兩家資本支出至少達 555 億美元,佔全球半導體產業總資本支出 43%。預估美、日等上游設備廠優先受惠。

「元大未來關鍵科技」ETF 研究團隊指出,台積電持續邁向頂尖的過程,需要同樣傑出的國際設備廠做後援,國際研究顧問機構 Gartner 分析,晶圓代工廠擴廠的 70~80% 支出在於購買晶圓製造及處理設備,剩下才是廠房建設費用。

由於技術精密度要求高,國際半導體產業協會統計,全球半導體設備產業集中度愈來愈高,前三大廠商瓜分 50% 的市場。半導體製造相關機台多數來自美國與日本企業,而生產半導體所必需的原料、化學製品,日本企業更有高市佔率,因此想參與半導體大商機,投資人必須認識日本企業的關鍵角色。

以「元大未來關鍵科技」之成分股第三大為例,東京威力科創 (Tokyo Electron Limited,TEL) 是全球第三大半導體設備廠,在高科技製造設備領域耕耘近一甲子,專長在於前端晶圓製程的蝕刻機、半導體成膜設備、平板顯示器液晶生產製造設備,在 EUV 量產應用的塗佈 / 顯影機領域幾乎是獨佔,也是全球最大半導體設備業者美國應用材料想換股收購對象 (因美國司法部喊卡破局)。

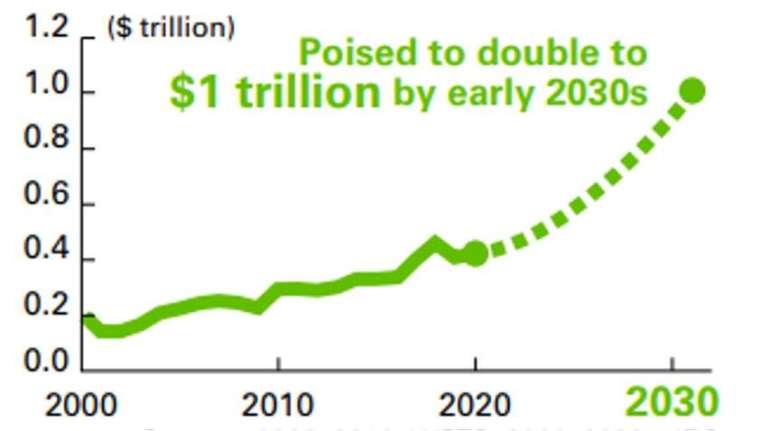

東京威力科創調高財測,營收拚歷史新高,而股價早就寫下新高。社長河合利數近期受訪指出,半導體市場加快技術革新,大規模的研發投資才剛開始。半導體發展 70 年,目前市場規模 4,000 億美元,預期 2030 年半導體市場可達到 1 兆美元,只需 10 年時間就能將近 70 年累積的規模翻倍。

東京威力科創的樂觀非空穴來風,在物聯網、5G 應用、車用晶片等需求帶動下,根據日本半導體製造裝置協會(SEAJ)1 月預測報告,由於晶圓代工廠投資及記憶體投資需求,預測 2021 年度日本製晶片設備銷售年增率 7.3%,2022 年度還將年增 5.2%,持續寫下歷史新高。

■半導體市場發展被看好

本文提及個股、行業及占比僅為說明之用,不代表基金之必然投資,亦不代表任何金融商品的推介或建議,無特定推薦之意圖。成分證券篩選規則請詳閱公開說明書。

本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書

【元大投信獨立經營管理】本基金經金融監督管理委員會核准或申報生效,惟不表示絕無風險。本公司以往之經理績效,不保證本基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益。投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表基金之績效及未來績效之保證,不同時間進行模擬操作,其結果亦可能不同。基金投資風險請詳閱基金公開說明書。基金申購手續費之收取方式,比率及投資人所需負責之直接或間接相關費用,已揭露於基金公開說明書中,投資人可向本公司及基金之銷售機構索取,或至公開資訊觀測站及本公司網站 ( http://www.yuantafunds.com ) 中查詢。為避免因受益人短線交易頻繁,造成基金管理及交易成本增加,進而損及基金長期持有之受益人權益,本基金不歡迎受益人進行短線交易。基金非存款或保險,故無受存款保險、保險安定基金或其他相關保障機制之保障。

台北總公司:106 台北市敦化南路二段 67 號地下 1 層 (02)2717-5555 109 年金管投信新字第 012 號

台中分公司:406 台中市崇德路二段 46 之 4 號 5 樓 (04)2232-7878 109 年金管投信新分字第 005 號

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

下一篇